- Te comento dos cosas interesantes que deberían de animar a los inversores, dos hechos positivos y que pueden seguir siendo catalizadores a favor del mercado.

- Hacía muchos años que no resultaba tan barato a los inversores protegerse frente a una caída del mercado.

- La relación entre el Día de la Madre (en Estados Unidos el 12 de mayo) y el Dow Jones es favorable históricamente.

- El famoso ARK Innovation ETF (NYSE:ARKK) sigue sufriendo en 2024 y la culpa no es solo de Tesla (NASDAQ:TSLA).

- ¿Quiere invertir aprovechando las oportunidades del mercado? ¡No lo dude! ¡Pruebe InvestingPro! ¡Suscríbase AQUÍ Y AHORA por menos de 9 euros al mes y consiga casi el 40% de descuento por tiempo limitado en su plan a 1 año!

-

Si es mayor de 1 implica incertidumbre y es malo para la Bolsa. Si es menor de 1 hay calma y es bueno para la Bolsa.

-

Si se encuentra más o menos en torno a 0.82 el S&P500 la gran mayoría de las veces en la historia ha estado alcista-

-

Pacific Biosciences of California cae un -82%

-

2U: cae un -68,75%

-

Verve Therapeutics: se deja un -54,57%

-

10X Genomics: se hunde un -51240%

-

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que los precios de las acciones subirán en los próximos seis meses, repuntaron 6,4 puntos porcentuales hasta el 38,5% y sigue por encima de su promedio histórico del 37,5%.

El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán durante los próximos seis meses, bajó 1,4 puntos porcentuales hasta el 32,5%.

Ranking de las principales Bolsas

Así va el ranking de las principales Bolsas en 2024:

Nikkei japonés 14,24%

FTSE MIB italiano 14,19%

Euro Stoxx 50 12,47%

Dax alemán 12,07%

Ibex 35 español 9,93%

S&P 500 9,46%

FTSE 100 británico 9,06%

Cac francés 8,96%

Nasdaq 8,82%

CAI chino 6,85%

Dow Jones 4,80%

Dos cosas que deberían de animar a los inversores

Hay dos hechos que deberían de animar a los inversores:

1º) El S&P 500 subió en el primer trimestre por encima del +10% y venía de hacer lo mismo el trimestre anterior. No es muy habitual ver alzas consecutivas durante dos trimestres y cada una de ellas superando el +10%. Lo interesante es que cuando el índice sube en el primer trimestre del año por encima del +10% el resto del ejercicio es positivo.

Esto ha sido así en 10 de las 11 ocasiones (la única vez que no se cumplió fue el famoso año 1987). El promedio el resto de los meses es de una subida del +8,1%.

Por tanto, cuando el primer trimestre de un año es fuerte, casi siempre el resto del año sigue siendo alcista.

2º) En la presentación de resultados de las empresas, de momento el 75% han superado las previsiones de ganancias y la superación promedio ha sido de un +8%. Se espera que las ganancias corporativas de los miembros del S&P 500 alcancen un máximo histórico este año, con una ganancia cercana al +11%.

Este es uno de los principales catalizadores de la subida de la renta variable: cuando las previsiones de las empresas son elevadas y encima logran superarlas, la renta variable sube. Si además las expectativas para los próximos trimestres también son favorables, pues mejor todavía.

Sale barato protegerse frente a una caída del mercado

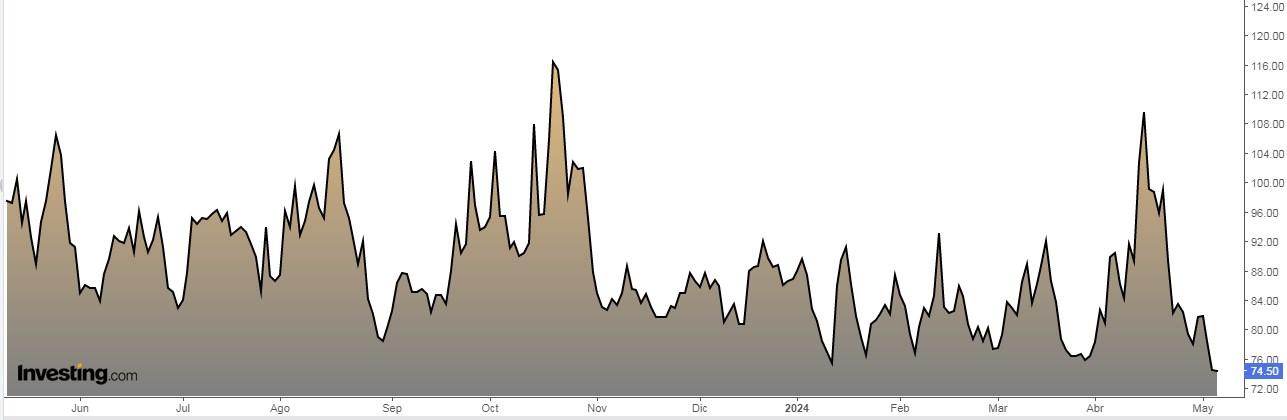

Protegerse contra una caída del mercado está resultando “muy barato”. El VVIX terminó el lunes en su valor de cierre más bajo desde mayo de 2015, muy por debajo de su promedio de un año que es 89.

La caída del VVIX muestra que los inversores no están gastando dinero en opciones de compra del VIX.

Se podría decir que el VVIX es el índice de volatilidad del VIX y por tanto calibra la volatilidad del S&P500. Realmente lo que hace el VVIX es medir la volatilidad del VIX a 30 días.

El índice VVIX se mueve entre los 60 y los 140 puntos y su media viene a ser en torno a los 86 puntos.

Otra cosa que te quería también comentar. Sabemos que el VIX es la volatilidad implícita a 1 mes y el VXV es la volatilidad implícita a 3 meses. Usando ambos parámetros tenemos el ratio VIX/VXV.

Lo normal es que el VIX sea menor que el VXV ya que cuanto más elevado es el horizonte temporal mayor es la incertidumbre, entre otras razones porque hay más riesgo de que puedan suceder cosas en 3 meses que en 1 mes.

Pues hay dos cosas interesantes de este ratio:

¿Y dónde está ahora? En 0,86.

El Día de la Madre y el Dow Jones

En España el Día de la Madre fue el domingo 5 de mayo, pero en Estados Unidos la fecha se situó una semana después, el domingo 12 de mayo.

Si cogemos el Dow Jones desde el año 1994, podemos ver lo siguiente:

El día anterior (viernes) ha subido casi el 70% de las veces con un promedio del +0,25%.

El día posterior (lunes), ha subido el 69% de las veces con un promedio del +0,23%.

Aunque son buenos números, no olvidemos que rentabilidades pasadas no aseguran rendimientos futuros.

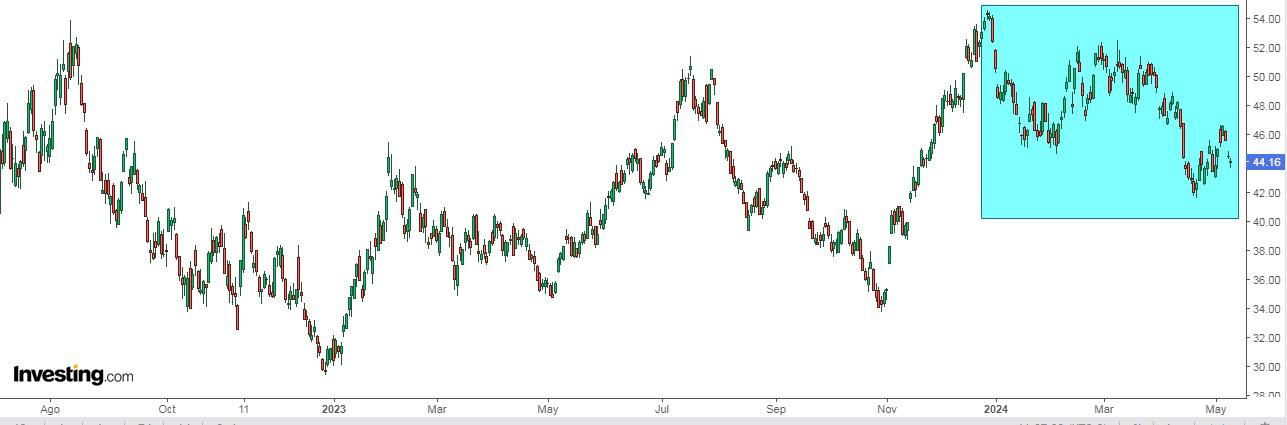

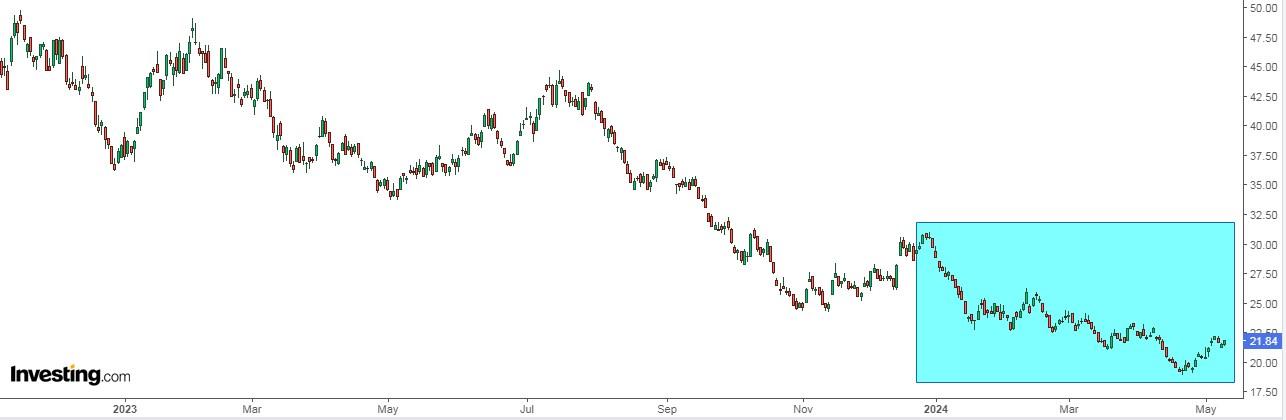

Las acciones que están lastrando el famoso ETF ARK Innovation

En el amplio espectro de los ETFs, hay una categoría que se denomina ETFs diversificados y que ofrecen a los inversores exposición a múltiples clases de activos a través de un único símbolo.

El famoso ETF de Cathie Wood, el ARK Innovation, se deja dos dígitos en los que va de año (en torno a un -13%).

Muchas personas dicen que se debe a tener acciones de Tesla que están teniendo un año muy negativo (-30,77%) y que tiene un peso en el ETF del 10%.

Pero en realidad, de las 35 acciones que tiene el ETF, 25 están este año en rojo y hay que destacar a cuatro:

Pese a todo, entre los ETFs diversificados, el ARK Innovation no está siendo el peor, hay uno que se lleva ese desagradable honor y es el ETF WilderHill Clean Energy que cae un -26%.

A este ETF le está penalizando bastante todo el tema sobre los subsidios a la energía verde, ya que las acciones que dependen de este tipo de subvenciones están sufriendo en Bolsa.

¿Cómo seguir aprovechando las oportunidades del mercado? Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan anual de InvestingPro por menos de 9 euros al mes. Use el código INVESTINGPRO1 y obtenga un 40% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!