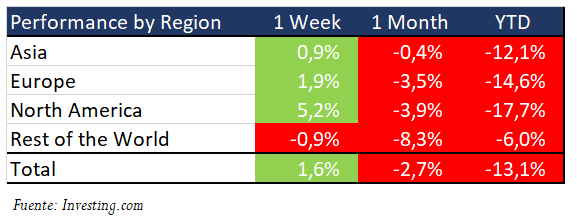

A pesar de las fuertes subidas experimentadas durante la segunda mitad de la semana pasada, próximas al 6% en los índices americanos, la renta variable mundial acumula una variación negativa en el último mes del 2,7%. Esto habla de la dureza de las caídas que estamos viviendo este año.

Hagamos un repaso de lo que está sucediendo desde la perspectiva del posicionamiento de los inversores institucionales en un conjunto de activos que consideramos fundamentales: T-Note a 2 y 10 años, el par EURUSD, el S&P500 y el Nasdaq 100.

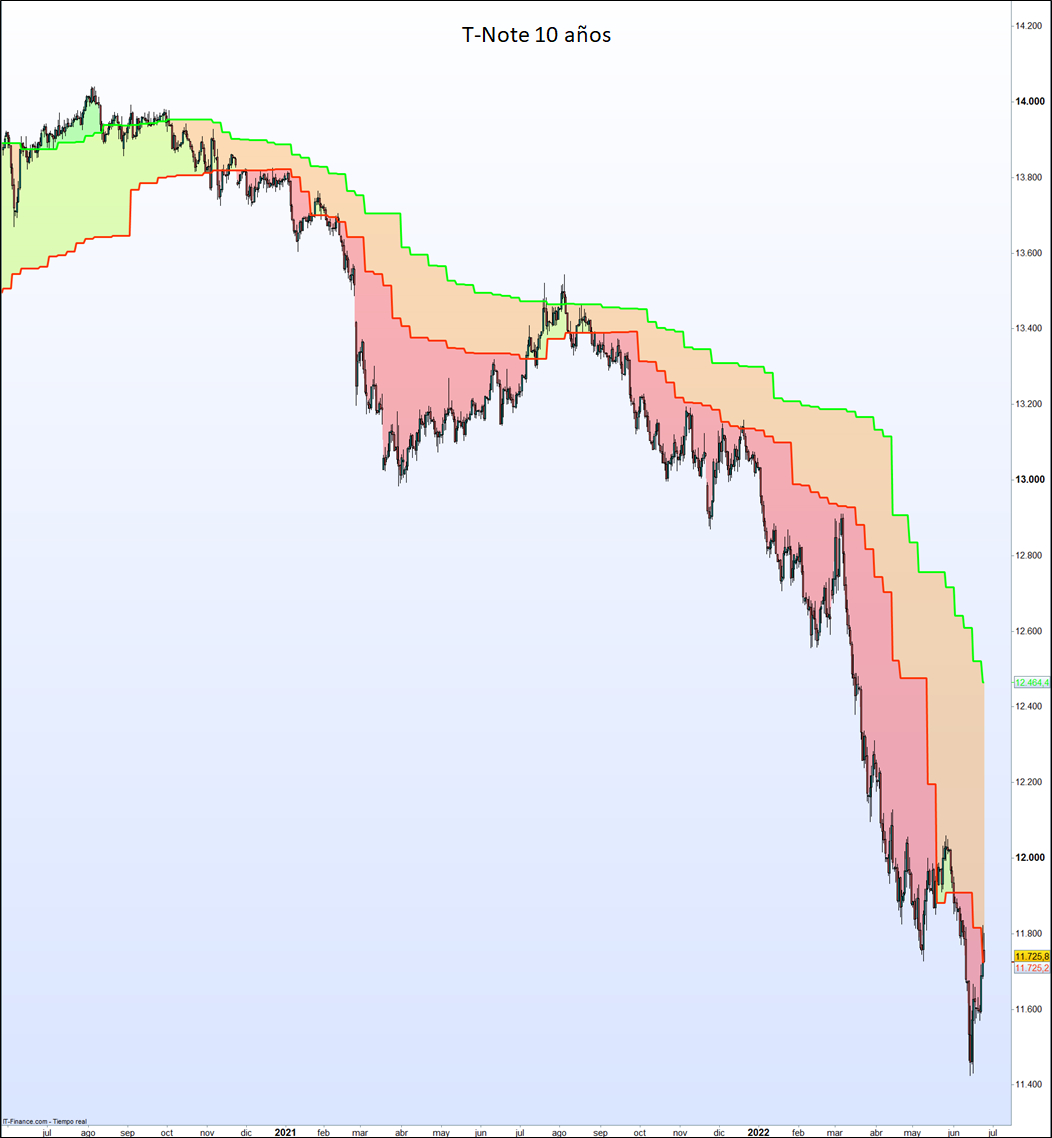

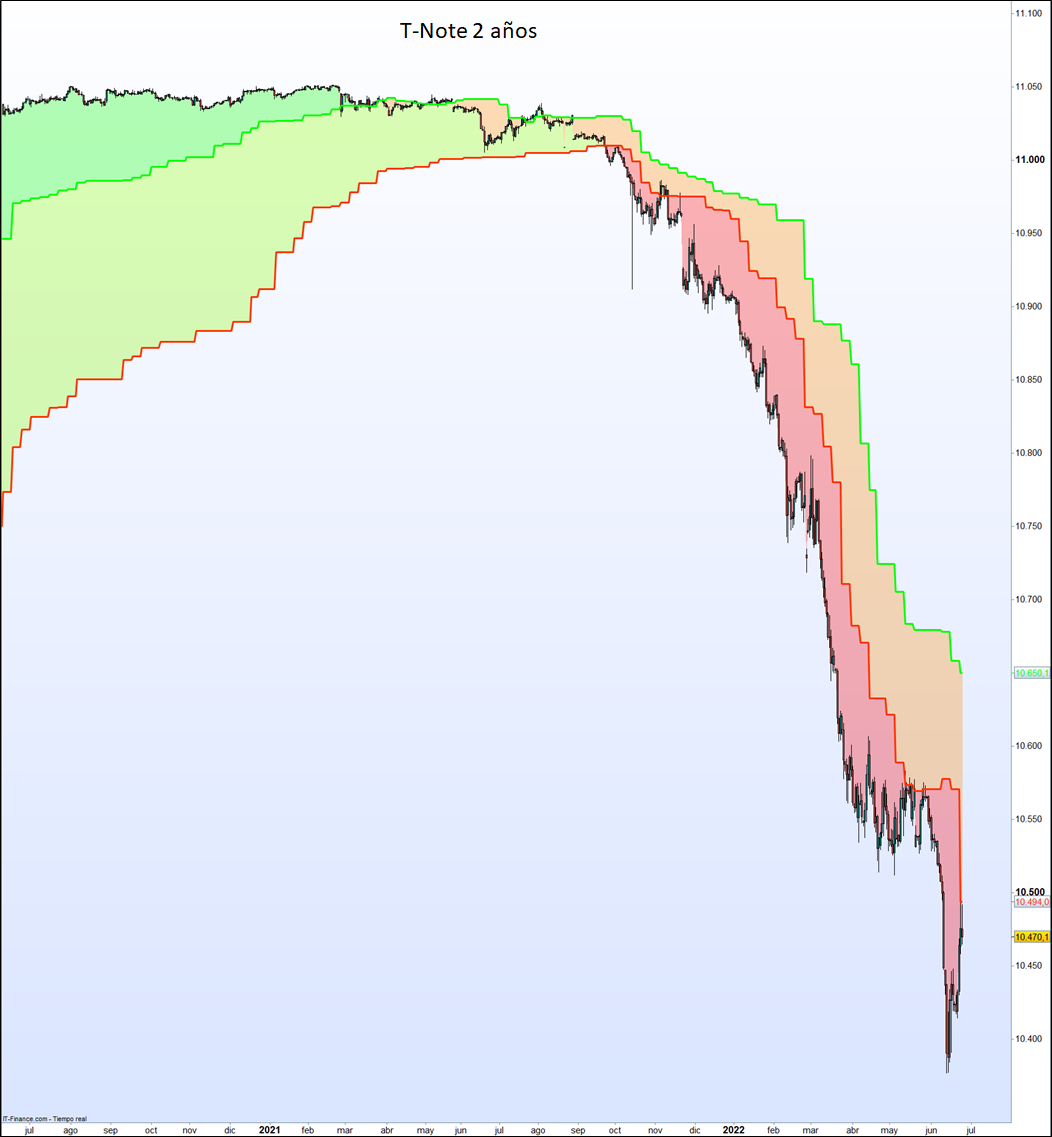

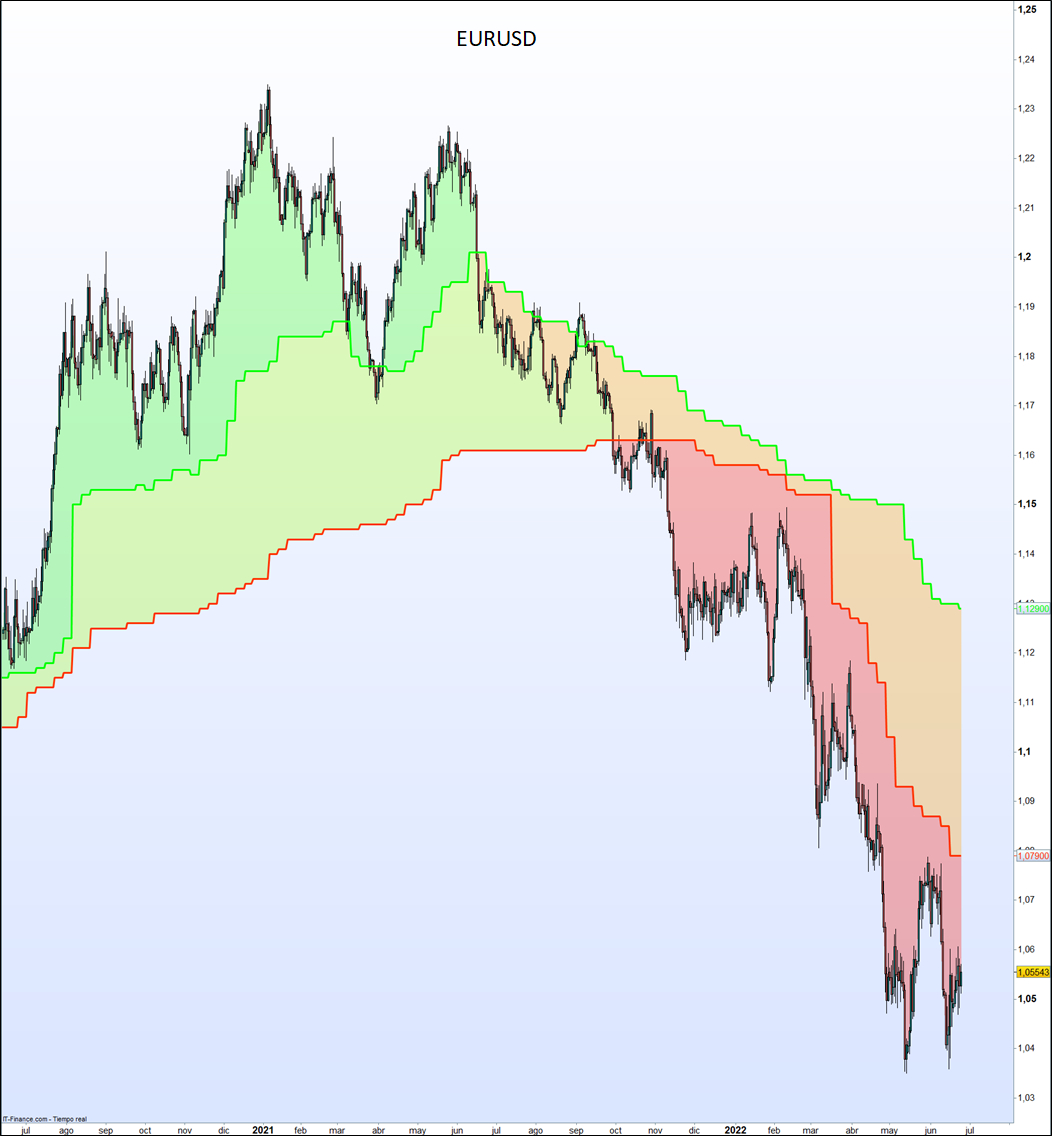

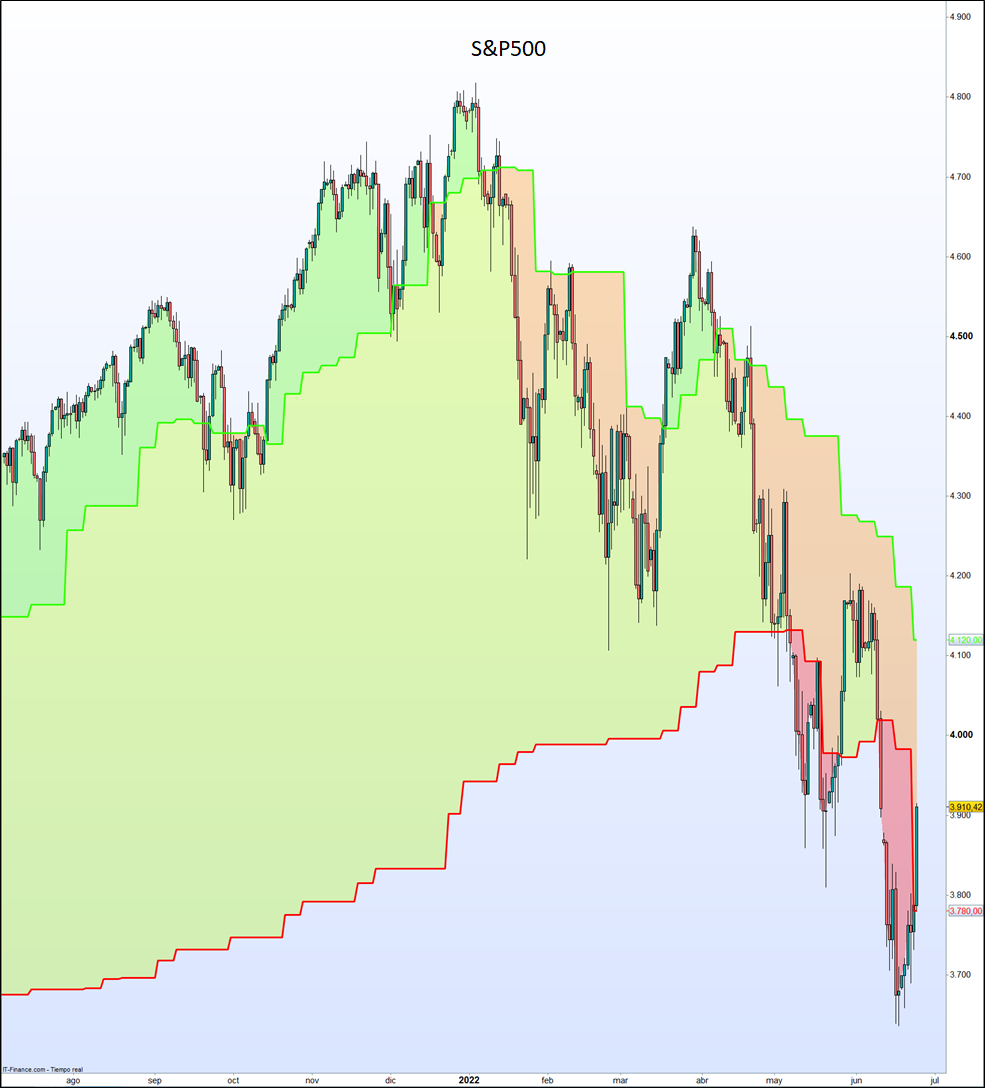

Para hacer este ejercicio vamos a utilizar la información que obtenemos a partir de nuestros modelos cuantitativos que generamos a partir del análisis de la oferta y demanda de títulos que los inversores institucionales realizan sobre cada activo. Estos modelos nos permiten construir dos niveles de precio que mostramos con líneas continuas de color verde y de color rojo. El primero de ellos -línea de color verde- representa el precio al que la demanda supera de manera significativa a la oferta (se corresponde, por tanto, con un régimen o tendencia alcista) mientras que el segundo -línea de color rojo- muestra el precio al que la oferta de títulos supera significativamente a la demanda (régimen o tendencia bajista).

Cuando la cotización se encuentra entre ambos niveles decimos que se encuentra en una tendencia lateral. Sin embargo, esta tendencia a su vez la dividimos entre lateral-alcista y lateral-bajista. Las estadísticas nos muestran que cuando un activo sale de una tendencia bajista, tiene más propensión a subir (lo denominamos régimen o tendencia lateral-alcista), mientras que cuando sale de una tendencia alcista tiene más propensión a bajar (régimen lateral-bajista). Pueden localizaras en el gráfico con un color más tenue.

Comencemos por el mercado de bonos, ese gran olvidado que muchas más veces de lo que pensamos tienen la llave de lo que sucede en la renta variable. Para ello, vamos a tomar como referencia el posicionamiento de los institucionales en los Futuros del T-Note a 2 y a 10 años.

Comparando el gráfico de ambos instrumentos, podemos ver que los plazos más largos anticipan de manera proactiva las medidas que pueden adoptar los bancos centrales, mientras los tramos más cortos, más afectados por las decisiones de éstos, se comportan de manera más reactiva. Mientras los inversores institucionales ya estaban reduciendo sus posiciones largas y comenzando a abrir cortos en el T-Note a 10 años en el mes octubre de 2020, este proceso no se trasladó al T-Note a 2 años hasta abril de 2021, es decir, seis meses después. Desde entonces, hemos asistido a una de las mayores caídas del mercado de bonos de la historia. Los inversores de bonos llevan apostando por una subida de las rentabilidades de largo plazo desde el mes de octubre de 2020. Entró en régimen bajista un mes más tarde, en la cota de los 138,18. Ya en 2022, en el mes de mayo entró el T-Note a 10 años en tendencial lateral-alcista, pero que se vio truncada el 2 de junio al perder la cota de los 119,09. En el cierre de la semana pasada, en 117,25, se encuentra justo en el nivel de precios que separa el régimen bajista del lateral-alcista. Por tanto, si la cotización se mantiene por encima de este nivel, deberíamos esperar caídas de la rentabilidad en las próximas semanas. Si, por el contrario, perdiese de nuevo este nivel, el régimen bajista continuaría vigente, y la rentabilidad de los bonos podría continuar subiendo al dominar la oferta de títulos sobre la demanda.

En el caso del T-Note a 2 años, el régimen bajista se inició en septiembre de 2021, cuando Jerome Powell comenzó a introducir la posibilidad de que el tapering, es decir, la reducción del ritmo de compras de bonos por parte del banco central, estuviera encima de la mesa del FOMC. En ese momento, el futuro del T-Note a 2 años cotizaba en 110,10. Con la excepción de 4 sesiones en el mes de noviembre de 2021, se ha mantenido en un régimen bajista de manera continuada, lo que ha llevado la cotización hasta el nivel de los 104,70 (equivale a una rentabilidad anual del 3,06%). En caso de que superase el nivel bajista situado en 104,94, entraría en un régimen lateral-alcista que ayudaría a que la rentabilidad cayera en el corto plazo. De no ser así, podríamos ver rentabilidades del T-Note a 2 años superiores a las actuales.

Como era de esperar, y dado que el Banco Central Europeo (BCE) ha actuado hasta ahora con más lentitud si cabe que la Fed, las consecuencias de los movimientos de los institucionales en los T-Notes norteamericanos tuvo su impacto en el Dólar americano. Puede decirse que actuaron de manera coherente al cambiar su posicionamiento de alcista a bajista en el Euro en junio de 2021, cuando el par cotizaba en 1,201, ya que esperaban un aumento de la rentabilidad de la deuda gubernamental americana superior a la europea, lo que conllevaba una posible revalorización del Dólar. Tres meses más tarde, a finales de septiembre de 2021, se confirmaba este escenario. El viernes pasado cerró en 1,055 y, según nuestro modelo, la tendencia bajista se mantendría mientras no se superase la cota 1,079, donde pasaría en ese momento a lateral-alcista. Mientras tanto, caben rebotes técnicos puntuales, como se han venido produciendo durante todo el proceso de deterioro del Euro.

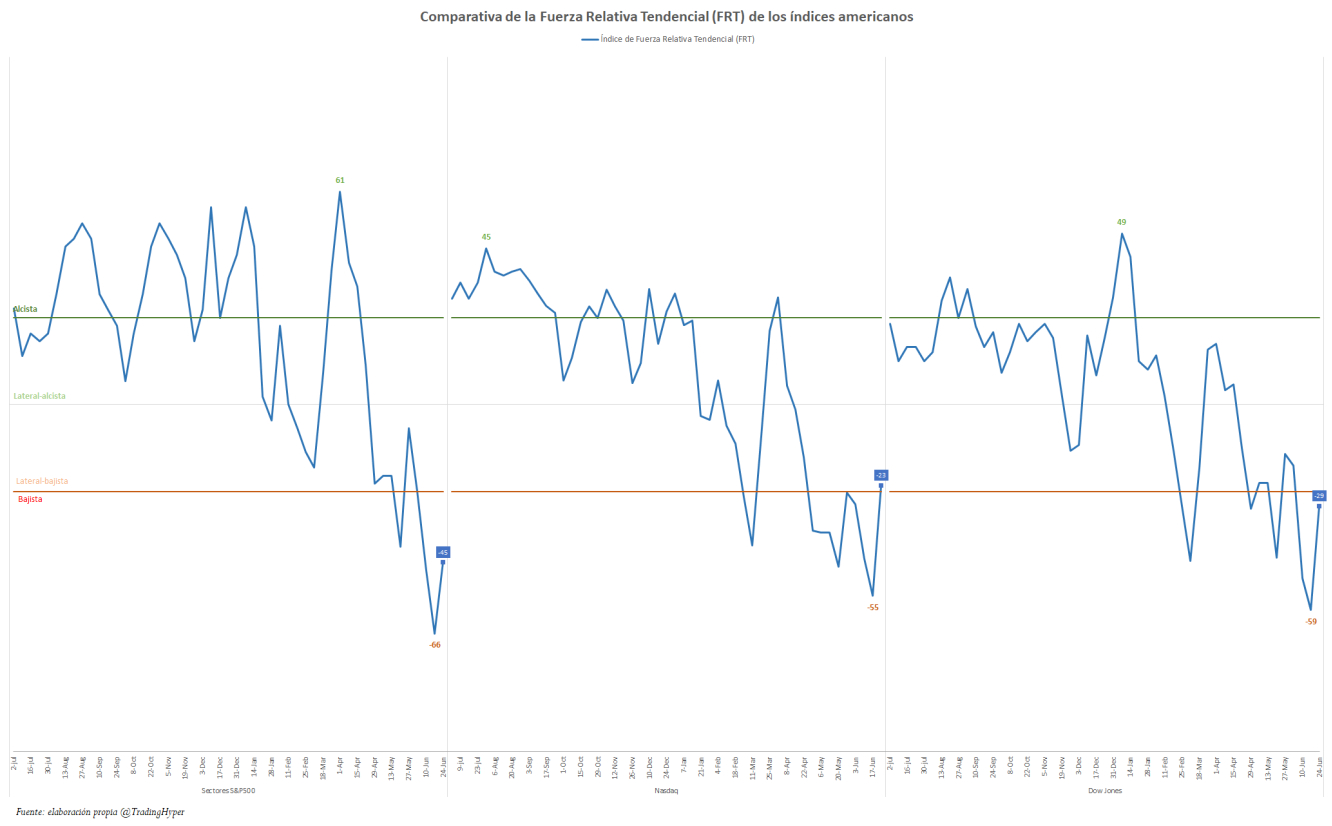

Por último, veamos la evolución del posicionamiento de los institucionales en dos de los índices americanos más representativos: el S&P 500 y el Nasdaq 100.

En el primer caso, se observa cómo el posicionamiento alcista de los institucionales se mantuvo prácticamente inalterable hasta el 7 de enero de 2022, cuando se perforó el nivel alcista situado en 4.698. Hasta ese momento, se habían producido pérdidas momentáneas del régimen alcista que rápidamente volvía a recuperarse tras un número muy reducido de sesiones. Esto se deba a que los inversores institucionales eran los primeros que apoyaban la estrategia de “compra en las caídas”. No fue hasta el 6 de mayo que entró en régimen bajista. El viernes de la semana pasada, tras una fuerte subida, recuperó la tendencial lateral-alcista, por lo que podríamos esperar continuidad en el momento mientras se encuentre por encima de los 3.780 puntos. En caso de perder este nivel, volvería a régimen bajista.

El Nasdaq 100 ha sido más castigado por los institucionales que le S&P500. Puede verse fácilmente al comparar ambos gráficos. Durante el 2021, los procesos de caída eran más severos que en el S&P500 y, en el 2022, aunque abandonaron el régimen alcista con un día de diferencia -el 5 de enero, en 16.076 puntos-, tardó menos de 10 días en caer hasta el régimen bajista. Al finalizar la semana pasada, se cerró por encima de los 11.844 puntos, por lo que el S&P500 se encontraría en tendencia lateral-alcista. Deberíamos esperar que continuase el proceso de subidas mientras no se perdiese ese nivel ya que, de ser así, se restablecería el régimen bajista.

El análisis del posicionamiento de los inversores institucionales permite discriminar de manera eficiente el régimen en que se encuentra un activo. Es habitual que su estrategia cubra un amplio espectro de activos, de manera que la confirmación de los escenarios planteados en un activo valida o modifica el posicionamiento en otros activos relacionados. Los mercados de deuda suelen anticipar escenarios que afectan a la renta variable, y esta vez no ha sido diferente. Desde mediados de 2021 descontaban un empeoramiento creciente de las condiciones financieras, y seis meses más tarde se ha trasladado a las bolsas. Con los datos de cierre del viernes, podemos esperar que el rebote continúe mientras no se vulneren los niveles comentados para cada uno de los activos.

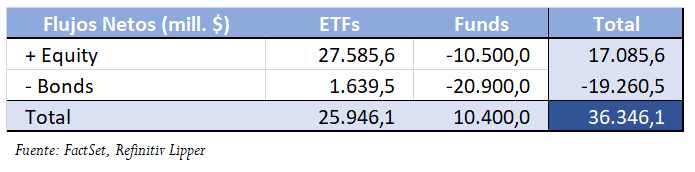

Flujos netos de efectivo

Los ETFs y los fondos de inversión son productos muy utilizados por una parte importante de la comunidad inversora, debido a su tratamiento fiscal especial y a la posibilidad que ofrecen de construir una cartera diversificada de manera muy sencilla. Por ese motivo, son un buen termómetro del interés y del miedo en cada momento.

Esta semana obtenemos signo mixto en las fuentes consultadas, aunque en conjunto arroja una entrada neta de efectivo superior a los 17.000 millones de dólares. En el conjunto del año, la renta variable habría recibido 98.200 millones de dólares, una cifra muy pequeña comparada con el ejercicio anterior. Sin embargo, para poder hablar de una verdadera capitulación, el saldo agregado del ejercicio debería caer por debajo de cero.

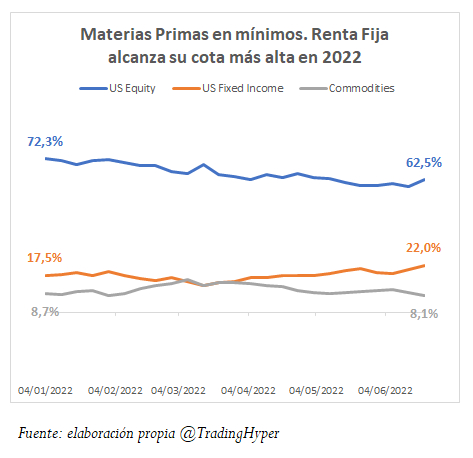

Por lo que respecta a la cartera de derivados de inversores institucionales, la exposición a renta variable recupera algo de terreno, aunque los movimientos relevantes se producen en materias primas y renta fija, que se sitúan en cotas extremas del 2022.

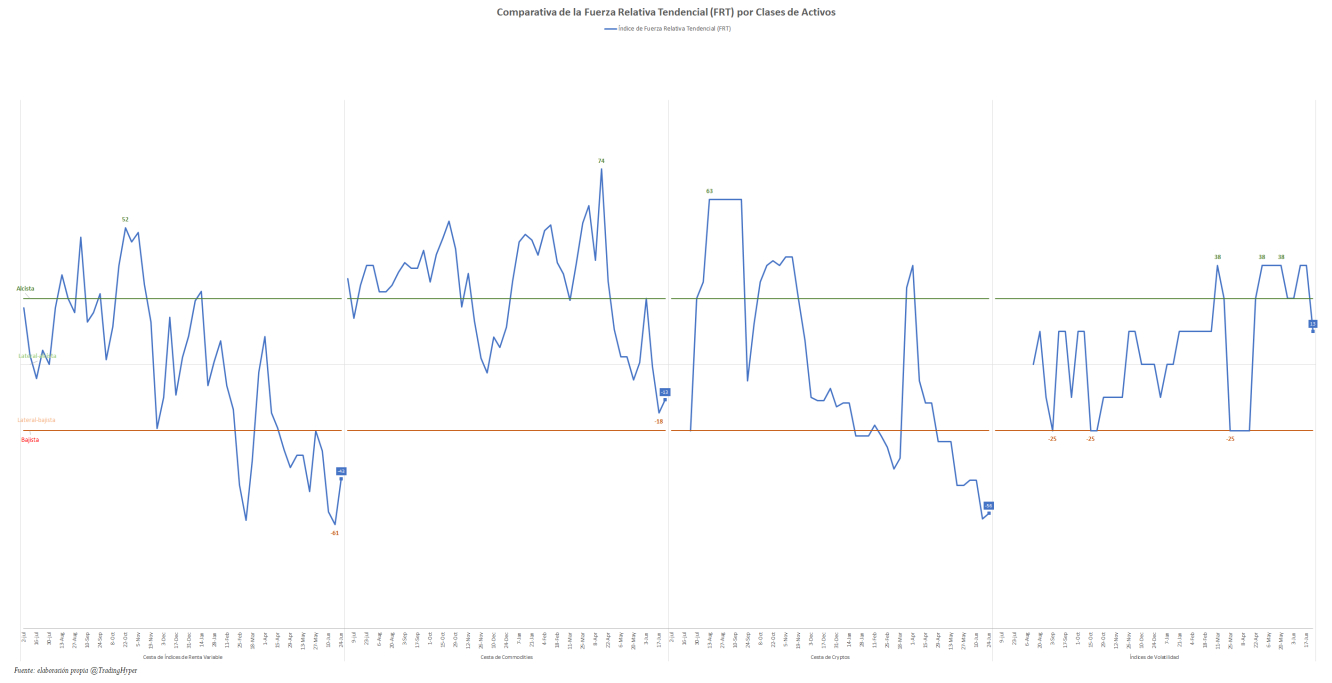

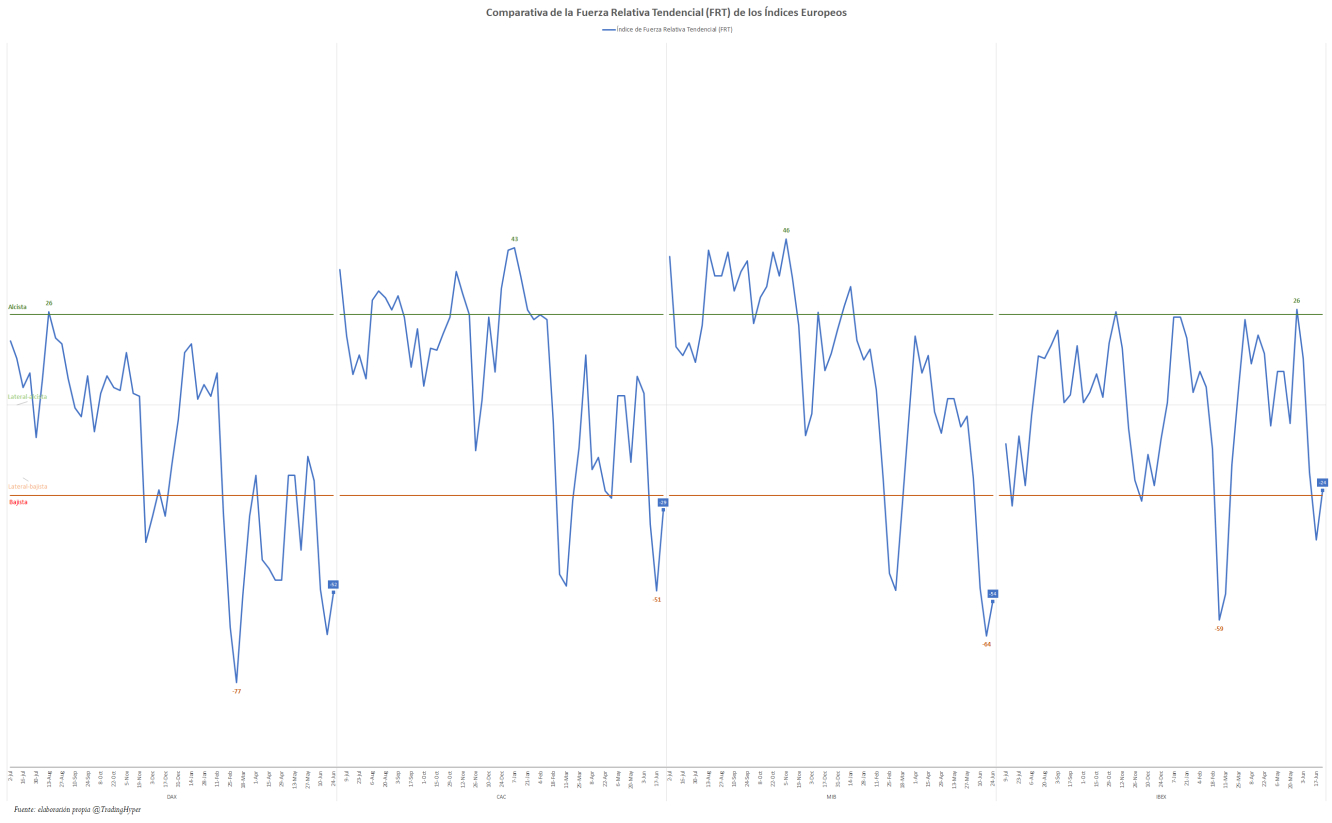

Seguimiento de la Fuerza Relativa Tendencial

Este indicador es útil a la hora de determinar el peso relativo que debe asignarse a cada clase de activo en una cartera diversificada. Se diferencian cuatro tipos de tendencias (alcista, lateral-alcista, lateral-bajista y bajista). Identificamos a continuación en qué punto se encuentra la FRT con datos de cierre del viernes y cómo ha evolucionado en el tiempo.

Todas las clases de activos han recuperado algo de fuerza durante la semana, aunque no se han producido cambios significativos. La FRT del conjunto de las materias primas (-13) se mantienen en zona lateral-bajista, y continúa siendo la clase menos débil. La renta variable (-43) continúa por undécima semana consecutiva en zona bajista, igual que las cryptos (-56). Los índices de volatilidad de la renta variable han caído ligeramente, hasta zona lateral-alcista fruto de las subidas experimentadas en la segunda mitad de la semana. Mientras se encuentren por encima de cero, debemos esperar volatilidad más alta de lo normal en la rena variable.

Entre las familias de materias primas, el indicador de fortaleza interna de los commodities de Energía (+43) recupera hasta situarse cómodamente en zona alcista. Le siguen Alimentación (-11), que continúa en zona lateral-bajista, Metales Preciosos (-42), que a pesar de que continúa en zona bajista ha experimentado una fuerte recuperación, y Metales Industriales (-50), la familia que más ha sufrido.

Dentro de la renta variable, todas las regiones recuperan fortaleza interna. Los índices americanos (-63) siguen siendo los más débiles, seguidos de los europeos (-48), ambas regiones en zona bajista, y los asiáticos (-25), que roza la zona lateral-bajista.

Primera semana de subidas generalizadas en las bolsas en el último mes. A pesar de ello, el saldo del último mes sigue siendo negativo. La región más castigada continúa siendo la americana.

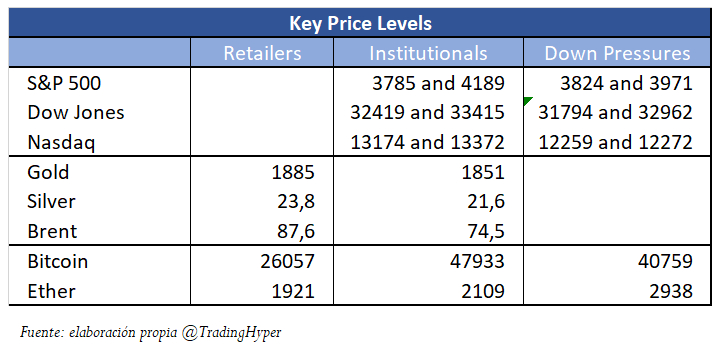

Actualización de los niveles de control de los inversores institucionales

Como saben de artículos anteriores, nuestra predisposición es alcista mientras el precio de los distintos activos se sitúe por encima de los niveles en los que se encuentran posicionados los inversores institucionales y que se muestran en la tabla siguiente. Los niveles de presión bajista son relevantes a los efectos de anticipar en qué zonas de precios puede incrementarse temporalmente la volatilidad.

Mejora sustancialmente la predisposición alcista del S&P500, que ha conseguido cerrar por encima del primer de control de los inversores institucionales que ha caído hasta los 3.785 puntos. En caso de superar los 4.189 recuperaríamos la predisposición alcista.

Dow Jones y Nasdaq mantienen mayor debilidad, al situarse claramente por debajo de los niveles de control situados en 32.419 y 13174, respectivamente.

El Oro mantiene la predisposición bajista de la semana pasada al situarse por debajo de los 1.851 dólares. Lo mismo sucede con la plata, que se encuentra por debajo de los 21,6 dólares. El Brent, por su parte, continúa por encima de los 74,5 dólares de control, por lo que nada cambia en cuanto a su predisposición alcista.

En el mundo crypto, la predisposición seguirá siendo de debilidad mientras Bitcoin no supere los 47.933 (frente a los 49.710 anteriores) y Ether se mantenga por debajo de los 2.109 (sin cambios respecto de la semana anterior).

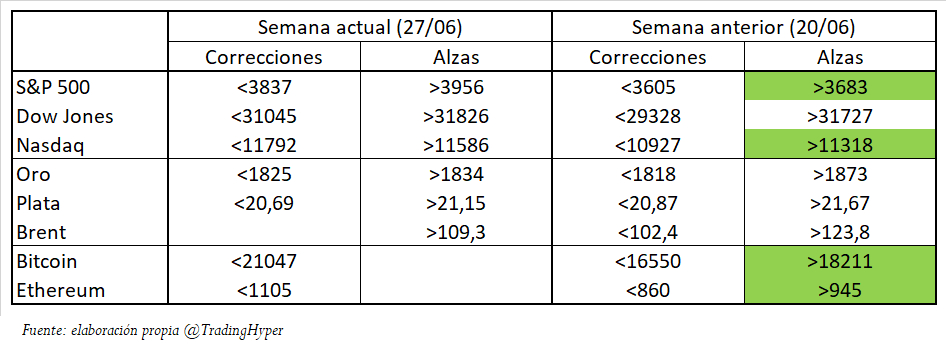

Actualizamos a continuación los niveles de prealerta más relevantes para la semana entrante, donde indicamos para cada uno de estos activos qué niveles, en caso de vulnerarse o superarse, podrían dar lugar a movimientos significativos.

¡Buena semana y buenas inversiones!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

¿Han hecho suelo las bolsas?

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2024 - Fusion Media Ltd. Todos los Derechos Reservados.