-

Comienza la temporada de resultados del segundo trimestre con el sector bancario en el punto de mira

-

La preocupación por la crisis bancaria ha disminuido tras las pruebas de resistencia de la Fed

-

Los grandes bancos, Citigroup, JPMorgan y Wells Fargo, presentan sus primeros resultados con expectativas positivas.

-

Mensual: Ahorre un 20% y obtenga la flexibilidad de una suscripción mes a mes.

-

Anual: Ahorre un increíble 50% y asegure su futuro financiero con un año completo de InvestingPro a un precio inmejorable.

-

Bianual (Especial Web): Ahorre un increíble 52% y maximice sus beneficios con nuestra oferta web exclusiva.

La temporada de resultados del segundo trimestre arranca mañana con la presentación de los resultados de los principales bancos, entre ellos Citigroup (NYSE:C), JPMorgan Chase (NYSE:JPM) y Wells Fargo (NYSE:WFC), que darán nuevas pistas sobre la salud del sector financiero estadounidense.

Tras un primer semestre difícil, debido principalmente a la preocupación por una crisis bancaria generalizada tras la quiebra del Silicon Valley Bank, las perspectivas generales del sector parecen ahora más optimistas, con previsiones de beneficios que anticipan un saludable crecimiento interanual del +3.8%, complementado por un sólido aumento de los ingresos del +11.9%. Ello se debe en gran medida a la oportuna intervención de la Reserva Federal y su inyección de unos 400,000 millones de dólares de liquidez adicional.

Además, los grandes bancos superaron cómodamente la prueba de resistencia de la Fed, que evaluó sus balances sometiéndolos a una hipotética grave recesión económica que varía en sus elementos de un año a otro.

Pero, a pesar del escenario aparentemente positivo, ¿ha llegado el momento de lanzarse a comprar acciones bancarias? Echemos un vistazo más de cerca a cada uno de los tres bancos que presentan resultados mañana para evaluar la situación actual en profundidad.

¿Seguirá cayendo el beneficio por acción de Citigroup?

Citigroup, a pesar de haber superado las pruebas de resistencia, deberá aumentar su colchón de capital de estrés del 4% al 4.3%. Esta decisión no ha sido recibida con entusiasmo, y la directora general Jane Fraser ha mencionado que habrá un diálogo con la Reserva Federal sobre este asunto.

En cuanto a las previsiones de beneficios por acción (BPA) de Citigroup, se ha producido un notable descenso en el último mes. Las estimaciones han caído de 1.66 a 1.41 dólares, con 8 revisiones a la baja y 3 al alza.

Fuente: InvestingPro

La situación técnica del valor es bastante intrigante, ya que actualmente se encuentra en una fase de consolidación que está formando un patrón triangular.

El informe de ganancias del viernes podría servir de catalizador para una posible ruptura, dependiendo de cómo se comparen los resultados con las previsiones actuales. Teniendo en cuenta la estimación del valor razonable en 58-59 dólares, un escenario alcista parece más probable.

Si los beneficios superan las expectativas o indican un crecimiento positivo, podrían impulsar al valor a subir y salir de su actual fase de consolidación.

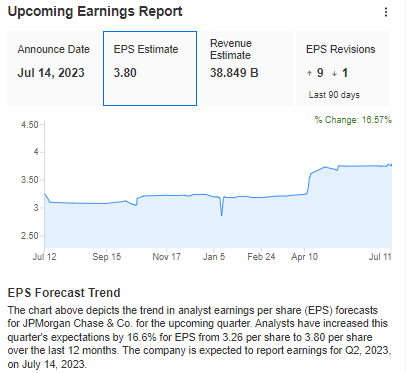

Fuerte optimismo de los analistas ante los resultados de JPMorgan

JPMorgan Chase se encuentra en una posición más favorable en términos de predicciones previas a los resultados del 2T en comparación con Citigroup. En las últimas semanas, ha habido una tendencia de revisiones al alza dominando las previsiones tras los beneficios de abril.

Esto indica un aumento del sentimiento positivo y una mejora de las expectativas sobre los resultados de JPMorgan Chase. Actualmente, el mercado prevé un beneficio por acción de 3.80 dólares y unos ingresos de 38,849 millones de dólares.

Fuente: InvestingPro

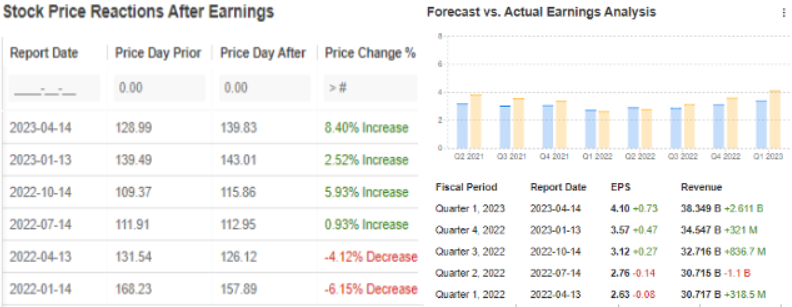

Si nos fijamos en la tendencia de los resultados de los últimos trimestres, se ha observado una trayectoria positiva tanto en los beneficios por acción como en los ingresos, con una sorprendente tendencia al alza. Además, hemos observado sistemáticamente reacciones positivas del mercado durante el año pasado, lo que sugiere que es probable que esta vez se produzca una respuesta similar si los próximos resultados superan las previsiones.

Fuente: InvestingPro

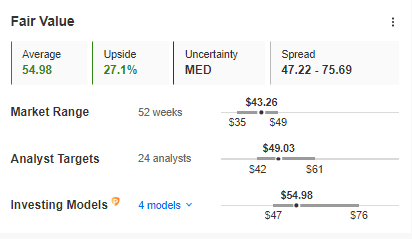

¿Wells Fargo a punto de poner a prueba los máximos del año?

Entre los tres valores analizados, Wells Fargo presenta actualmente el mayor potencial alcista, con un valor razonable al alza del 27.1%. Esto indica que hay un margen significativo para que el valor de la acción aumente sobre la base de la estimación del valor razonable.

Fuente: InvestingPro

De cumplirse estas previsiones, probablemente se produciría una ruptura hacia nuevos máximos anuales. Sin embargo, antes de alcanzar esos máximos, los alcistas podrían enfrentarse a desafíos cerca del nivel de resistencia situado en el rango de precios de 48-49 dólares.

El escenario bajista se materializaría si se produce una ruptura por debajo de la línea de tendencia alcista local y la cotización cae por debajo de los 40 dólares por acción. Esto podría indicar un cambio en el sentimiento del mercado y una posible inversión de la tendencia alcista.

Naturalmente, los resultados de mañana desempeñarán un papel crucial para determinar la sostenibilidad de la actual tendencia alcista. Las previsiones del mercado se sitúan en 1.14 dólares de beneficios por acción y 20,068 millones de dólares de ingresos.

***

Acceda a datos de mercado de primera mano, factores que afectan a las acciones y análisis exhaustivos. Aproveche esta oportunidad suscribiéndose y desbloqueando el potencial de InvestingPro para mejorar sus decisiones de inversión.

Y ahora, puede adquirir la suscripción a una fracción del precio habitual. Nuestro descuento exclusivo de verano se ha ampliado.

¡InvestingPro vuelve a estar de oferta!

Disfrute de increíbles descuentos en nuestros planes de suscripción

No pierda esta oportunidad por tiempo limitado de acceder a herramientas de vanguardia, análisis de mercado en tiempo real y opiniones de expertos.

Únase a InvestingPro hoy mismo y dé rienda suelta a su potencial inversor. Dese prisa, ¡las Rebajas de Verano no durarán para siempre!

¡Las Rebajas de Verano vuelven a estar activas!

¡Descubre más sobre InvestingPro en este tutorial de Manolo - Lago de los Business!

Descargo de responsabilidad: Este artículo se ha redactado únicamente con fines informativos; no pretende fomentar en modo alguno la compra de activos, ni constituye una solicitud, oferta o recomendación de compra.