Este artículo fue escrito en exclusiva para Investing.com

Las tasas de inflación de diciembre no mostraron signos de desaceleración, ya que el Índice de Precios al Consumo (IPC) subió un 7% interanual, mientras que el Índice de Precios al Productor (IPP) se disparó un 9,7%. El gran repunte del IPC y del IPP ha sido una sorpresa, sobre todo después de que el informe del sector manufacturero del ISM y el índice de precios pagados de diciembre resultaran más débiles de lo esperado, y de que los precios del petróleo y la gasolina sufrieran un gran desplome en noviembre.

Históricamente, las tendencias han favorecido un cierto alivio de las presiones inflacionarias basadas en esos factores, pero ahora, con el petróleo de nuevo en alza y otras materias primas como el cobre empezando a subir de nuevo a medida que el dólar se debilita un poco. El riesgo significativo para esta economía es que la inflación continúe subiendo, impulsando finalmente a la economía estadounidense a una recesión.

Elevadas tasas de inflación

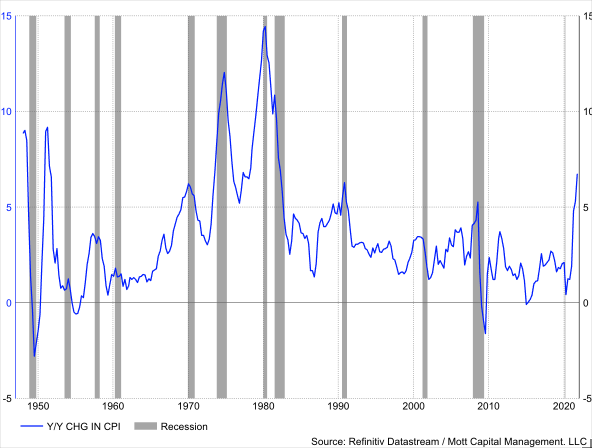

Aunque las elevadas tasas de inflación no siempre han conducido a una recesión en Estados Unidos, desde finales de la década de 1940 casi todas las subidas significativas del índice de precios al consumo en términos interanuales se han asociado a una recesión importante en los Estados Unidos. Aunque puede que esta vez sea diferente, las probabilidades parecen indicar que no lo será.

Ajuste de la política monetaria

Aunque la Reserva Federal está haciendo lo que puede por reducir las tasas de inflación, puede que sea demasiado poco y demasiado tarde. La Fed está tratando de ajustar la política monetaria, lo que mata el lado de la demanda de la economía, cuando ya se espera que el ritmo de crecimiento de la economía estadounidense se vea reducido. Una encuesta reciente de Reuters indica que se espera que el crecimiento del PIB se reduzca en 2022 al 3,9% frente a una tasa de crecimiento estimada del 5,6% y que luego se ralentice aún más en 2023 hasta el 2,5%. Tampoco sería ninguna sorpresa que la Fed ajustara demasiado y provocara una contracción.

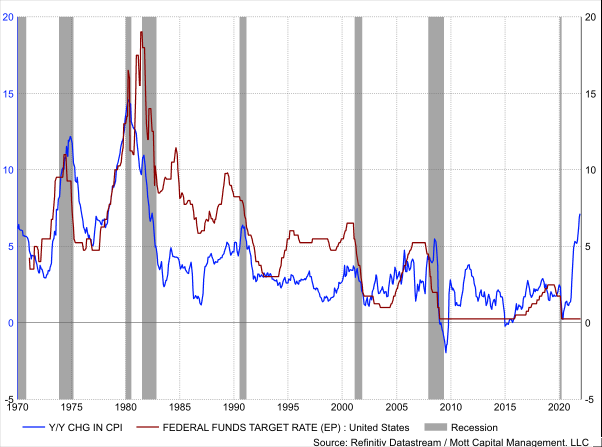

Eso es precisamente lo que ha ocurrido antes. Históricamente, una mayor inflación ha llevado a la Fed a aumentar agresivamente los tipos de interés de los fondos federales en ciclos anteriores a partir de la década de 1970. Todas estas veces, la combinación de una tasa de fondos federales más alta y una tasa de inflación elevada han llevado a la economía estadounidense a caer en la recesión. Esta vez parece que ocurrirá lo mismo, ya que la Fed se ha propuesto subir los tipos en 2022 y los mercados están empezando a barajar hasta cuatro subidas de tipos.

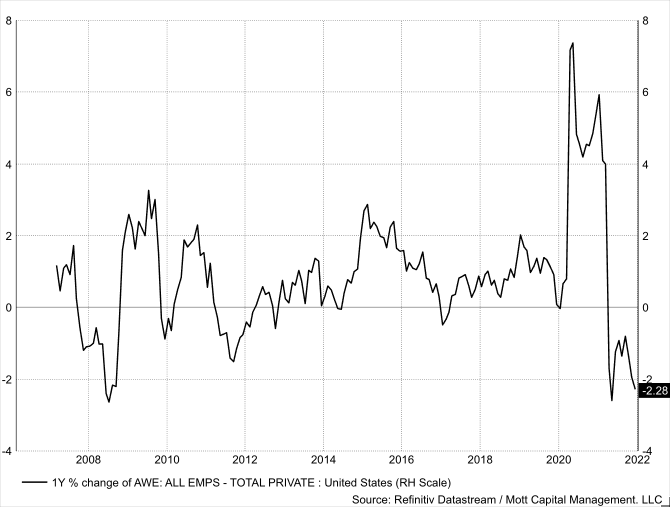

Los salarios no mantienen el ritmo

Otro aspecto preocupante son los salarios reales. Los datos recientes muestran que, si se ajustan a la inflación, los salarios descendieron un 2,3% en diciembre en comparación con hace un año, lo que es una señal de que los ingresos de los consumidores no siguen el ritmo de la cambiante dinámica de la inflación en la economía. Estos salarios llevan descendiendo al ajustarse a la inflación desde mayo de 2021.

A pesar de toda esta elevada inflación y de la amenaza de la Fed de subir los tipos y reducir el balance, el rendimiento de los bonos no está aumentando, especialmente en el extremo largo de la curva. El rendimiento de los bonos a 10 años sigue en torno al 1,75%. Además, el rendimiento de los bonos a 2 años sigue en sólo 90 puntos básicos. Esto provoca un aplanamiento de toda la curva y sugiere que al mercado de bonos le sigue costando creer que la Fed será tan agresiva en la subida de tipos como da a entender.

Eso sólo podría significar que el mercado de bonos no cree que la Fed llegue a subir los tipos tanto como dice porque el mercado de bonos ve venir una desaceleración económica. Aunque la curva de rendimiento aún no emite importantes advertencias de recesión, el diferencial entre los bonos a 30 años y a 5 años se sitúa ahora en sólo 55 puntos básicos y se ha aplanado drásticamente desde mayo. En la actualidad, no parece descartarse una reversión.

Esto afectaría a los mercados de acciones, ya que los valores tienen valoraciones elevadas que no tienen en cuenta las probabilidades de que la Fed sea agresiva y cuentan con un crecimiento de los beneficios del 8% en los próximos 12 meses. Pero si los salarios no siguen el ritmo de la creciente inflación, eso podría ejercer presión sobre los beneficios de las empresas, ralentizando el crecimiento y provocando múltiples contracciones, lo que llevaría a un mayor descenso del valor de las acciones.

Parece que la historia está a punto de repetirse, una vez más.