- La estanflación sigue siendo uno de los principales riesgos para la economía mundial en 2023.

- La trayectoria del mercado de valores seguirá estando dictada por la inquietud ante una inflación persistentemente elevada y el temor a una inminente recesión.

- Por ello, destaco 10 empresas que son relativamente seguras ante la inminente amenaza de estanflación, gracias a sus sólidos fundamentales, sus valoraciones razonables y sus saludables repartos de dividendos.

- ¿Busca más ideas para proteger su cartera en un entorno económico cada vez más incierto? Los miembros de InvestingPro+ tienen acceso exclusivo a nuestras herramientas de análisis y datos. Más información

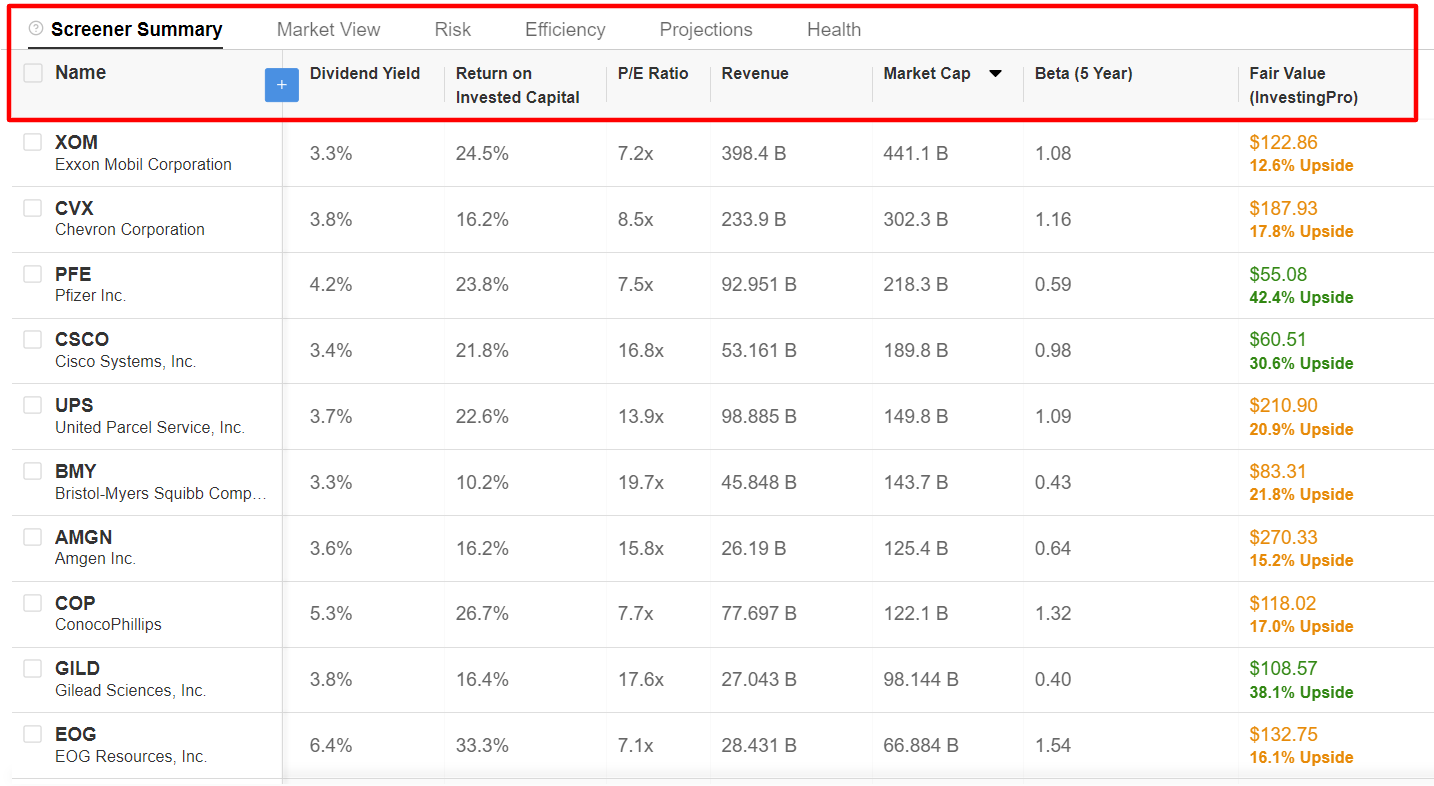

- ExxonMobil (NYSE:XOM) (Incremento del valor razonable: +12,6%)

- Chevron (NYSE:CVX) (Incremento del valor razonable: +17,8%)

- Pfizer (NYSE:PFE) (Incremento del valor razonable: +42,4%)

- Cisco Systems (NASDAQ:CSCO) (Incremento del valor razonable: +30,6%)

- United Parcel (NYSE:UPS) Service (Incremento del valor razonable: +20,9%)

- Bristol-Myers Squibb (NYSE:BMY) (revalorización razonable: +21,8%)

- Amgen (NASDAQ:AMGN) (Incremento del valor razonable: +15,2%)

- ConocoPhillips (NYSE:COP) (Incremento del valor razonable: +17,0%)

- Gilead Sciences (NASDAQ:GILD) (Incremento del valor razonable: +38,1%)

- EOG Resources (Incremento del valor razonable: +16,1%)

La preocupación en torno al estancamiento del crecimiento económico y una inflación elevada y constante serán probablemente los principales motores de la confianza del mercado estos próximos meses.

Este entorno se denomina "estanflacionario" y puede producirse si se desencadena una recesión antes de que la inflación se contenga en el nivel deseado por la Reserva Federal.

En general, la energía, los servicios públicos, la atención sanitaria y los bienes de primera necesidad son algunos de los sectores defensivos que obtienen buenos resultados durante la estanflación. Por el contrario, sus homólogos cíclicos, como los sectores tecnológico, financiero e industrial, tienden a obtener peores resultados.

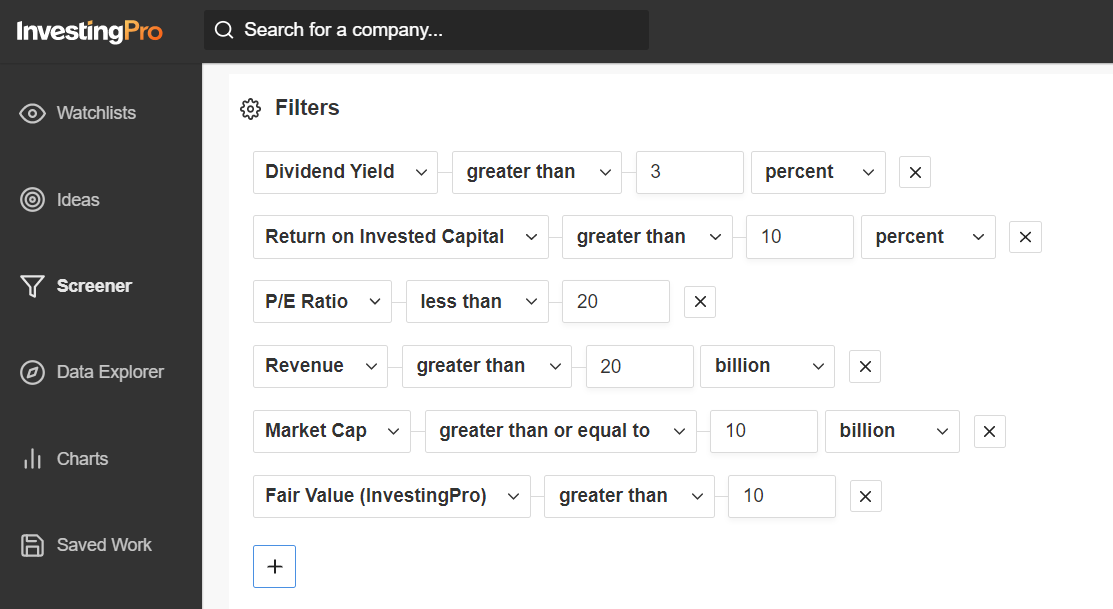

He utilizado la herramienta de selección de acciones de InvestingPro+ para identificar los 10 mejores valores a comprar ante los crecientes temores de estanflación a la espera del último informe de inflación IPC, que se publica este miércoles a las 14:30 horas (CET).

Mi metodología:

Utilizando la herramienta de selección de acciones de InvestingPro, adopté un enfoque metódico para filtrar los más de 7.500 valores que cotizan en las bolsas de Estados Unidos en una pequeña lista de empresas consolidadas que se espera ofrezcan a los inversores una rentabilidad sólida, independientemente de las condiciones económicas.

Me he centrado en empresas bien diversificadas y defensivas con una rentabilidad sólida, un balance saneado, un elevado flujo de caja libre, fuertes perspectivas de crecimiento y una valoración atractiva.

Y lo que es más importante, quería identificar valores que ofrecieran un reparto de dividendos sólido y que hubieran demostrado que pueden soportar una desaceleración de la economía gracias a su posición de liderazgo en el mercado.

Para ello, primero busqué nombres con una rentabilidad por dividendo de más de un 3% y un rendimiento del capital invertido (ROIC) superior al 10%, que es un ratio de eficiencia del capital utilizado para medir la capacidad de una empresa de crear valor para todas sus partes interesadas.

Básicamente, estas dos métricas muestran lo bien que una empresa utiliza su capital para generar beneficios.

Fuente: InvestingPro

A continuación, he reducido la lista a las empresas con ingresos anuales de más de 20.000 millones de dólares. Para profundizar más, también he filtrado los nombres con una capitalización de mercado igual o superior a 10.000 millones de dólares y una relación precio/beneficio (PER) inferior a 20. Por último, busqué empresas con una capitalización de mercado de más de 20.000 millones de dólares.

Por último, busqué empresas con un valor razonable al alza superior al 10% según InvestingPro+. La estimación se determina según varios modelos de valoración, incluidos los ratios precio/beneficios, precio/ventas y precio/valor contable.

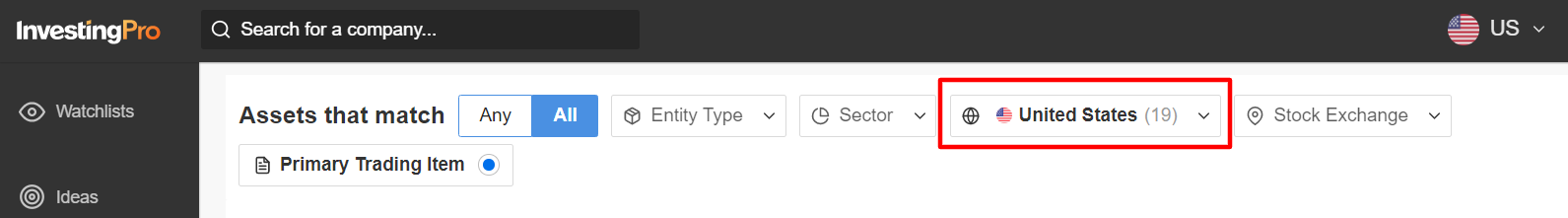

Tras aplicar estos criterios, me quedé con un total de 19 empresas en mi lista de seguimiento.

Fuente: InvestingPro

No es sorprendente que 16 de ellas disfruten actualmente de una puntuación de salud financiera superior a 2,75 en InvestingPro+. Eso debería ser un buen augurio de cara al futuro, ya que las empresas con puntuaciones de salud superiores a 2,75 han superado al mercado en general por un amplio margen, remontándose a 2016.

Aquí tenemos las 10 acciones más prometedoras que se espera que proporcionen algunos de los mayores rendimientos en los próximos meses en base a los modelos de InvestingPro+.

Todas las empresas mencionadas ofrecen una fuerte visibilidad de mercado y han mostrado un largo historial de supervivencia en entornos de mercado volátiles, lo que las convierte en inversiones sólidas en el actual clima económico de elevada inflación y desaceleración del crecimiento.

Las 10 mejores acciones en estanflación para comprar ahora

Fuente: InvestingPro

No sorprende que ocho de los diez valores mencionados procedan de los sectores energético y sanitario, ya que sus productos y servicios son esenciales para la vida cotidiana de las personas.

Estas empresas suelen producir y vender una gama de productos que los consumidores necesitan independientemente de la situación de la economía, lo que las convierte en compras inteligentes en el entorno actual.

Para ver la lista completa de los 19 valores en estanflación que he incluido en mi lista de seguimiento, comience su periodo de prueba gratuito de 7 días con InvestingPro+. Si ya está suscrito a InvestingPro+, puede ver mi selección aquí.

¿Está buscando más ideas de inversión para navegar por la volatilidad del mercado? La herramienta de InvestingPro+ le ayuda a identificar fácilmente los valores ganadores en cada momento.

Comience su prueba gratuita de 7 días para obtener información y datos imprescindibles.

Aquí está el enlace para aquéllos que quieran suscribirse a InvestingPro+ y empezar a analizar las acciones ellos mismos.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en corto en el S&P 500 y el Nasdaq 100 a través del ETF ProSharesShort S&P 500 (SH) y el ETF ProShares Short QQQ (PSQ). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo del entorno macroeconómico y de las finanzas de las empresas. Los puntos de vista expuestos en este análisis son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.

¿Qué acciones debería comprar en su próxima operación?

Con las valoraciones disparadas en 2024, muchos inversores no se atreven a invertir más dinero en acciones. ¿No sabe dónde invertir? Analice nuestras estrategias basadas en IA y descubra oportunidades de gran potencial.

Sólo en 2024, la IA de ProPicks identificó 2 valores que subieron más de un 150%, otros 4 valores que se dispararon más de un 30% y 3 más que subieron más de un 25%. Es un historial impresionante.

Con estrategias adaptadas a los valores del Dow Jones, el S&P 500, el sector tecnológico y las acciones Mid-caps, puede explorar diversas acciones para mejorar sus rentabilidades.