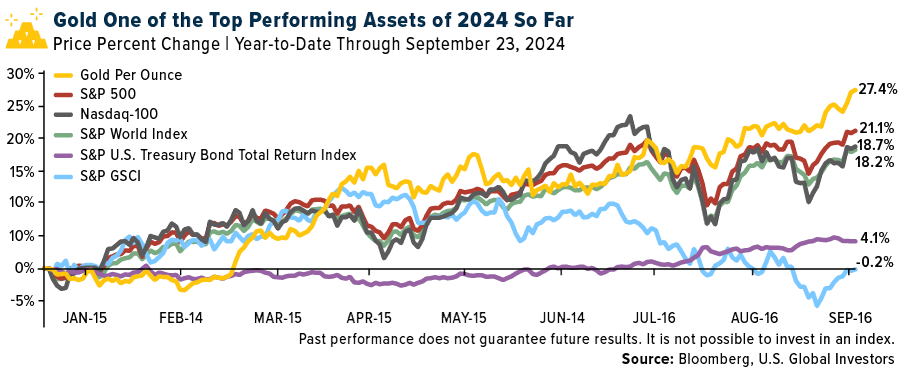

El martes, el oro alcanzó un nuevo máximo histórico de 2,670 dólares la onza, continuando un notable repunte que ha llevado al metal precioso a ganar más de un 27% desde principios de año. Si 2024 terminara hoy, sería el mejor año para el oro desde 2010, cuando el activo subió casi un 30%.

- Esta es la mejor herramienta para encontrar las acciones del mercado: Haz clic aquí y conócela

A pesar del impulso, muchos inversionistas aún no están prestando atención a lo que considero una de las oportunidades más obvias en el mercado actual: las acciones de oro.

Puede que algunos inversionistas duden en comprar oro a estos precios, pero creo que hay varios factores que sugieren que el rally aún tiene recorrido. Los bancos centrales de todo el mundo están entrando en una nueva fase de relajación monetaria, y los inversionistas -los minoristas occidentales en particular- están empezando por fin a reconocer el valor del oro como cobertura contra la inflación y la incertidumbre mundial.

Sin embargo, la verdadera oportunidad puede no estar en el oro físico en sí o en los ETF que lo rastrean; en cambio, creo que está en las acciones mineras de oro profundamente infravaloradas que aún tienen que ponerse al día con el precio del lingote.

El oro como opción para diversificación

En el centro de este repunte del oro se encuentra el reciente cambio de política de la Reserva Federal. La semana pasada, la Fed efectuó un decisivo recorte a las tasas de interés de 50 puntos base (pb), reduciendo el coste de oportunidad de mantener un activo sin rendimiento como el oro.

Y esto podría ser sólo el principio. Los analistas y los observadores del mercado esperan otros 50 pb de relajación este año, seguidos de otros 100 pb en 2025. Este agresivo ciclo de relajación debería aumentar aún más el atractivo del oro como depósito de valor.

La razón es que, cuando las tasas de interés son bajas, los inversionistas tienden históricamente a alejarse de los activos tradicionales de renta fija, como los bonos, que ofrecen menores rendimientos. Como resultado, han buscado inversiones alternativas, y el oro ha sido durante mucho tiempo una de las coberturas más populares contra la inflación y la inestabilidad financiera.

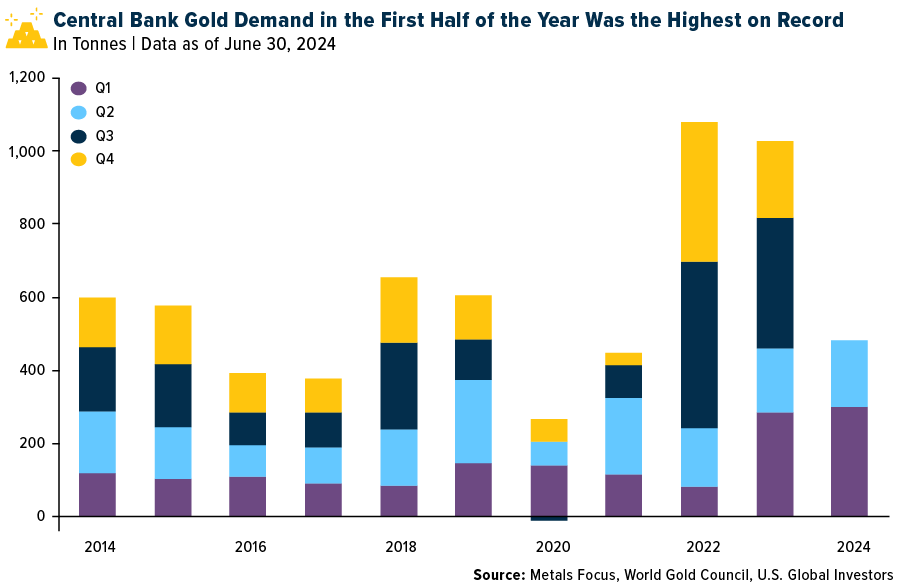

Compras récord de oro de los bancos centrales impulsan el rally

No son sólo los inversionistas los que impulsan la subida del oro. Los bancos centrales están desempeñando un papel fundamental. En los últimos años, estas instituciones han aumentado significativamente sus reservas de oro, y su racha de compras no muestra signos de desaceleración. Las compras de los bancos centrales representan ahora alrededor de una cuarta parte de la demanda mundial total de oro, el doble que antes de 2022. La compra de oro alcanzó un nuevo récord de 483 toneladas en el primer semestre del año, lo que supone un aumento del 5% respecto al mismo periodo de 2023, según el Consejo Mundial del Oro (WGC).

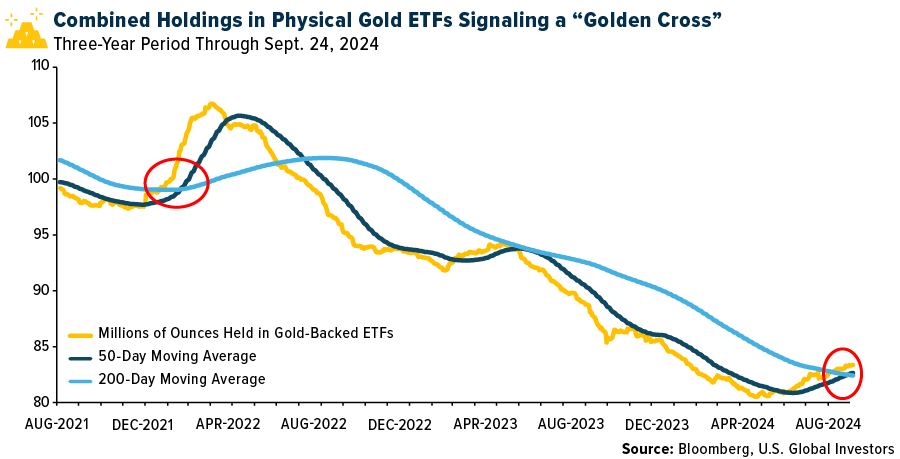

A pesar de ello, muchos inversionistas occidentales han tardado en apostar por el oro en este ciclo. Según un estudio reciente del Bank of America (NYSE:BAC), el 71% de los asesores financieros estadounidenses apenas asignan fondos al oro, que a menudo representa menos del 1% de sus carteras.

Sin embargo, esta situación está cambiando. Con los recortes a las tasas de interés de la Reserva Federal materializándose finalmente, los inversionistas están comenzando a regresar a los ETF respaldados por oro una vez más. El WGC informó de flujos de fondos positivos en los ETF de lingotes de oro de América del Norte durante julio y agosto, con productos europeos viendo un impulso similar desde mayo. Por primera vez desde 2022, la media móvil de 50 días de las tenencias de oro ha cruzado por encima de su media móvil de 200 días, una señal alcista conocida como "cruz dorada". Esta es una señal de que el rally del oro podría estar empezando a ganar tracción seria entre los inversionistas.

Mineras de oro, infravaloradas a pesar del alza de los precios

Mientras que los precios del oro y los ETF han acaparado toda la atención, las acciones de las mineras de oro siguen estando muy infravaloradas en comparación. En los últimos dos años, las acciones de las empresas mineras de oro han tenido un rendimiento inferior al del propio oro, principalmente debido al aumento de los costes y a una falta general de interés. En 2022 y 2023, un fuerte aumento en el coste de mantenimiento todo incluido (AISC), una medida del coste de producir una onza de oro, pesó mucho sobre las acciones mineras, lo que a su vez llevó a muchos inversionistas a perder la confianza en el sector.

Pero he aquí la cuestión: el bajo rendimiento de los valores mineros de oro en relación con el metal subyacente ha creado lo que considero una oportunidad increíble. Ahora mismo, estos valores cotizan a niveles que no reflejan la subida continuada de los precios del oro. Y dado que los valores de las minas de oro no suelen moverse al mismo ritmo que el mercado en general, ofrecen un nivel de diversificación que, en mi opinión, puede ayudar a proteger las carteras frente a las caídas del mercado.

No lo digo sólo yo. Algunos de los inversionistas contrarios más conocidos están tomando nota. Stanley Druckenmiller, por ejemplo, saltó a los titulares cuando vendió grandes valores tecnológicos como Alphabet (NASDAQ:GOOGL) y Amazon.com Inc (NASDAQ:AMZN) a finales de 2023 y empezó a comprar en mineras de oro como Newmont Goldcorp Corp (NYSE:NEM) y Barrick Gold Corp (NYSE:GOLD).

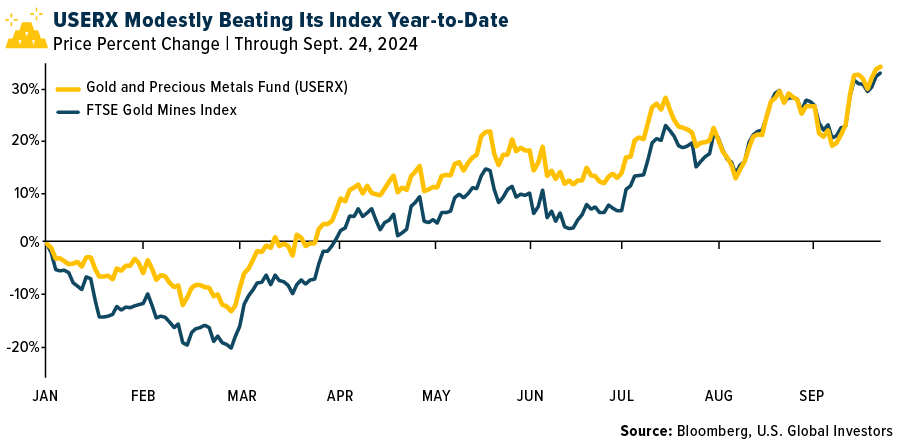

USERX supera a su índice de referencia gracias al buen comportamiento del oro

En U.S. Global Investors, siempre hemos creído firmemente en el potencial del oro y de los valores mineros auríferos, y nuestro U.s. Global Investors Gold And Precious Metals Fund es un reflejo de esa creencia. USERX, el primer fondo de oro sin comisión de los EE.UU., cuenta con una dilatada trayectoria en la aportación de valor a los inversionistas a través de una gestión activa y un profundo conocimiento del sector minero.

Nuestra estrategia de inversión se centra en los productores, es decir, en las empresas que actualmente extraen oro y otros minerales preciosos de la tierra. Estos productores «sénior» suelen tener las mayores capitalizaciones bursátiles del sector y están bien posicionados para beneficiarse de la actual subida de los precios del oro. En condiciones normales de mercado, USERX invierte al menos el 80% de su patrimonio neto en este tipo de valores.

En lo que va de año, USERX está batiendo modestamente a su índice de referencia, el FTSE Gold Mines Index, gracias a las décadas de experiencia de nuestro equipo tanto en geología como en finanzas mineras. Entendemos el aspecto técnico del negocio, y esa experiencia nos permite tomar decisiones de inversión informadas que benefician a nuestros accionistas. Mientras el oro sigue subiendo y los bancos centrales se embarcan en un nuevo ciclo de relajación, creo que USERX está bien posicionada para aprovechar las oportunidades que se avecinan.

Aunque el oro está alcanzando nuevos máximos, la verdadera historia podría estar en los valores mineros de oro infravalorados que muchos inversionistas han pasado por alto. Con USERX, puede aprovechar este potencial y beneficiarse al mismo tiempo de la experiencia de un equipo de gestión que lleva décadas trabajando en el mercado del oro.

En el escenario actual, el mercado de valores ofrece oportunidades únicas si los inversores toman las decisiones correctas. Y para aprovechar al máximo estas oportunidades, InvestingPro se posiciona como una herramienta indispensable. ⚡ Haz clic aquí para utilizar el buscador de acciones más poderoso y encuentra las verdaderas joyas del mercado⚡