El pesimismo sigue instalado en los inversores. La incertidumbre que genera el impacto en la economía del endurecimiento de las políticas monetarias de los bancos centrales ha provocado, una semana más, caídas generalizadas de los índices. El S&P 500 caía un 4,66% en la semana y el EuroStoxx 50 un 4,34%. Las Tires de los bonos repuntaron nuevamente, haciendo caer aún más el valor liquidativo de los activos de renta fija. La apuesta de los bancos centrales, con la Fed a la cabeza, por la lucha contra la inflación en detrimento del crecimiento económico, está impidiendo a los inversores encontrar algún activo refugio. La renta fija cae por la subida de tipos, la renta variable, el petróleo y las materias primas caen por la recesión a que nos llevan los bancos centrales y el oro pierde valor por el repunte del dólar y de los rendimientos de los bonos del tesoro.

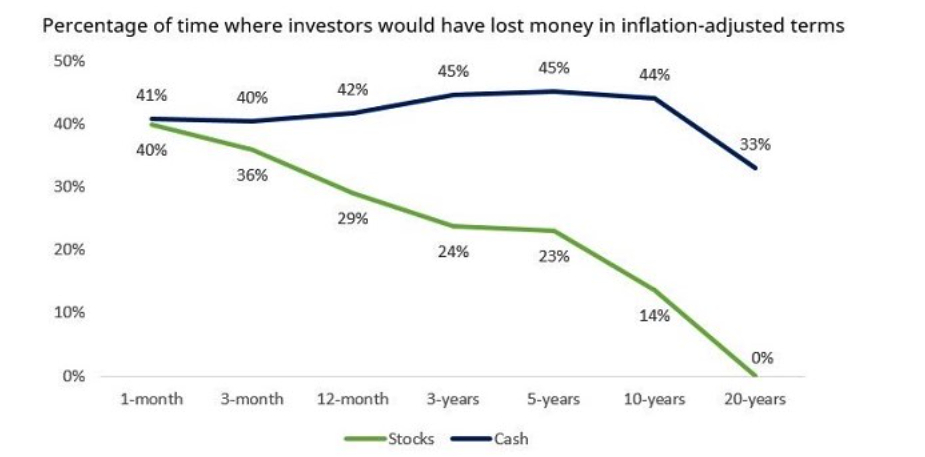

No es de extrañar que la alternativa de la liquidez sea en estos momentos la opción que ronda por la cabeza de los inversores, incluso asumiendo las pérdidas acumuladas este 2022. Sin embargo, para el inversor a largo plazo el estado de liquidez no es una posición rentable, más si cabe con una inflación cercana a los dos dígitos. Si tomamos como ejemplo la bolsa de EE.UU. las probabilidades de perder en términos ajustados a la inflación se reducen según aumenta el tiempo. Teniendo en cuenta datos de los últimos 100 años, invirtiendo solo durante un meses las probabilidades de pérdidas en términos de rentabilidad real serían del 40%, pero si invertimos durante 12 meses la probabilidad baja al 29% y si nos vamos a 20 años la probabilidad de no tener una rentabilidad superior al inflación invirtiendo en la bolsa de EE.UU. es del 0%. Sin embargo, en liquidez la probabilidad de perder poder adquisitivo en un plazo de 12 meses es del 42% y en 20 años tendríamos una probabilidad de pérdida del 33%. (ver gráfica 1) Disponer de tiempo es una garantía en las inversiones en activos financieros.

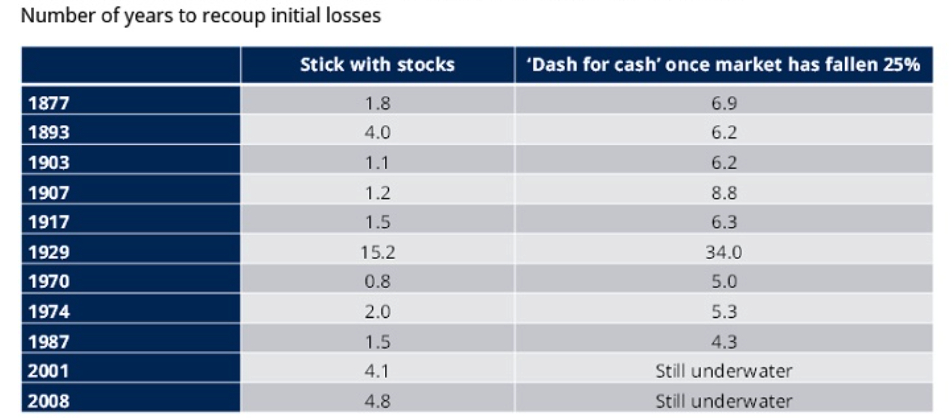

Por otro lado, tomar una posición de liquidez después de una caída como la vivida este 2022 le va a suponer un aumento en los años necesarios para recuperar su capital o incluso comprometer esta recuperación. Por ejemplo, los inversores que se decantaron por pasar a liquidez sus posiciones después de haber asumido una pérdida inicial del 25% en las caídas del 2001 (crisis de las puntocom) o en 2008 (crisis financiera), a día de hoy no han recuperado su inversión inicial, sin embargo los que permanecieron invertidos en poco más de 4 años recuperaron su capital inicial. (ver gráfica 2)

Es probable que todavía nos toque seguir sufriendo alta volatilidad en los mercados, porque el control de la inflación no parece estar cerca y la determinación de los bancos centrales de seguir aumentando las tasas no parece desfallecer. Vamos a necesitar controlar la ansiedad para evitar tomar decisiones equivocadas o fuera de tiempo. El momento de una inflexión de las variables que ahora dominan en el mercado llegará tarde o temprano.

Esta semana los datos macro vienen en tono negativo, como el IFO de confianza empresarial en Alemania, los IPC de Europa o el PIB trimestral de EE.UU. al final de la semana. Hasta ahora algunos datos macro de crecimiento económico negativos estaban siendo positivizados por el mercado, ya que se entendía que limitaba el objetivo de subidas de tipos, pero tras el sacrificio por parte de los bancos centrales del crecimiento económico puede que en esta ocasión sea diferente. No está de más recordar que los momentos de mayores volatilidades han sido en los que los inversores más arriesgados han obtenido sus mejores resultados.