El régimen de mercado de deflación se define por la desaceleración del ritmo de crecimiento de la economía y de los precios. Es uno de los escenarios más complejos para la renta variable, en el que suelen tener mejor comportamiento los sectores defensivos, el oro y el dólar.

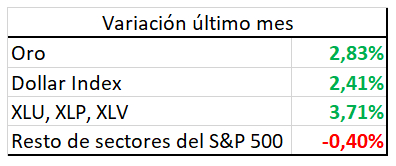

Si atendemos a la variación experimentada por estos activos en el último mes, parece que los inversores están descontando este escenario como el más probable.

Utilities, Consumo Básico y Cuidados de la Salud acumulan un 3,71% de variación en el último mes, mientras que el resto de los sectores del S&P 500 han experimentado una caída media del 0,4%. El Oro y el Dollar Index, a pesar de que suelen tener una correlación negativa, acumulan incrementos del 2,83% y del 2,41%, respectivamente -algo habitual en escenarios de Deflación en los que ambos activos actúan como refugio.

Los inversores anticipan con semanas y meses de antelación los siguientes movimientos de la economía. El posicionamiento macro de carácter estratégico se crea de manera progresiva y con paciencia, ajustando tácticamente los pesos según se van conociendo los datos oficiales.

Con una inflación general en EE. UU. en el 8,54%, la más alta desde diciembre de 1981, ¿tiene sentido esperar un régimen de Deflación en 2022?

Eso es lo que parece que se desprende de las previsiones de bancos como UBS (SIX:UBSG) o Bank of America (NYSE:BAC). Ambos coinciden en que el pico de inflación ya se habría producido en marzo. El banco suizo situaría la inflación general en el 3,5% a final de año, sujeto a que ya hubiésemos asistido a los máximos en el precio del gas -escenario actualmente poco probable-, mientras que Bank of America, algo menos agresivo, prevé que la inflación podría situarse en el 6% en el mes de diciembre.

La Reserva Federal de Atlanta parece confirmar la visión de ambas entidades privadas respecto del pico de marzo, ya que su modelo de Nowcasting estima para el mes de abril una ligera caída de la inflación general hasta el 8,16%, la primera desde noviembre de 2020. Nuestro modelo econométrico prevé como valor central más probable que la inflación en abril se mantenga próxima a los niveles actuales, y coincide en las potenciales caídas en los meses venideros.

Aunque la economía americana continúa dando signos de fortaleza, el sentimiento de los consumidores y las previsiones de los beneficios empresariales anticipan una ralentización en los próximos meses, algo que contribuiría a desacelerar la variación de los precios.

Flujos netos de efectivo

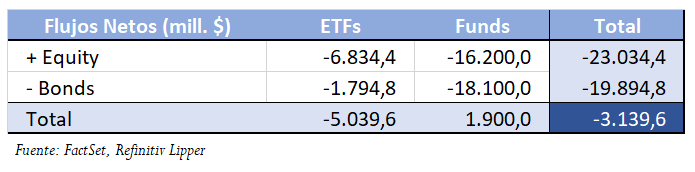

Los ETFs y los fondos de inversión son productos muy utilizados por una parte importante de la comunidad inversora, debido a su tratamiento fiscal especial y a la posibilidad que ofrecen de construir una cartera diversificada de manera muy sencilla. Por ese motivo, son un buen termómetro del interés y del miedo en cada momento.

La semana pasada salieron 23.000 millones de dólares de la renta variable, lo que deja un saldo acumulado en el año de 148.319 millones de dólares.

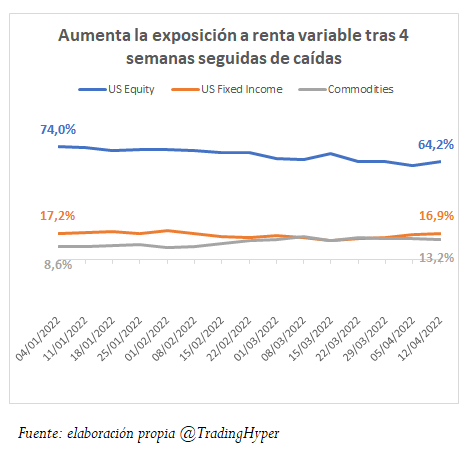

Por lo que respecta a la cartera de derivados de inversores institucionales, aumenta la exposición a renta variable por primera vez en cinco semanas hasta el 64,2%.

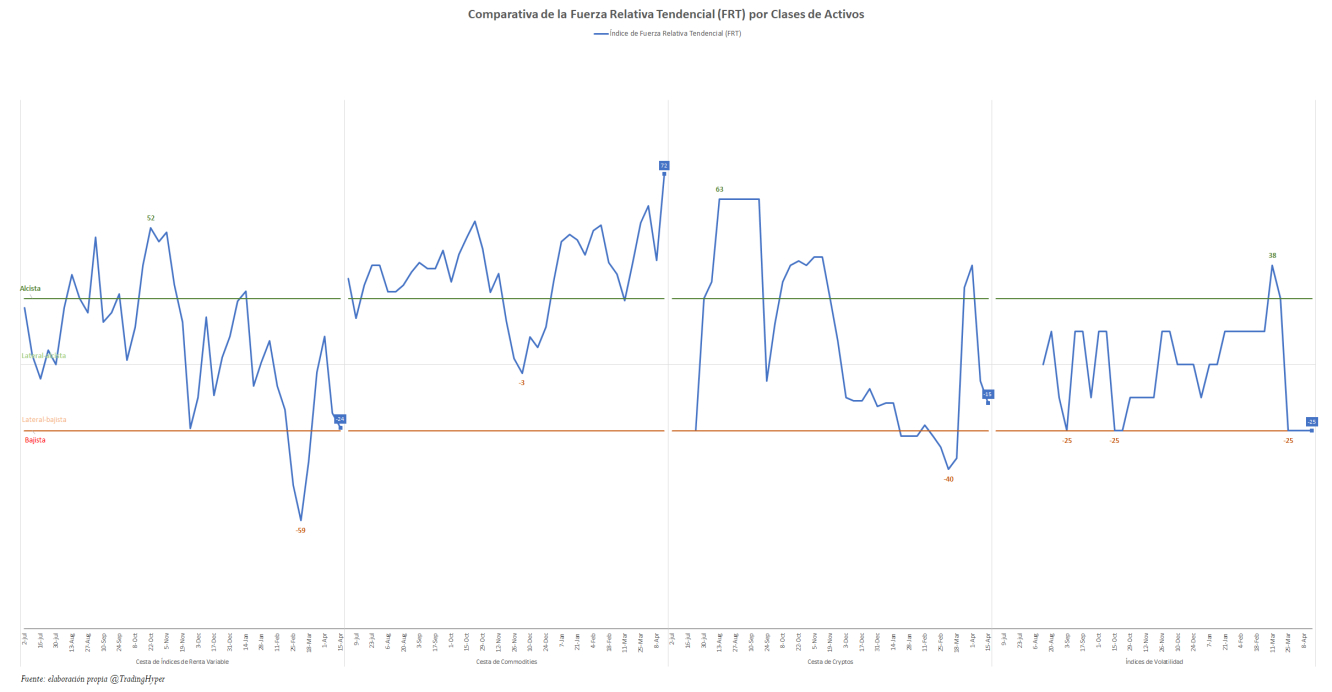

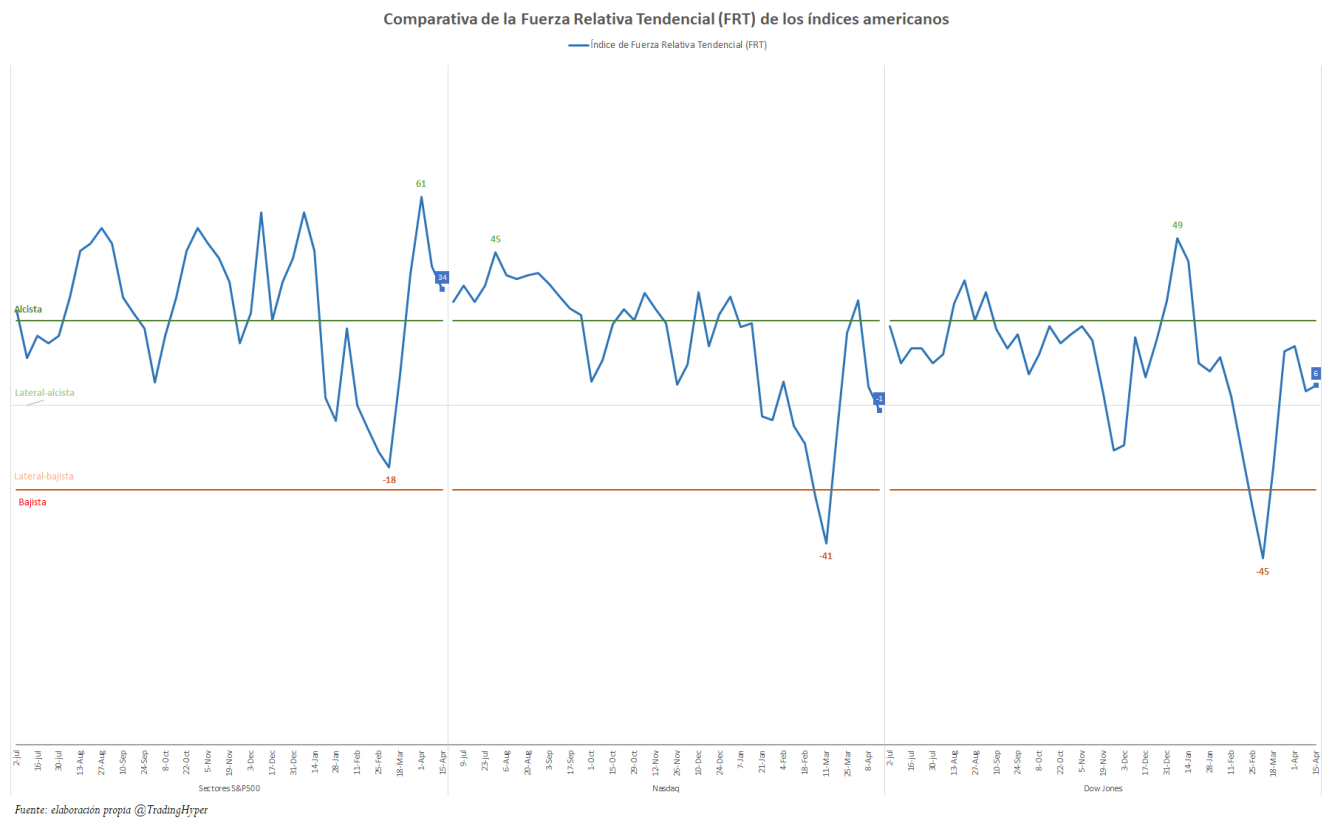

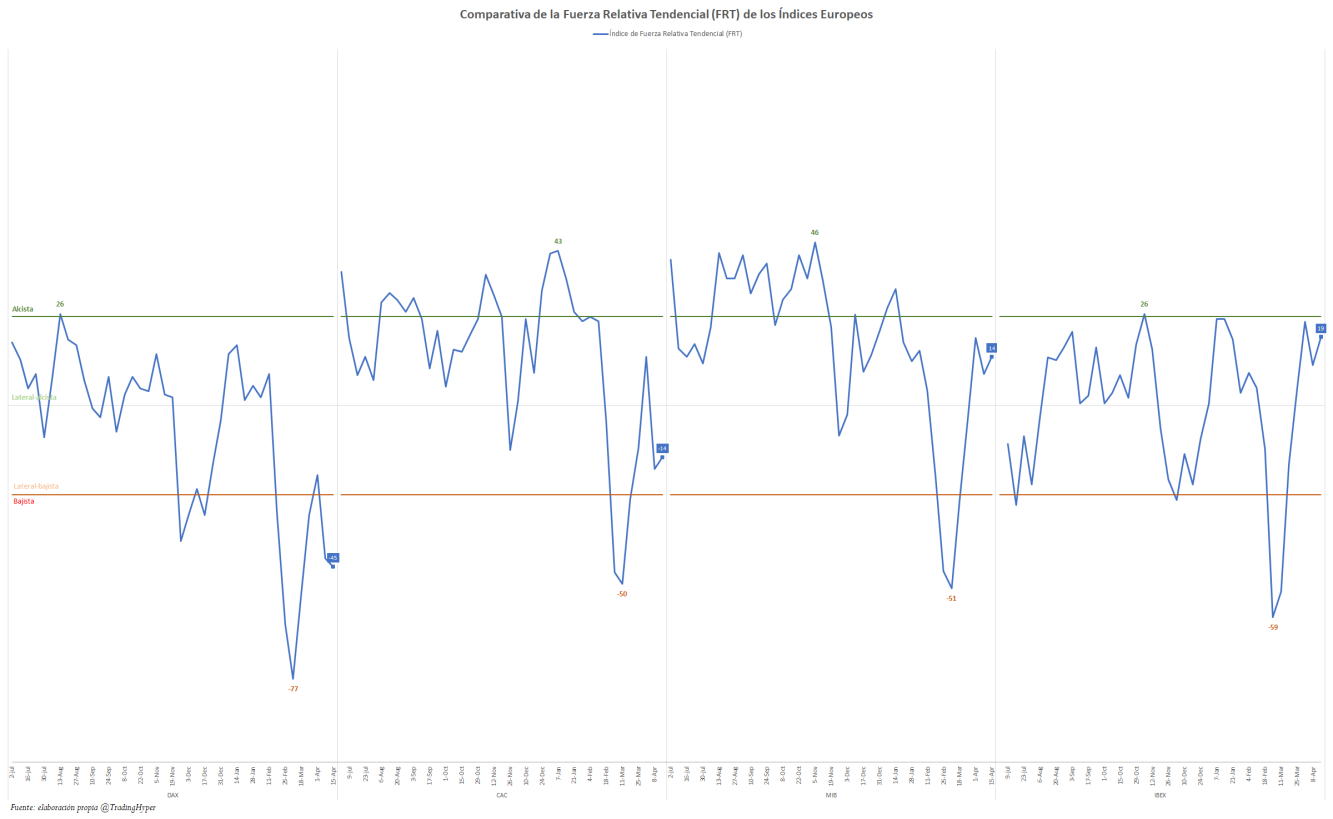

Seguimiento de la Fuerza Relativa Tendencial

Este indicador es útil a la hora de determinar el peso relativo que debe asignarse a cada clase de activo en una cartera diversificada. Se diferencian cuatro tipos de tendencias (alcista, lateral-alcista, lateral-bajista y bajista). Identificamos a continuación en qué punto se encuentra la FRT con datos de cierre del viernes y cómo ha evolucionado en el tiempo.

La FRT de las materias primas (+72) hace nuevos máximos, mientras la renta variable (-24) cae hasta rozar la zona bajista. Las cryptos (-15) continúan moviéndose dentro de la zona lateral-bajista.

Entre las familias de materias primas, Energía (+79) marca nuevos máximos, seguido de Metales Industriales (+45), y Alimentación (+45), ambas también en zona alcista, mientras que Metales Preciosos (+17) se mantiene en lateral-alcista.

En las últimas 4 semanas, las materias primas han tenido una revalorización media del 5%, mientras las bolsas mundiales y las cryptos han experimentado caídas del 1,8% y del 3,2%, respectivamente.

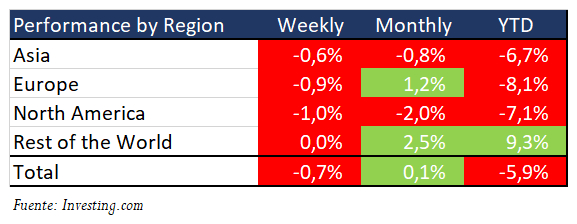

Dentro de la renta variable, la región cuya composición interna es más fuerte actualmente es la americana (-6), que regresa a zona lateral-bajista, seguida de la europea (-15) y la asiática (-25).

Continúa el castigo para las bolsas americanas como resultado del incremento del riesgo de recesión y la política monetaria de la Fed. En el conjunto del año, Europa es la región más castigada por los inversores.

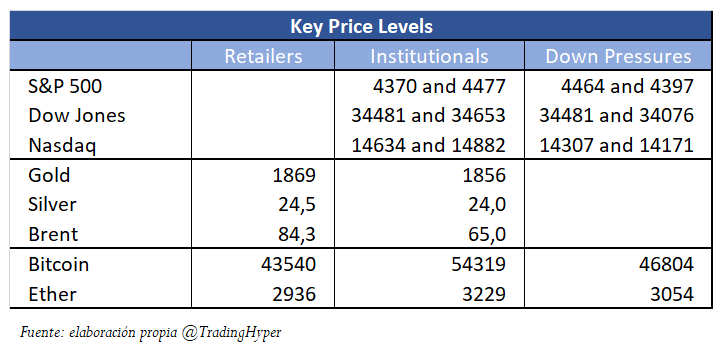

Actualización de los niveles de control de los inversores institucionales

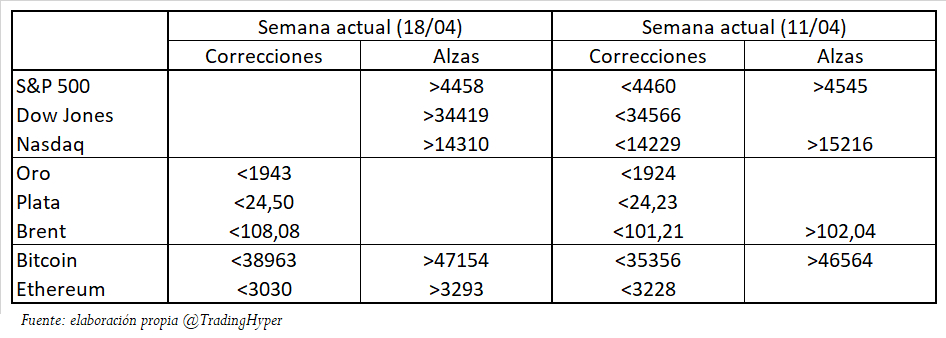

Como saben de artículos anteriores, nuestra predisposición es alcista mientras el precio de los distintos activos se sitúe por encima de los niveles en los que se encuentran posicionados los inversores institucionales y que se muestran en la tabla siguiente. Los niveles de presión bajista son relevantes a los efectos de anticipar en qué zonas de precios puede incrementarse temporalmente la volatilidad.

La pérdida del nivel 4.474 durante la semana pasada, hizo que la predisposición en el S&P 500 pasara a lateral. En caso de que cayera por debajo de 4.370, la predisposición sería más negativa. El Dow Jones de Industriales también perdió los dos niveles de control de los inversores institucionales, que se situaban en que la semana pasada se encontraba en 34.402, por lo que nuestra predisposición es lateral-bajista. Respecto del Nasdaq 100, decíamos la semana pasada: “tras perder los 14.900 puntos (…) se corre el riesgo de que entren en juego las presiones bajistas identificadas en 14.307 y 14.171”. El índice tecnológico cayó más de un 2,5% durante la semana. Mientras no recupere los niveles de control identificados en la tabla, la predisposición sigue siendo bajista.

En el caso del Oro, las compras de los institucionales han vuelto, lo que ha empujado su cotización al alza durante la semana pasada. Mientras ésta se mantenga por encima de 1.856 dólares por onza, la predisposición sigue siendo alcista. La plata también mantiene su predisposición alcista, mientras su precio sea superior a 24 dólares. El Brent mantiene su predisposición alcista con un nivel de control de los inversores institucionales que sube ligeramente hasta los 65 dólares.

No ha habido cambios en la situación de las cryptos respecto de la semana pasada. El nivel de control del Bitcoin se mantiene en 54.319. Sólo si se superase ese nivel, la predisposición sería alcista, por lo que por ahora el escenario de debilidad debe ser el principal, tal y como venimos anunciando desde hace varias semanas. Ethereum perdió la semana pasada el nivel de control en 3.190, por lo que pierde su predisposición alcista. Este nivel de control ha aumentado hasta 3.229, por lo que mientras no se supere ese nivel, debemos esperar que la debilidad continúe.

Actualizamos a continuación los niveles de prealerta más relevantes para la semana entrante, donde indicamos para cada uno de estos activos qué niveles, en caso de vulnerarse o superarse, podrían dar lugar a movimientos significativos.

¡Buena semana y buenas inversiones!