- Los inversores deberían prepararse para una mayor volatilidad la próxima semana, ya que el mercado bursátil se enfrenta a una triple racha de acontecimientos de riesgo.

- La inflación del IPC de Estados Unidos, las últimas cifras de ventas minoristas y una lectura de los precios al por mayor serán centro de todas las miradas ante la creciente incertidumbre en torno a las perspectivas de política monetaria de la Reserva Federal.

- ¿Busca más ideas operativas para sortear la actual volatilidad del mercado? Los miembros de InvestingPro reciben ideas exclusivas y orientación para arreglárselas en cualquier coyuntura. Más información"

La semana que viene ayudará a determinar cuáles serán las perspectivas a corto plazo de la Reserva Federal para los tipos de interés, ya que el banco central estadounidense se enfrenta a la difícil tarea de encontrar el equilibrio entre su actual batalla para contener la inflación y enfriar la economía sin llevarla a una recesión.

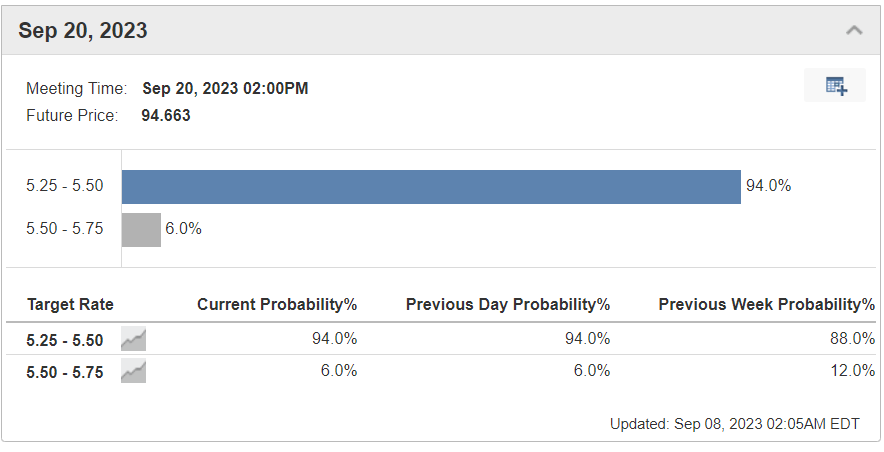

Hasta este viernes, los mercados financieros creían que había un 94% de posibilidades de que la Reserva Federal mantuviera inalterados los tipos de interés en su reunión de finales de mes, frente a las estimaciones de sólo un 6% de posibilidades de una subida de 25 puntos básicos, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com.

Fuente: Investing.com

Pero lo que vaya a hacer la Reserva Federal después de septiembre sigue siendo una incógnita, ya que no se descartan por completo futuras subidas.

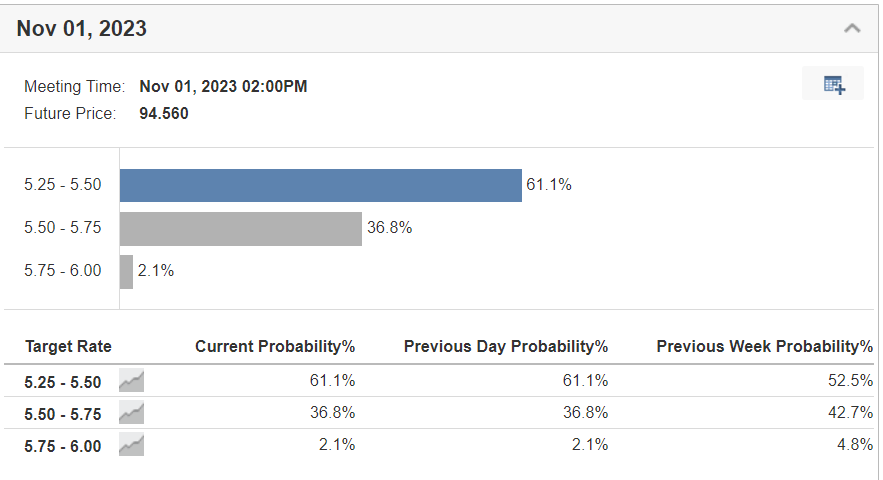

De hecho, los traders creen ahora que hay un 40% de posibilidades de que la Fed suba sus tipos de interés de referencia en un cuarto de punto porcentual, hasta un rango entre el 5,50% y el 5,75%, en su reunión de noviembre.

Fuente: Investing.com

Al mismo tiempo, las esperanzas de que se produzcan recortes de los tipos a principios de 2024 se han desvanecido casi por completo.

Con los inversores cada vez más inseguros en cuanto a los planes de política monetaria de la Fed, la semana que viene habrá mucho en juego, ya que comienzan a ensancharse las grietas en el repunte de este año hasta la fecha en Wall Street, ante el aumento del rendimiento de los bonos, lo que dispara los precios del petróleo e impulsa el dólar.

Miércoles 13 de septiembre: IPC de EE.UU.

El presidente de la Fed, Jerome Powell, ha reiterado que su principal objetivo es volver a controlar la inflación, de manera que los datos del IPC de la semana que viene serán clave para determinar los movimientos de la política monetaria de la Fed hasta finales de 2023.

El gobierno de Estados Unidos publicará el informe de agosto el miércoles 13 de septiembre a las 14:30 horas (CET), y las cifras probablemente mostrarán que los precios siguen subiendo a un ritmo mucho más rápido que la tasa del 2% que la Fed considera saludable.

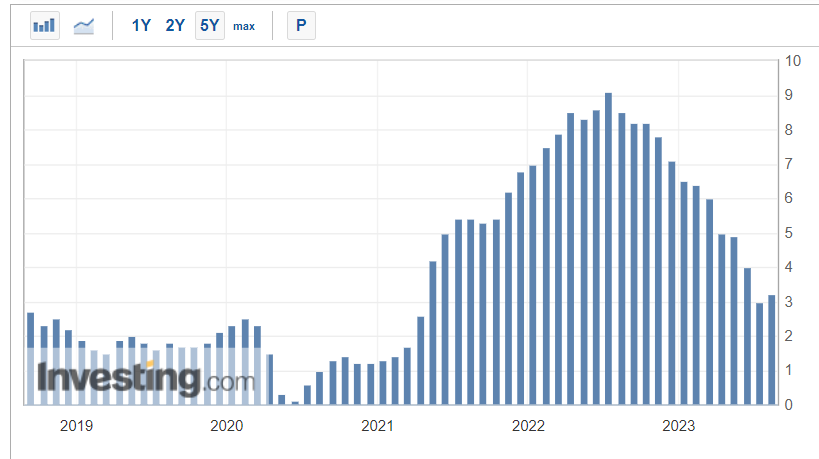

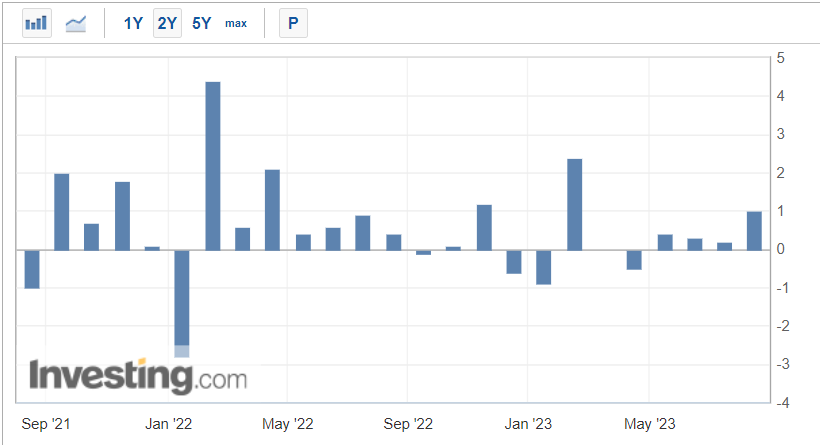

Según Investing.com, todo apunta a que el índice de precios al consumo habrá subido un 0,5% este mes, tras haber subido un 0,2% en julio. La tasa de inflación general anual aumentará un 3,4%, lo que supone una aceleración frente al ritmo del 3,2% del mes anterior.

Fuente: Investing.com

Por su parte, se prevé que el índice del IPC subyacente de agosto, del que se excluyen los precios de los alimentos y la energía, suba un 0,2%, igual que en julio. Las estimaciones sobre la cifra interanual apuntan a una subida del 4,5%, frente al 4,7% de julio.

Fuente: Investing.com

Los miembros de la Reserva Federal siguen de cerca el dato subyacente, ya que creen que proporciona una evaluación más precisa del futuro rumbo de la inflación.

Predicción

- Creo que los datos pondrán de relieve el considerable riesgo de un nuevo repunte de la inflación que obligará a la Fed a subir los tipos de interés al menos una vez más antes de finales de año y a mantenerlos en niveles más elevados durante más tiempo de lo previsto.

- Teniendo en cuenta el reciente repunte de los precios de la energía, soy de la opinión de que las presiones inflacionistas se reacelerarán en los próximos meses, dando lugar a otra oleada de elevadísima inflación, que seguirá ejerciendo presión sobre la Fed para que mantenga sus esfuerzos en la lucha contra la subida de los precios al consumo.

- Si el petróleo y la gasolina mantienen su tendencia alcista, el IPC podría volver a superar el 5,1%-5,5% a finales de año. De este modo, los niveles de inflación podrían seguir siendo elevados durante más tiempo de lo previsto actualmente por los mercados financieros.

- Teniendo esto en cuenta, la batalla de la Fed contra la inflación está lejos de haber terminado.

Jueves 14 de septiembre: IPP y ventas minoristas de EE.UU.

Dado que las decisiones del banco central estadounidense dependen de los datos, los inversores prestarán especial atención a las últimas cifras de ventas minoristas, así como al informe del índice de precios al productor de agosto, que se publicarán el jueves 14 de septiembre a las 14:30 horas (CET).

Los datos cobrarán especial importancia este mes, ya que serán la última información que reciba la Fed antes de tomar su decisión de política monetaria el miércoles 20 de septiembre.

Después de que el mes pasado las ventas minoristas registraran su mayor subida mensual desde febrero, la pregunta clave es si el gasto de los consumidores seguirá siendo lo suficientemente fuerte como para que la Fed mantenga sus esfuerzos por enfriar la economía.

Los economistas pronostican una subida intermensual de la cifra principal del 0,4%, con unas ventas de automóviles más fuertes durante el mes. Si se excluyen las ventas de automóviles y gasolina, se espera que las ventas minoristas suban un 0,5%.

Fuente: Investing.com

Las ventas de automóviles representan aproximadamente el 20% de las ventas minoristas, pero suelen ser muy volátiles y distorsionar la tendencia subyacente. Por ello, se considera que los datos subyacente son un mejor indicador de las tendencias del gasto.

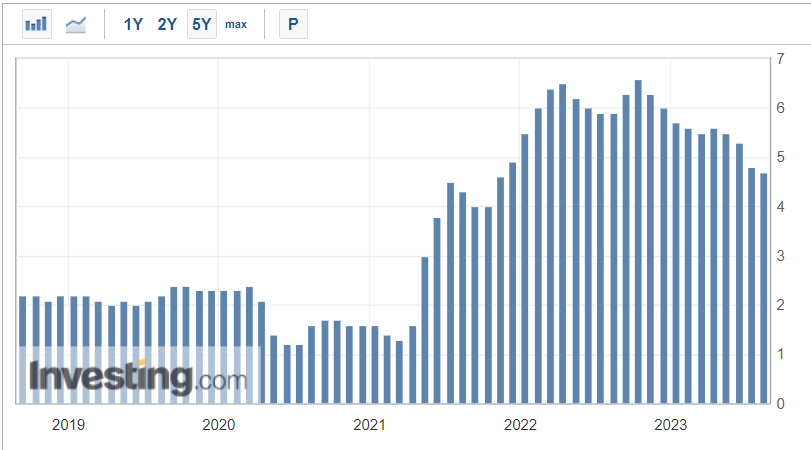

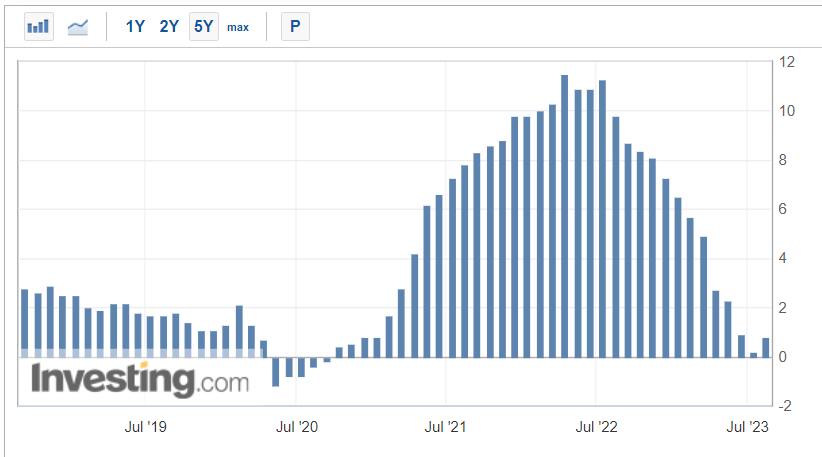

Por otra parte, la nueva cifra de los precios al productor dará que hablar a los observadores sobre la inflación. Todo apunta a que el IPP interanual de agosto subirá un 1,3%, tras subir un 0,8% en julio.

De confirmarse, sería el segundo mes consecutivo en el que los precios al por mayor repunten con respecto al mes anterior.

Fuente: Investing.com

Mientras tanto, la tasa anual del IPP subyacente debería descender hasta el 2,3% desde el 2,4%, lo que sigue siendo un nivel demasiado alto para la Reserva Federal.

Predicción

- Preveo que ambos informes pondrán de relieve la continua fortaleza de la economía, dada la sorprendente resistencia del consumidor, lo que a su vez mantendrá la presión sobre la Fed para que tome medidas enérgicas contra el crecimiento a fin de frenar los precios.

- Durante un discurso pronunciado en una cumbre económica celebrada el mes pasado en Jackson Hole, Wyoming, Powell afirmaba que los responsables de la política monetaria "procederán con cautela a medida que decidamos si seguimos ajustando más", pero también dejó claro que el banco central aún no ha llegado a la conclusión de que sus tipos de interés de referencia sean lo suficientemente elevados como para estar seguros de que la inflación vuelva al objetivo del 2%.

- Teniendo todo esto en cuenta, es posible que los inversores prefieran actuar con cautela a muy corto plazo, ya que el entorno actual, en mi opinión, no es el ideal para aumentar su exposición a las acciones.

Asegúrese de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión.

***

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el Dow Jones de Industriales a través del ETF SPDR Dow (DIA (BME:DIDA)). También estoy posicionado en largo en el ETF Energy Select Sector SPDR (NYSE:XLE) y en el ETF Health Care Select Sector SPDR (NYSE:XLV). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.