Esta semana será bastante ajetreada, pues los informes del IPC y el IPP se publican hacia el final de la semana.

Además, tres subastas de bonos del Tesoro serán el centro de todas las miradas. Esto seguirá a una semana de datos bastante fuertes, lo que sugiere que la economía de Estados Unidos está resistiendo bien.

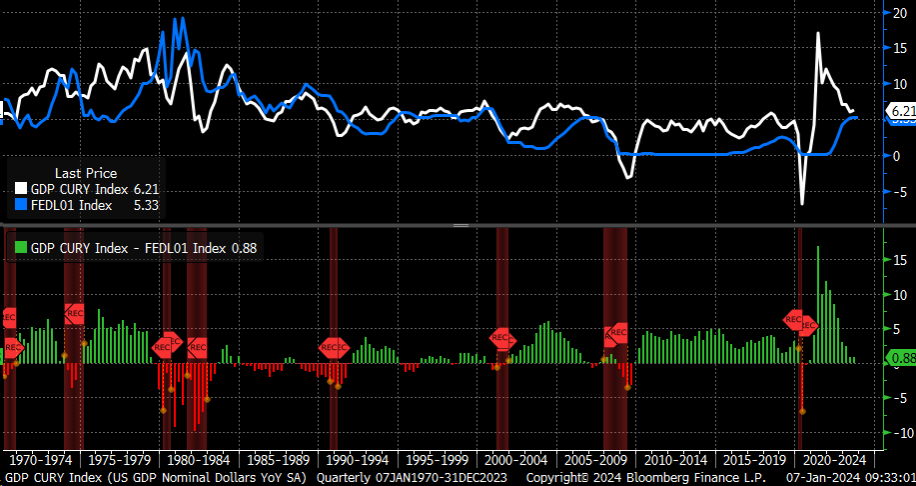

Actualmente, el pronóstico inmediato de Bloomberg Economics para el PIB pronostica un crecimiento de alrededor del 2,3% en el cuarto trimestre, frente a la cifra de aproximadamente el 5% del tercer trimestre, pero sigue siendo una tasa de crecimiento respetable.

Junto con una tasa de inflación de aproximadamente el 3%, el crecimiento nominal se sitúa aún en torno al 5%. De nuevo, se trata de un nivel saludable.

Con una tasa de crecimiento nominal del 5%, creo que será difícil que la Federal recorte los tipos tan agresivamente como ha previsto el mercado.

En el tercer trimestre, el crecimiento interanual del PIB nominal seguía por encima del tipo de los fondos federales, e incluso con un crecimiento nominal del 5% en el cuarto trimestre, los tipos de los fondos federales y el crecimiento nominal serían casi iguales.

No es hasta que los tipos de los fondos federales se encuentran entre un 0,5% y un 1% por encima del crecimiento nominal cuando se ejerce presión a la baja sobre la economía, y las probabilidades de recesión parecen aumentar.

Así que creo que, como mínimo, la Fed puede seguir siendo paciente y ver qué dicen los datos, y el informe del IPC de esta semana podría o no ayudar a esa causa.

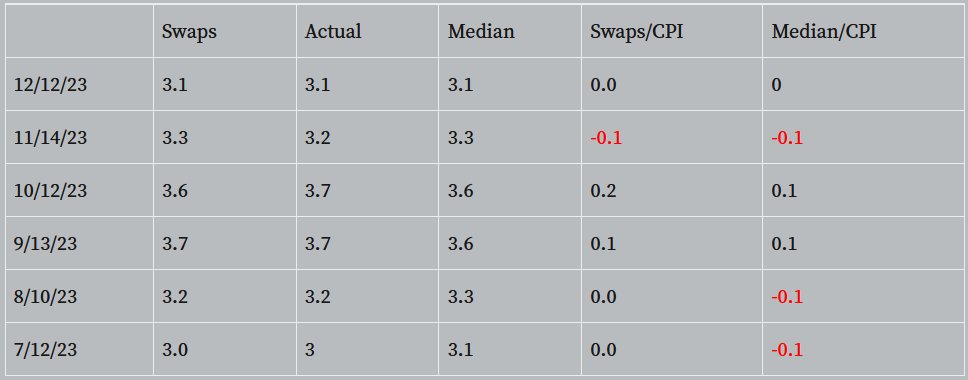

La expectativa media habla de una subida del 3,2% en diciembre, mientras que los swaps de inflación indican una subida del 3,32%.

Si observamos los datos de los últimos meses redondeados al 0,1% más próximo, los swaps sólo han sobreestimado al IPC en una de las seis últimas ocasiones.

Al mismo tiempo, la mediana ha sobreestimado el IPC real tres veces.

Por lo tanto, si nos fijamos en cuándo el IPC ha sido más elevado de lo esperado, los swaps de inflación han tenido una mejor racha, por lo que hay que tener en cuenta el riesgo de que el IPC se sitúe por encima del consenso del 3,2% este mes.

Si los datos de los swaps resultan ser correctos, dada la situación en la que parece encontrarse el crecimiento del PIB en términos nominales, las probabilidades de que la Fed recorte los tipos de forma tan agresiva como ha anticipado el mercado probablemente no se verán respaldadas por los datos.

La política sobre los tipos de la Fed deberá mantenerse inalterada durante algún tiempo más.

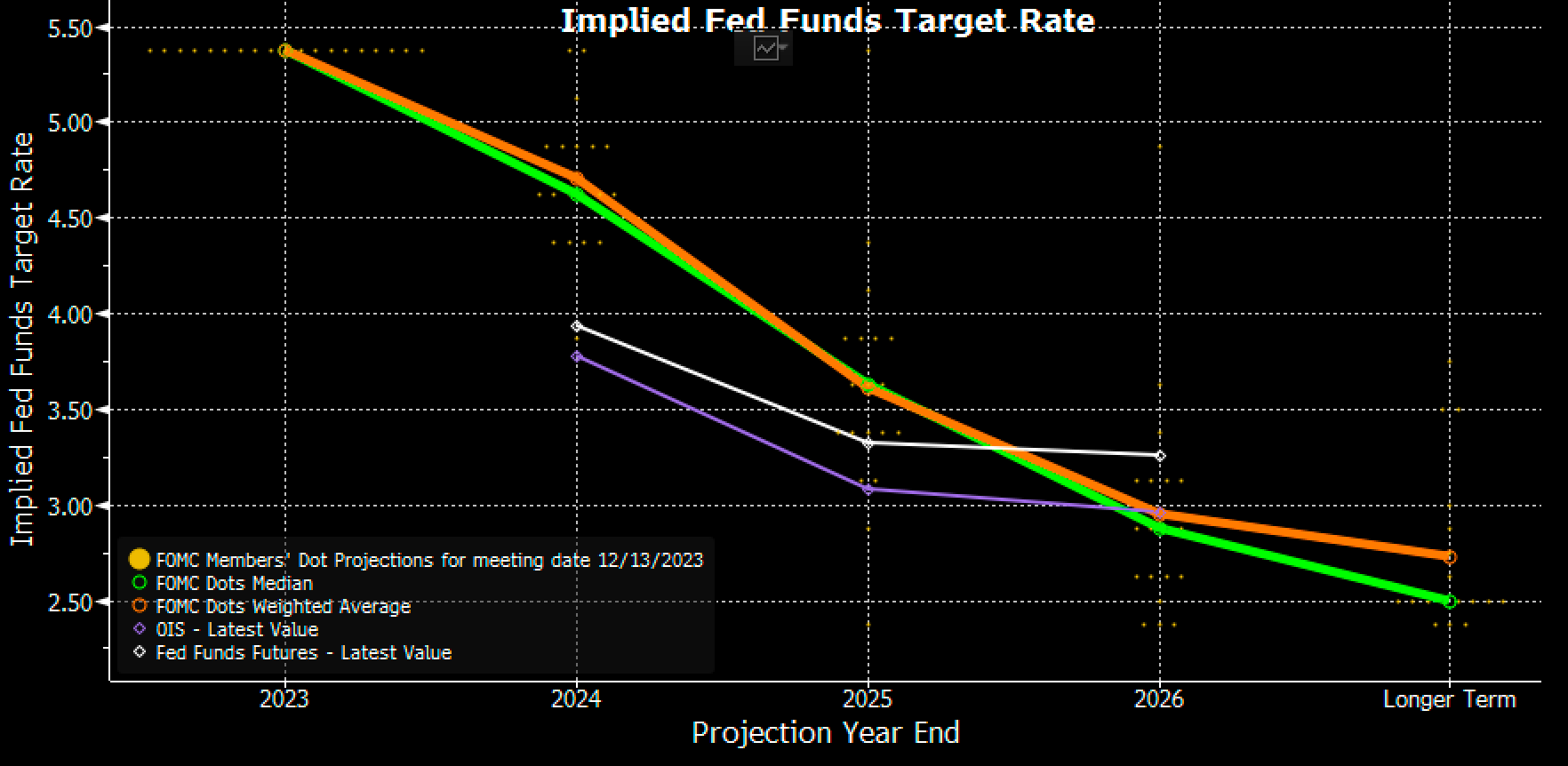

La Fed prevé que los tipos se situarán en torno al 4,65% a finales de 2024, mientras que los swaps indican un 3,78% y los futuros de los fondos federales un 3,94%. La brecha es demasiado amplia y habrá que cerrarla.

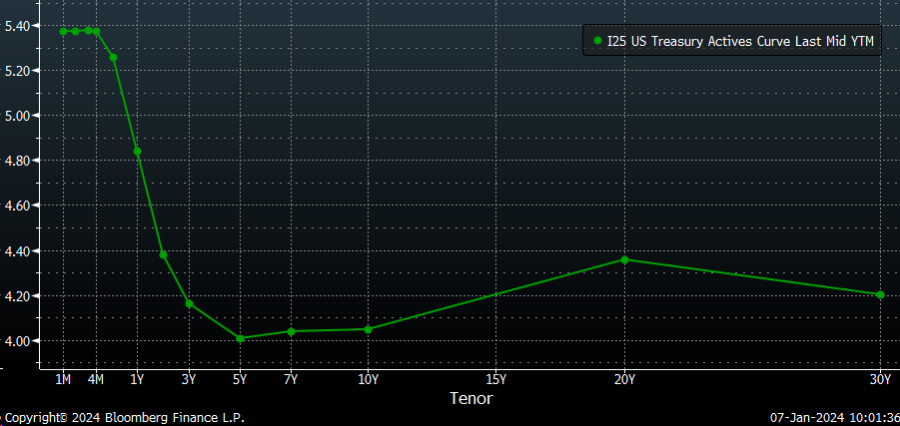

Es probable que los tipos suban aún más en toda la curva, porque suponiendo una tasa de inflación del 2%, con los tipos a cinco años cotizando al 4%, sugiere unos tipos de los fondos federales en el 2%, por debajo de los tipos federales a largo plazo del 2,5%.

Por lo tanto, probablemente sugeriría una subida de 50 puntos básicos de los tipos a cinco años desde los niveles actuales y en toda la curva.

Aunque no sugiere que los tipos a 10 años reconquisten máximos de octubre, sí sugiere que los tipos a 10 años podrían volver a situarse entre el 4,5 y el 4,6%.

Dado que los tipos a 10 años están mostrando un impulso positivo y fuerte a partir de una ruptura del índice de fuerza relativa y una fuerte ruptura de una tendencia bajista en el gráfico de precios, no hará falta mucho, quizás más que un cierre por encima de la media móvil de 200 días, para que los tipos a 10 años suban hacia el 4,25% o el 4,3%.

Los datos de inflación podrían contribuir a la ruptura que ya parece estar produciéndose.

El dólar también recibiría probablemente un impulso. Aunque actualmente el dólar no está tan bien posicionado como los tipos a 10 años, está cada vez más cerca de una ruptura significativa, con un RSI con tendencia en general al alza y liberándose en varios puntos clave.

Si el DXY supera la zona de 102,65, tiene margen para llegar a 103,50 y poner a prueba la resistencia horizontal y la media móvil de 200 días.

S&P 500: ¿Hay una vuelta a los 3.600 en el horizonte en 2024?

El S&P 500 también está bajando y recientemente ha caído por debajo de sus medias móviles exponenciales de 10 días y simples de 20 días, con la banda de Bollinger inferior en torno a 4.580 como posible objetivo.

Por supuesto, no es raro que, cuando un índice alcanza la banda superior de Bollinger, con el tiempo retroceda hasta la banda inferior de Bollinger, y en ese caso, eso ocurriría alrededor de 4.100 en el gráfico semanal.

Eso no es poco habitual en el gráfico mensual, una revisita a los mínimos de alrededor de 3.600. Porque eso es lo que ocurrió a mediados de 2022, principios de 2020, finales de 2018 y en partes de 2016.

El rally de diciembre de 2023 empujó al índice por encima de la banda superior de Bollinger. Ahora estamos en 2024, por supuesto. ¿Han notado la tendencia?

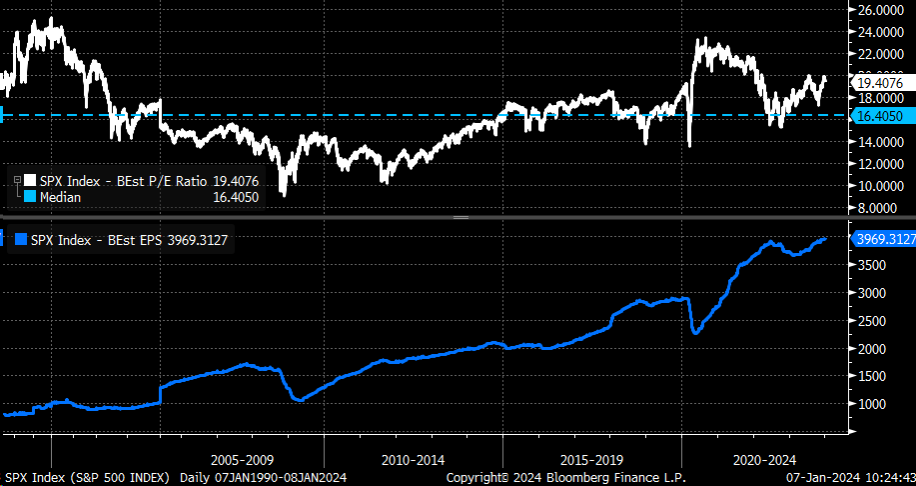

El mercado ha sido muy agresivo con los recortes de tipos, y unos recortes de tipos hasta el punto que el mercado ha previsto no parecen correctos; además, el múltiplo de beneficios del S&P 500 es demasiado elevado, 19,4.

El ratio PER medio para del S&P 500 a 12 meses es de 16,4; con un beneficio por acción de unos 242 dólares, el valor del S&P 500 se situaría en torno a 3.960.

Esto es suponiendo que los beneficios aumenten un 10%; si crecieran sólo un 5% y fueran en cambio de 231 dólares por acción, el valor caería a 3.790.

Así pues, desde un punto de vista fundamental y técnico, una caída hacia la banda de Bollinger mensual inferior no debería descartarse por completo ni considerarse una ficción.

Los fundamentales y los aspectos técnicos sugieren que es posible, especialmente si los tipos vuelven a subir y los beneficios no están a la altura de las expectativas

Disfruten de la última semana de fútbol. Yo estaré viendo a los Bills jugar contra los Dolphins. Soy seguidor de los Bills desde 1989, y no hay nada más grande que el partido entre los Bills y los Dolphins por el título de la AFC Este.

Video de YouTube de este fin de semana: