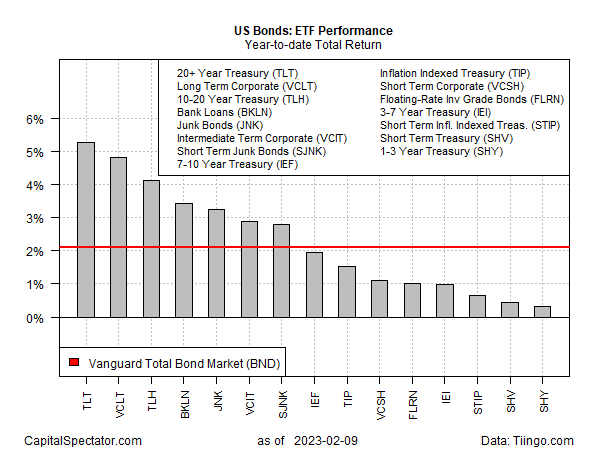

Tras sufrir una paliza el año pasado, el mercado de bonos estadounidense ha recuperado parte de las pérdidas en lo que va de 2023, según un conjunto de ETFs hasta el cierre de ayer (9 de febrero). Pero con la Reserva Federal todavía decidida a subir las tasas de interés para controlar la inflación, las perspectivas para los bonos siguen siendo turbias.

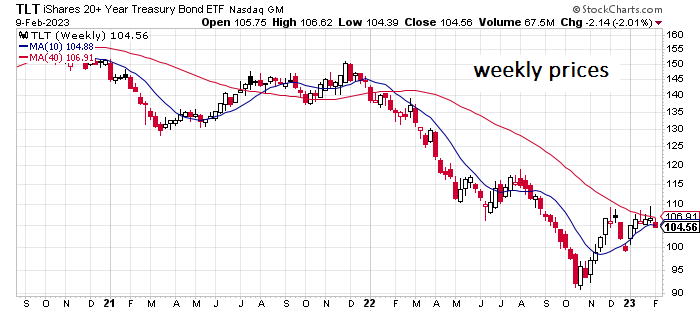

Por el momento, sin embargo, una amplia revisión de la renta fija estadounidense muestra ganancias en todos los ámbitos este año. A la cabeza de la recuperación: iShares 20+ Year Treasury Bond ETF (NASDAQ:TLT), que ha subido un 5.3% desde el cierre de 2022.

Decidir si el TLT y los bonos en general pueden seguir recuperándose es complicado a raíz de los renovados comentarios de los funcionarios de la Fed, que aconsejan que se avecinan más subidas de tasas. El gobernador de la Fed, Christopher Waller, por ejemplo, dijo esta semana que, si bien la política monetaria más restrictiva ha contribuido a recortar la inflación, "tenemos más camino por recorrer".

Y añadió:

"Puede que sea una larga lucha, con tasas de interés más altas durante más tiempo de lo que algunos esperan actualmente. Pero no dudaré en hacer lo necesario para cumplir mi cometido".

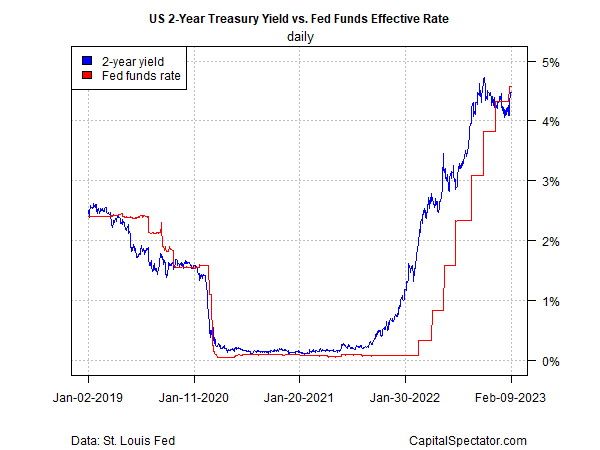

Unas tasas más altas implican unos precios de los bonos más bajos porque las dos caras de esta moneda suelen moverse de forma inversa. La opinión más optimista es que el mercado de renta fija ya ha descontado la mayoría (¿todos?) de los planes de endurecimiento de la política de la Reserva Federal, por lo que el riesgo a la baja para la renta fija es mínimo a estas alturas. Tal vez, pero algunos analistas afirman que el público sigue siendo excesivamente optimista sobre dónde se encuentra la tasa terminal de la Fed y cuánto durará ese pico.

En cuanto al futuro inmediato, los futuros de los fondos de la Fed están valorando actualmente en un 90% la probabilidad de que el banco central eleve de nuevo su tasa objetiva en 25 puntos base en la próxima reunión del FOMC el 22 de marzo, según la herramienta FedWatch de CME. Otra subida de ¼ de punto se estima con una probabilidad superior al 70% para la reunión de mayo.

Goldman Sachs también espera una subida de tasas. Los analistas del banco de inversión aconsejaron:

"Esperamos que la Reserva Federal suba 25 puntos base en marzo y mayo para alcanzar una tasa máxima de los fondos del 5.00-5.25%, aunque podrían ser necesarias más subidas si la economía se reacelera a medida que se desvanece el lastre que supuso para el crecimiento el endurecimiento de las políticas en el pasado".

El mercado del Tesoro ha ajustado su reciente giro pesimista elevando el rendimiento a 2 años, que se considera un indicador de las perspectivas políticas a corto plazo de la Reserva Federal. Tras caer hacia el 4% a principios de año, la tasa a 2 años ha repuntado este mes, subiendo el jueves hasta el 4.48%, el nivel más alto desde noviembre.

Parece que el mercado de renta fija tiene dificultades para evaluar las perspectivas del máximo de las tasas. El cálculo parece que seguirá siendo confuso en el mejor de los casos, basándose en las expectativas para la actualización de la próxima semana (14 de febrero) sobre la inflación al consumidor para enero.

Tras un descenso mensual del 0.1% en el IPC de diciembre -la primera caída en más de un año-, los economistas esperan un repunte de la presión sobre los precios a través de una subida mensual del 0.5%, según TradingEconomics.com. De ser cierto, la noticia podría reforzar la decisión de la Reserva Federal de seguir subiendo las tasas y aplazar los recortes durante más tiempo.

La principal conclusión: Es prematuro interpretar el repunte de este año en el mercado de renta fija como una señal de que de aquí en adelante todo está despejado para los valores de renta fija.