A finales de 2009 y gracias a una inyección masiva de dinero por parte de la Reserva Federal, en un mercado que estaba muy barato gracias a la gran crisis, se inició un periodo alcista de largo plazo (“Secular Bull Market”) que, con altibajos importantes, dura hasta hoy. Ciclo alcista que, por cierto, dijimos en estos mismos “Cuadernos” que se mantendría durante mucho tiempo (Cuaderno de diciembre de 2017, capítulo “Un descubrimiento sorprendente”).

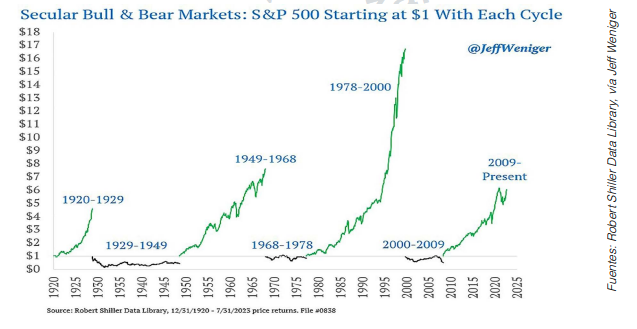

Lo vemos en el gráfico n.º 4. El periodo alcista en vigor sería el que aparece abajo a la derecha, siendo los anteriores los que aparecen a su izquierda. Para hacer un cálculo / descripción comparable, el estratega Jeff Weniger (Wisdom Tree) asigna una inversión inicial de un dólar en todos los casos. Luego establece en el eje vertical en cuánto se convierte ese dólar invertido en el S&P 500 al final del ciclo alcista considerado.

Gráfico n.º 4: Mercados alcistas de largo plazo del S&P 500 (inversión de 1 $)

El gráfico muestra que el ciclo alcista actual del S&P 500 es similar al del periodo 1949-1968.

También nos dice que ya estamos dentro de lo que puede llegar a revalorizarse el S&P 500 si lo comparamos con lo ocurrido desde el año 1920. Pero también nos muestra que ya es más largo que el periodo 1920-1929. La buena noticia es que nos muestra que comparado con el periodo 1949-1968 todavía quedaría margen de subida. Y no les quiero decir si lo comparamos con el periodo 1978-2000.

Pero hay una cuestión que nos parece muy interesante y es que, como podemos ver en todos los periodos, el fin del mercado alcista siempre se produce de forma inesperada —excepto para quienes lo anuncian todos los años con la esperanza de acertar en alguno—, mientras que, cuando previamente se ha producido una bajada importante —como la que se produjo en el año 2022 (parecida a la de 1964)— parece como si el mercado se “limpiara” y cogiera fuerzas. Que es lo que hemos visto en lo que llevamos de 2023.

De repetirse la historia —lo cual en los mercados es un condicionante muy serio—, el fin de este ciclo alcista tendría que producirse después de que se rompan los máximos históricos en vigor y tras un impulso alcista considerable.

Lo anterior coincide con lo que ocurre siempre antes del final definitivo de un periodo alcista de largo plazo: que previamente suele producirse una explosión de euforia bursátil, un periodo en el que todo el mundo quiere estar invertido. Incluso gente que nunca ha invertido en bolsa.

Y la realidad es que eso no se ha producido todavía en el periodo alcista en curso. De hecho y tal y como hemos analizado en “Cuadernos” anteriores, el sentimiento actual es hiperpesimista y mucha gente se ha quedado fuera de la subida. ¿El motivo? Con el auge de las redes sociales, muchos inversores siguen las indicaciones/opiniones de analistas e influencers muy conocidos que anuncian todos los años una crisis o la explosión de la burbuja bursátil.

Obviamente todo lo anterior es solo una hipótesis basada en la observación de lo ocurrido en otras ocasiones. Cada periodo es diferente y habrá que basarse más en qué ocurre a nivel económico y financiero y menos en las similitudes o diferencias con lo ocurrido en el pasado. Pero cuando ese pasado se ha repetido en casi todas las ocasiones anteriores antes de la “gran caída” que cierra el ciclo, ya sea en bolsa, en el sector inmobiliario o, más recientemente, en el de las criptomonedas, es un dato a tener en cuenta.

¿Qué tendría que ocurrir para que se produjera una ruptura de los máximos históricos que confirmara esta teoría? Pues lo que ocurre siempre: que se encienda un motor que genera un impulso adicional en las bolsas, que a su vez encienda el efecto FOMO, que viene del inglés “Fear Of Missing Out”, es decir, miedo a perderse la subida.

No sabemos qué podría encender ese motor, pero tiene que ser un motor potente, como por ejemplo que empezaran a bajar los tipos de interés. Y luego tendría que producirse el efecto FOMO mencionado anteriormente, que, por cierto, es fácil de identificar: se parece mucho a lo ocurrido con el bitcoin cuando alcanzó sus máximos en medio de la fiebre de las cripto.

Los que tengan más edad tienen otras referencias de periodos de euforia previos a finales de ciclos alcistas. Por ejemplo, lo que ocurrió cuando aparecieron las primeras empresas que ofrecían servicios en Internet (la euforia de las “puntocom”). O con la época de los “yuppies”, antes del “crash” de 1987. Lo cual ayuda a confirmar que, de momento, ese periodo eufórico de fin de ciclo no se ha producido todavía.