El efectivo ya no es basura, gracias a la fuerte subida de las tasas de interés. Los rendimientos de los activos de riesgo también están subiendo.

El origen del cambio en las tasas de interés es, por supuesto, una serie de subidas de tasas por parte de la Reserva Federal y otros bancos centrales de todo el mundo. El cambio más llamativo se produce en el efectivo y sus equivalentes, como los bonos del Tesoro a 3 meses, que actualmente rinden un 4.84% a 22 de febrero.

El atractivo de los bonos del Estado a corto plazo, los fondos del mercado monetario y similares son los más atractivos en años, recuerda un analista. Jim Bianco, de Bianco Research, afirma

"Se van a obtener dos tercios de la revalorización a largo plazo del mercado de valores sin ningún riesgo. Esto va a suponer una fuerte competencia para el mercado de valores. Eso podría restar dinero al mercado de valores".

Mayores rendimientos equivalen a precios más bajos para los activos de riesgo, por lo que la advertencia de Bianco no puede desestimarse. En algún momento, las mayores tasas de remuneración de las acciones, los bonos a más largo plazo y las acciones inmobiliarias son demasiado buenas para dejarlas pasar. ¿Estamos en el punto de máximos de rentabilidad? Tal vez no, en parte porque todavía se espera que la Fed suba las tasas en las próximas reuniones del FOMC. Pero no cuesta nada buscar.

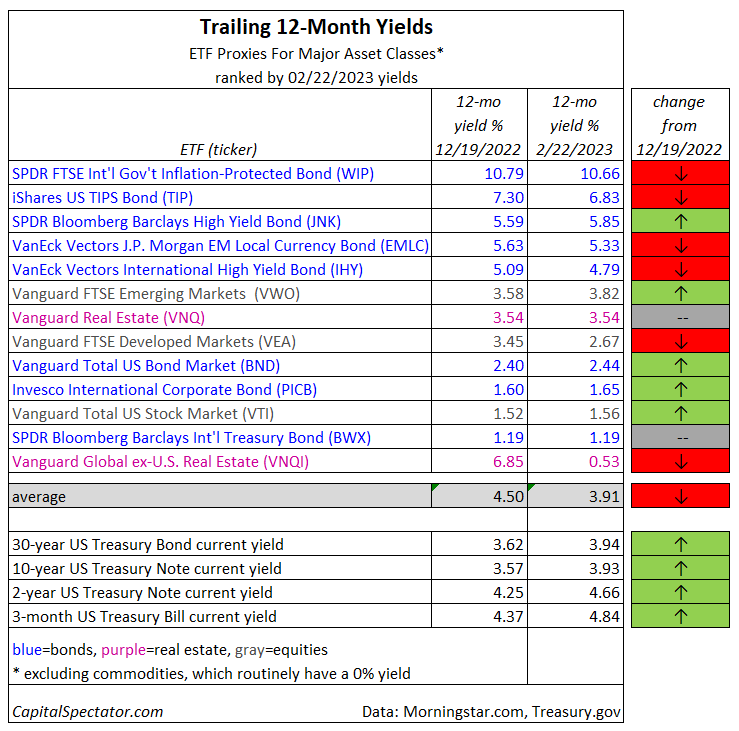

El análisis de los rendimientos finales de las principales clases de activos, basado en un conjunto de ETF, muestra un campo competitivo en general frente al efectivo. Decidir si esos mayores rendimientos son el genuinos antes del hecho requiere un análisis cuidadoso. Pero como primera aproximación, es útil comparar los últimos rendimientos. En este sentido, las tasas de remuneración siguen siendo relativamente atractivos en general.

La rentabilidad media de las principales clases de activos cayó hasta el 3.91%, según datos de Morningstar.com. Esta cifra es inferior a la media del 4.50% de nuestra anterior actualización de mediados de diciembre, aunque sigue siendo muy superior a la de hace uno o dos años.

En particular, la cartera de riesgo es competitiva con los bonos del Tesoro de EE.UU. para los vencimientos a 10 y 30 años. Se puede obtener un mayor rendimiento de los gobiernos a corto plazo, pero apostar por una asignación del 100% al efectivo y equivalentes es extremo y casi seguro que a largo plazo los resultados serán inferiores a los de un conjunto diversificado de activos de riesgo. Más aún cuando hoy en día se paga más por soportar la volatilidad a corto plazo de los activos de riesgo.

Pero como sugiere Bianco, la volatilidad a corto plazo podría ser problemática en un futuro previsible. En otras palabras, en la búsqueda desesperada de rentabilidad (todavía) nada es gratis. La gestión del riesgo sigue siendo necesaria. La diversificación entre clases de activos puede ayudar. También se recomienda estudiar el historial de rentabilidad de un determinado fondo y estimar la trayectoria futura de las tasas de interés y otros factores macroeconómicos.

Repensar el papel del efectivo, y su rendimiento al alza, como clase de activos también merece figurar en la lista de prioridades. Además, la compra de bonos del Tesoro individuales, incluidos los indexados a la inflación, resulta atractiva en la actualidad para obtener rendimientos reales y/o nominales más elevados.

Hay que tener en cuenta también que los rendimientos de las acciones y otros activos de riesgo no están garantizados (a diferencia de los rendimientos actuales de la deuda pública). Y existe la posibilidad de que todo lo que se gane con unos tipos de remuneración más altos se pierda, y más, con unos precios de las acciones más bajos.

No obstante, el aumento de las tasas de remuneración es un indicio de que probablemente obtendrá más rentabilidad con una cartera de riesgo en comparación con los años anteriores a que la Reserva Federal comenzara a subir las tasas en marzo de 2022. Eso por sí solo no es una bala de plata, pero es un nuevo factor a tener en cuenta para actualizar las estrategias de asignación de activos.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

No hay nada gratis en la desesperada búsqueda de rendimientos

Publicado 23.02.2023, 20:29

No hay nada gratis en la desesperada búsqueda de rendimientos

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.