Intel (NASDAQ:INTC) ha bajado un 58% desde los máximos anteriores al mercado bajista de 2022, con una capitalización de mercado de apenas 120.000 millones.

NVIDIA (NASDAQ:NVDA), llamada "la nueva Tesla (NASDAQ:TSLA)”, "la nueva Apple (NASDAQ:AAPL)”, sube un 15% desde máximos, con una capitalización de mercado de 963.000 millones.

Ambas operan en sectores similares, en particular, según InvestingPro:

Intel Corporation (NASDAQ:INTC) se dedica al diseño y fabricación de productos y tecnologías. Los segmentos de la empresa incluyen Client Computing Group (CCG), Data Center Group (DCG), Internet of Things Group (IOTG), Mobileye, Non-Volatile Memory Solutions Group (NSG) y Programmable Solutions Group (PSG). El segmento DCG se centra en el sistema operativo a largo plazo, la arquitectura de sistema, el hardware y la integración de aplicaciones que permiten experimentar el PC. El segmento DCG desarrolla plataformas optimizadas para cargas de trabajo para funciones informáticas, de almacenamiento y de red. El segmento IOTG desarrolla plataformas informáticas de alto rendimiento que resuelven necesidades tecnológicas para casos de uso empresarial que abarcan industrias verticales y mercados integrados. Mobileye ofrece soluciones de asistencia al conductor y conducción autónoma. El segmento NSG ofrece productos de memoria y almacenamiento basados en la tecnología 3D NAND de Intel. El segmento PSG suministra semiconductores programables, principalmente FPGA, ASIC estructurados y productos relacionados.

NVIDIA CORPORATION centra su actividad en gráficos para ordenadores personales (PC), unidades de procesamiento gráfico (GPU) y también inteligencia artificial (IA). Opera a través de dos segmentos: GPU y Procesador Tegra. Las marcas de productos para GPU se dirigen a mercados especializados, como GeForce para juegos; Quadro para diseñadores; Tesla y DGX para informáticos especializados en IA e investigadores de macrodatos; y GRID para usuarios de procesamiento de datos visuales en la nube. La marca Tegra integra todo un ordenador en un solo chip e incorpora GPU y unidades centrales de procesamiento multinúcleo para impulsar superordenadores destinados al desarrollo de juegos para móviles y dispositivos de entretenimiento, así como robots, drones y automóviles autónomos. El procesador de la compañía crea plataformas dirigidas a cuatro mercados: Juegos, visualización profesional, centros de datos y automoción. Su oferta incluye el superordenador NVIDIA DGX AI, la plataforma de cálculo para automoción NVIDIA DRIVE AI y el servicio de juegos en la nube GeForce NOW.

COMPARANDO MÚLTIPLOS

Como siempre digo, para no ser la gallina de los huevos de oro, debemos preguntarnos siempre no sólo si una empresa es buena, o si tiene perspectivas de crecimiento, sino lo que es más importante:

- Cuánto crecimiento es fiable a medio plazo (no mañana por la mañana ni el trimestre que viene).

- ¿Cuánto se ha tenido ya en cuenta este crecimiento para asignar las valoraciones actuales?

Veamos las valoraciones:

- P/Beneficios: Intel (negativo), Nvidia (201 X)

- P/Ventas: Intel (2,1X), Nvidia (37X)

- P/Valor contable: Intel (1,2X), Nvidia (39,3X)

En ambos casos vemos que hay extremos que en mi opinión son peligrosos, porque una empresa que llega a las valoraciones de Nvidia realmente está dando por hecho un riesgo que en mi opinión es enorme.

Por supuesto, a corto plazo la narrativa puede llevar a las acciones donde quiera, incluso más arriba, los mercados funcionan así. Pero tarde o temprano, los fundamentales vuelven a hacernos reflexionar, y no lo digo tanto por los que la compraron hace unos años (bien por ellos) sino por los que se suben ahora al carro. Hay que hacerse (primero) una sencilla pregunta: ¿hasta qué valoraciones existirá alguien dispuesto a comprar estas acciones?

En efecto, recuerde siempre lo que impulsa (realmente) el crecimiento de unas acciones sanas, los beneficios (sobre todo) y los dividendos (en menor medida). Luego hay un tercer factor "especulativo" (las valoraciones, el PER) que sube y baja periódicamente.

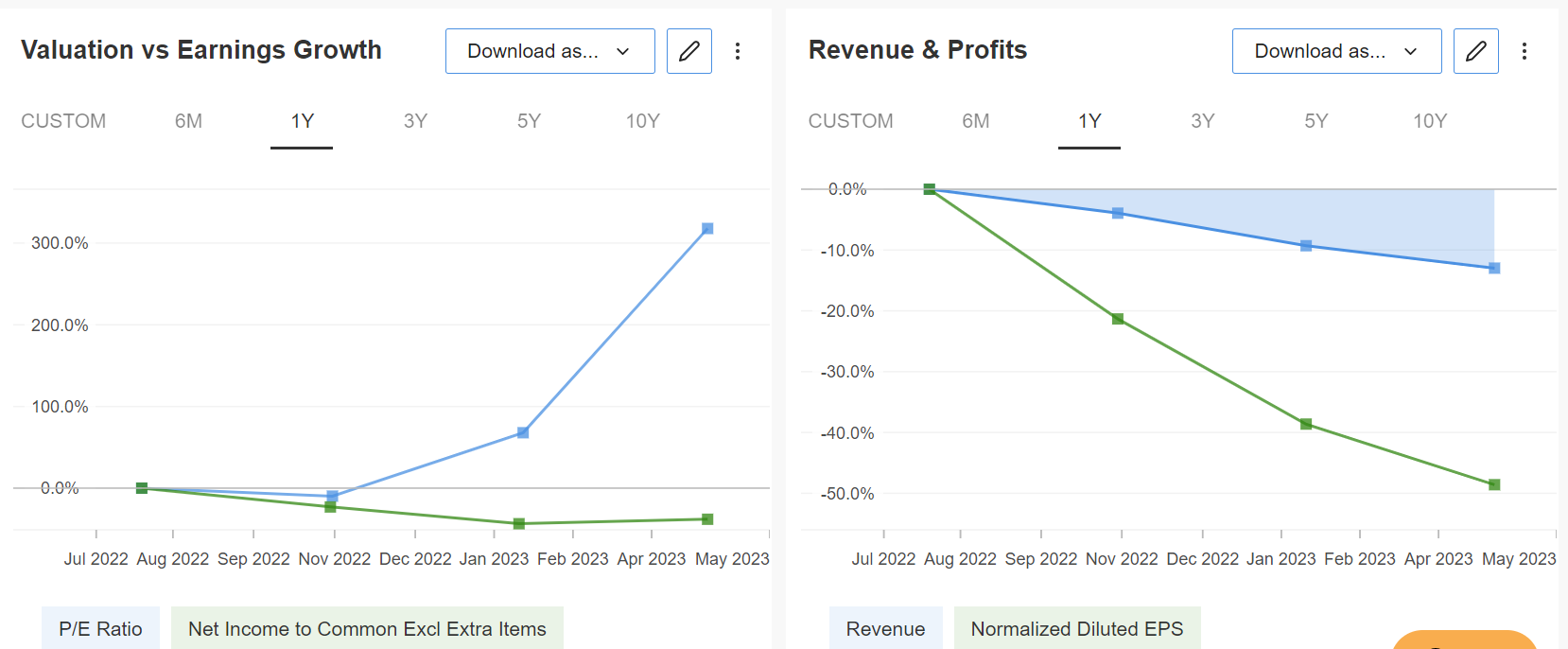

Utilizando InvestingPro, veamos la relación entre estos factores, y en el caso de Nvidia debería llevarnos a ser muy prudentes (gráfico de la izquierda, relación entre las valoraciones, línea azul, y crecimiento de los beneficios).

Así que, en realidad, lo que está llevando a las acciones a nuevos máximos, a día de hoy, es la narrativa, la especulación, no el crecimiento.

Por supuesto, las perspectivas de futuro (sobre el papel, por ahora) son alentadoras, pero el problema es que ya se ha tenido en cuenta en su mayoría a la hora de asignar las actuales. Entonces, la siguiente pregunta debería ser: ¿y si, por alguna razón, las estimaciones no son negativas, sino simplemente inferiores a lo esperado por los mercados?

En el caso de Intel, en cambio, el último informe trimestral con pérdidas no es tan positivo, y aquí las valoraciones son bajas por la razón contraria. Pero aquí igualmente, razonando desde el punto de vista contrario, tenemos que preguntarnos, tras semejante caída, qué podría pasar con las acciones si los resultados no fueran tan malos como se espera.

PRECIO OBJETIVO

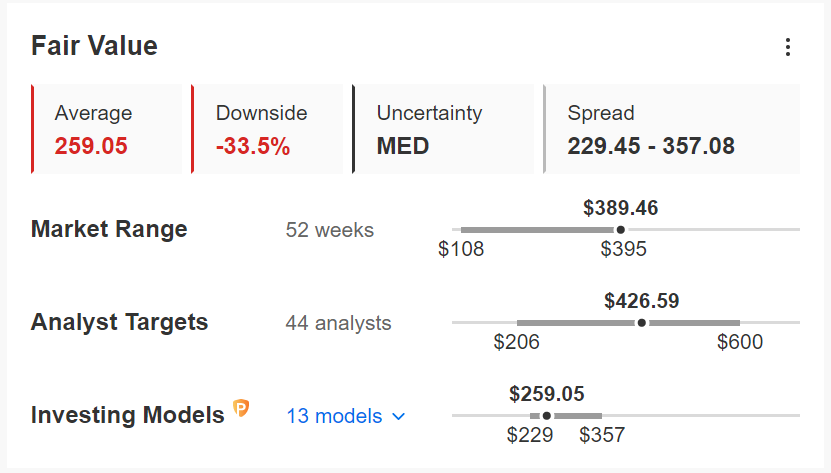

Me gustaría señalarles que muchos analistas, que como siempre no "analizan", sino que se dejan llevar por el impulso (los precios de unas acciones suben y las cuentas salen bien, elevan el precio objetivo, y viceversa… cualquiera puede ser analista así) han fijado un precio objetivo medio de 426 dólares. Hacen esto porque esperan que la población siga (y quizá lo haga) acudiendo en masa a las acciones como Lemmings, y luego digan "tenía razón". Pero ése no es en absoluto el valor intrínseco de Nvidia. Yo sería más prudente y me fiaría más de los modelos matemáticos de InvestingPro, que la sitúan en torno a los 259 dólares (un 33% por debajo de los valores actuales).

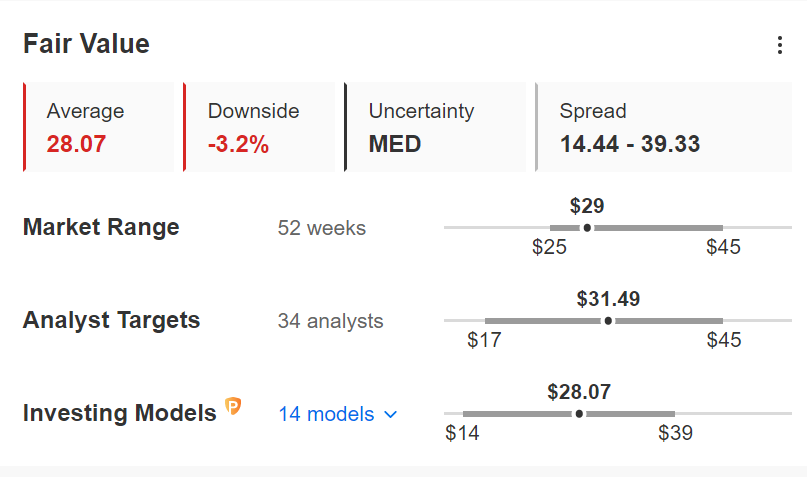

Para Intel Corporation, en cambio, aquí los analistas y las matemáticas son bastante convergentes hacia el precio actual.

En general, no digo que el impulso (positivo para NVIDIA Corporation (NASDAQ:NVDA)) no pueda seguir impulsando las acciones, pero recuerden que, cuanto más suban, sobre todo si es injustificadamente, más dura será la caída tarde o temprano. Para Intel, que atraviesa un momento difícil en el negocio, la directiva se enfrenta a una situación de recuperación, con la diferencia de que, si no hay un giro positivo en las cuentas, lo más probable es que el grueso ya se haya tenido en cuenta, aquí una sorpresa en el sentido contrario podría ser positiva.

Personalmente no poseo acciones de ninguna de estas dos empresas, porque siempre prefiero mantenerme al margen de todo aquello de lo que está en boca de todos.

¡Hasta la próxima!

"Este artículo se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir como tal y no pretende en modo alguno fomentar la compra de activos. Me gustaría recordarle que cualquier tipo de activo, se valora desde muchos puntos de vista y es tremendamente arriesgado y, por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo responsabilidad del inversor”.