- A medida que nos acercamos al final de 2023, los inversionistas se preparan para 2024, centrándose en posibles valores de alto crecimiento

- En este artículo, sin embargo, analizaremos los valores más alcistas de 2023 y si su impulso alcista puede mantenerse en 2024

- Analizaremos los tres valores con mejores resultados del S&P 500, entre los que se incluyen valores como Nvidia y Meta Platforms

- ¿Quiere batir al mercado en 2024? Deje que nuestros ProPicks basados en IA hagan el trabajo por usted y no vuelva a perderse otro mercado alcista

A medida que nos acercamos al final de 2023, los inversionistas están afinando de forma proactiva sus carteras para el próximo año.

Si bien es imperativo identificar nuevos valores preparados para un crecimiento explosivo en el próximo año, también se está prestando especial atención a los valores con mejores resultados de 2023, evaluando el potencial para que su impulso alcista se extienda hasta 2024.

Dentro del S&P 500, tres destacados valores han dominado este año. En el siguiente análisis, profundizaremos en cada uno de estos valores por separado, evaluando si su notable impulso puede mantenerse el año que viene.

Nvidia

En 2023, el fabricante de chips Nvidia Corporation (NASDAQ:NVDA), que aprovechó al máximo el viento de cola de la inteligencia artificial, consiguió aumentar su dominio del mercado en la producción de procesadores de IA hasta el 90% con su enfoque proactivo del sector.

Este avance, que abrió una gran brecha con sus competidores más cercanos, fue valorada muy positivamente por los inversores Las acciones de Nvidia han subido un 237% desde principios de 2023, lo que las convierte en las más apreciadas del S&P 500.

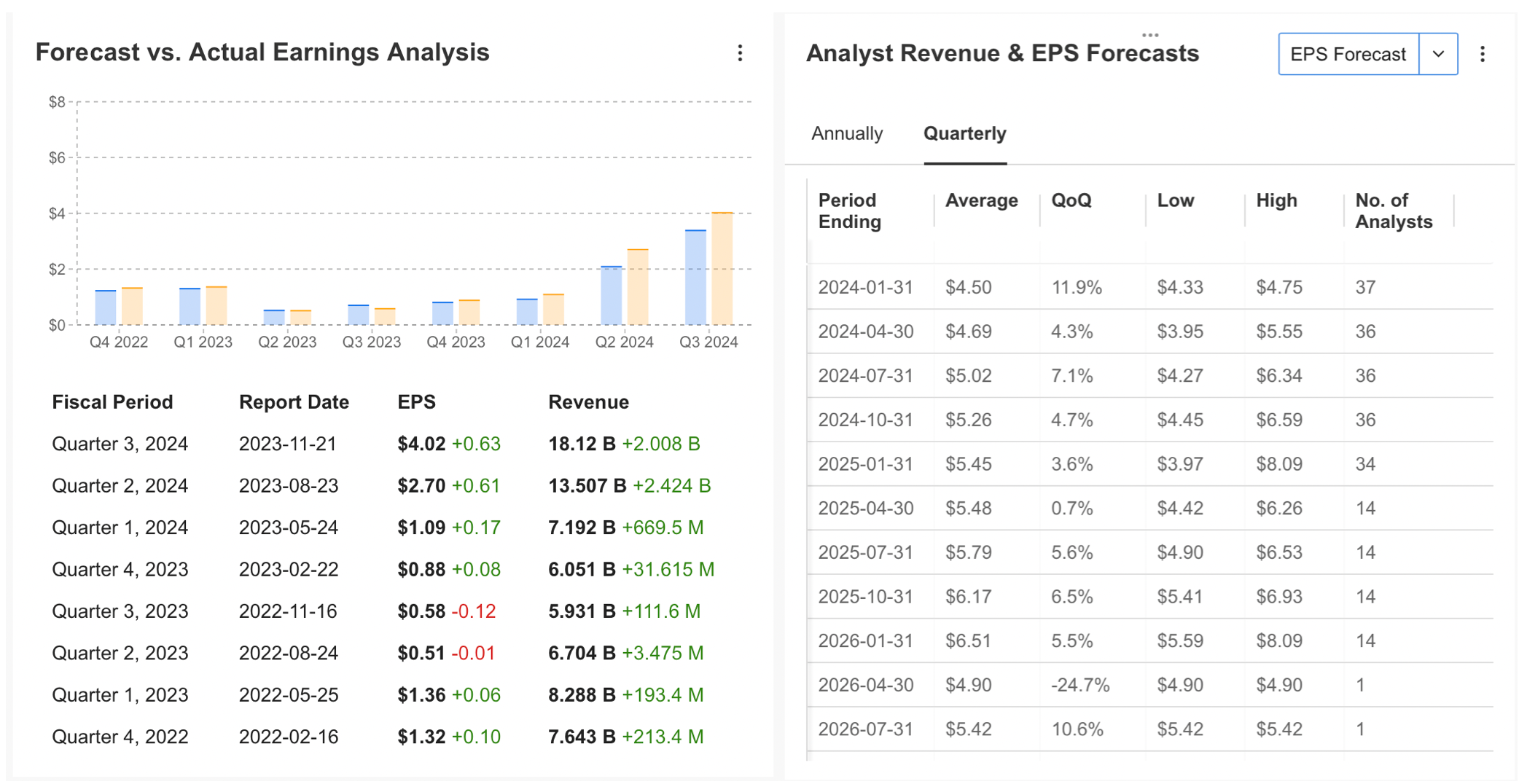

Fuente: InvestingPro

Los sólidos resultados financieros de la compañía siguen influyendo positivamente en el precio de sus acciones.En particular, ha superado sistemáticamente las expectativas en términos de beneficio por acción y crecimiento de los ingresos durante el último año.

Aunque la acción de Nvidia experimentó un impulso significativo en la primera mitad del año, se produjo una ligera ralentización en el segundo semestre. No obstante, las perspectivas generales siguen siendo alcistas.

Analizando las previsiones para 2024 de Nvidia en InvestingPro, resulta evidente que los analistas anticipan ampliamente un crecimiento sostenido de los ingresos y los beneficios.

Treinta y seis analistas prevén una tasa de crecimiento superior al 10% tanto para los ingresos como para los beneficios, especialmente en el primer trimestre del próximo año.

Los expertos afirman que existe un margen de crecimiento considerable en el sector de la inteligencia artificial, y se espera que Nvidia, productor clave de chips de alto rendimiento para este sector, mantenga la tendencia positiva observada en 2023 durante el próximo año.

Según el análisis de valor razonable de InvestingPro, el precio justo actual de NVDA se calcula en 510 dólares, basándose en las valoraciones existentes. Las estimaciones de los analistas sugieren que la acción podría subir hasta una media de 650 dólares en 2024.

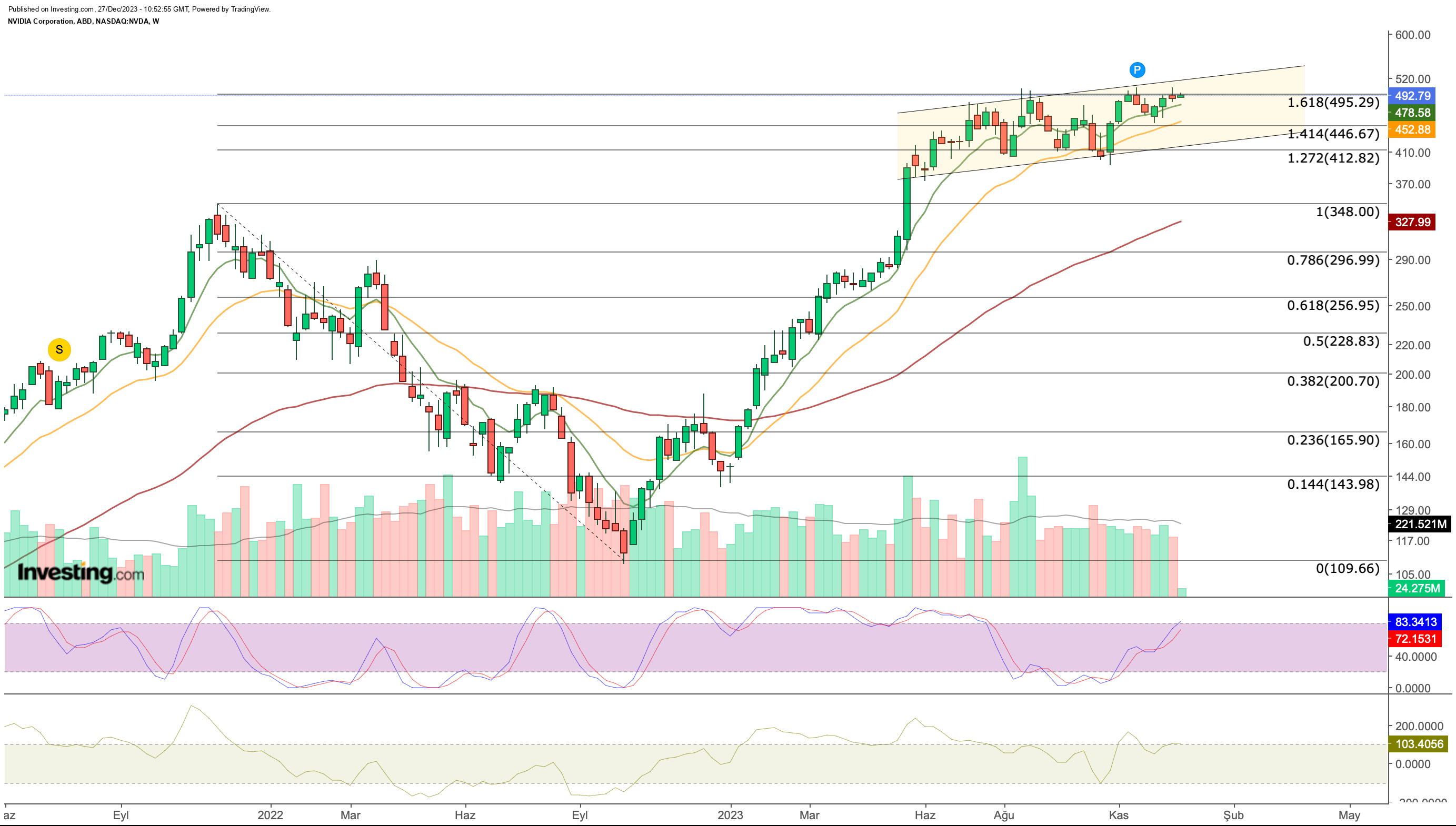

Desde el punto de vista técnico, lo primero que llama la atención de NVDA es la continuación de su movimiento de canal de tendencia ligeramente alcista en la segunda mitad del año.

En este camino, una media de 490 dólares (Fib 1.618) ha formado una resistencia.

Si se alcanza la banda de los 500 dólares con cierres semanales, técnicamente podemos ver que NVDA puede pasar a la siguiente zona objetivo en la banda de los 700 dólares. En la zona inferior, alrededor de dólares410 parece ser un soporte importante para mantener la tendencia intacta.

Meta Plataforms

Meta Platforms (NASDAQ:META) ha logrado la segunda mayor rentabilidad entre los valores del S&P 500 este año, con una revalorización de casi el 195%.

Aunque la empresa ha realizado importantes inversiones en el Metaverso y la realidad virtual en los últimos años, no ha podido lograr el impulso deseado en este campo debido a que el crecimiento del sector ha sido menor de lo esperado y a algunos obstáculos legales.

Sin embargo, el firme afianzamiento de Meta en el sector de las redes sociales sigue contribuyendo significativamente a los beneficios de la empresa.

Fuente: InvestingPro

Este año, Meta amplió su presencia en las redes sociales con Threads, una aplicación de publicación similar a X (antes Twitter (NYSE:TWTR)) después de Facebook, Instagram y WhatsApp.

Además de la subida continuada de las acciones de Meta a lo largo del año, la empresa siguió superando las expectativas al anunciar unos sólidos resultados financieros a lo largo del año.

A lo largo de 2024, si el crecimiento de los ingresos sigue superando las expectativas, es probable que la cotización de META mantenga su tendencia en el nuevo año.

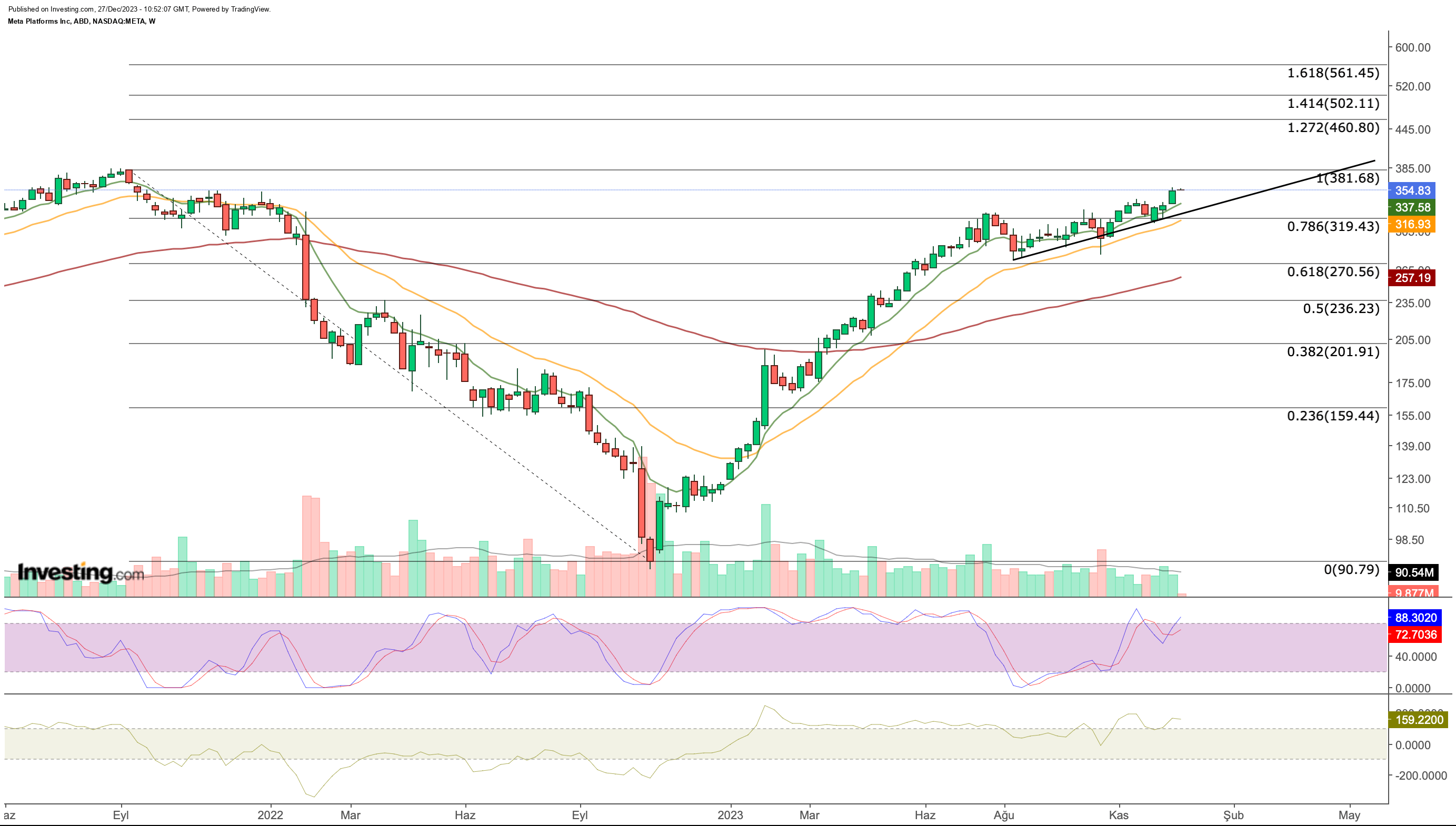

Gráfico de precios de Meta

Si bien META se movió en tendencia bajista en el año hasta finales de 2022, compensó en su mayor parte las pérdidas del año anterior con las ganancias de este año.

El punto de resistencia de 320 dólares (Fib 0.786), con el que el precio de la acción tuvo dificultades, especialmente en el período de julio a noviembre, puede interpretarse como un movimiento importante.

Técnicamente, la próxima resistencia para META parece ser el máximo de 2021 de 381 dólares. Si se supera este precio con cierres semanales, podemos ver que la acción puede moverse hacia el rango de 460 - 560 dólares en 2024.

Las acciones de Royal Caribbean Cruises (NYSE:RCL), una de las principales empresas del sector de los cruceros, entraron en el top 3 del S&P 500 con una revalorización del 160% desde principios de año y consiguieron superar su valor en el periodo pre-Covid.

Con la aceleración del gasto vacacional en el periodo pospandémico, la empresa de cruceros que opera en todo el mundo también ha logrado aumentar sus ingresos un 66% en el último año.

Aunque este año la empresa ha cobrado un importante impulso de crecimiento, es posible observar algunos problemas al examinar su situación financiera.

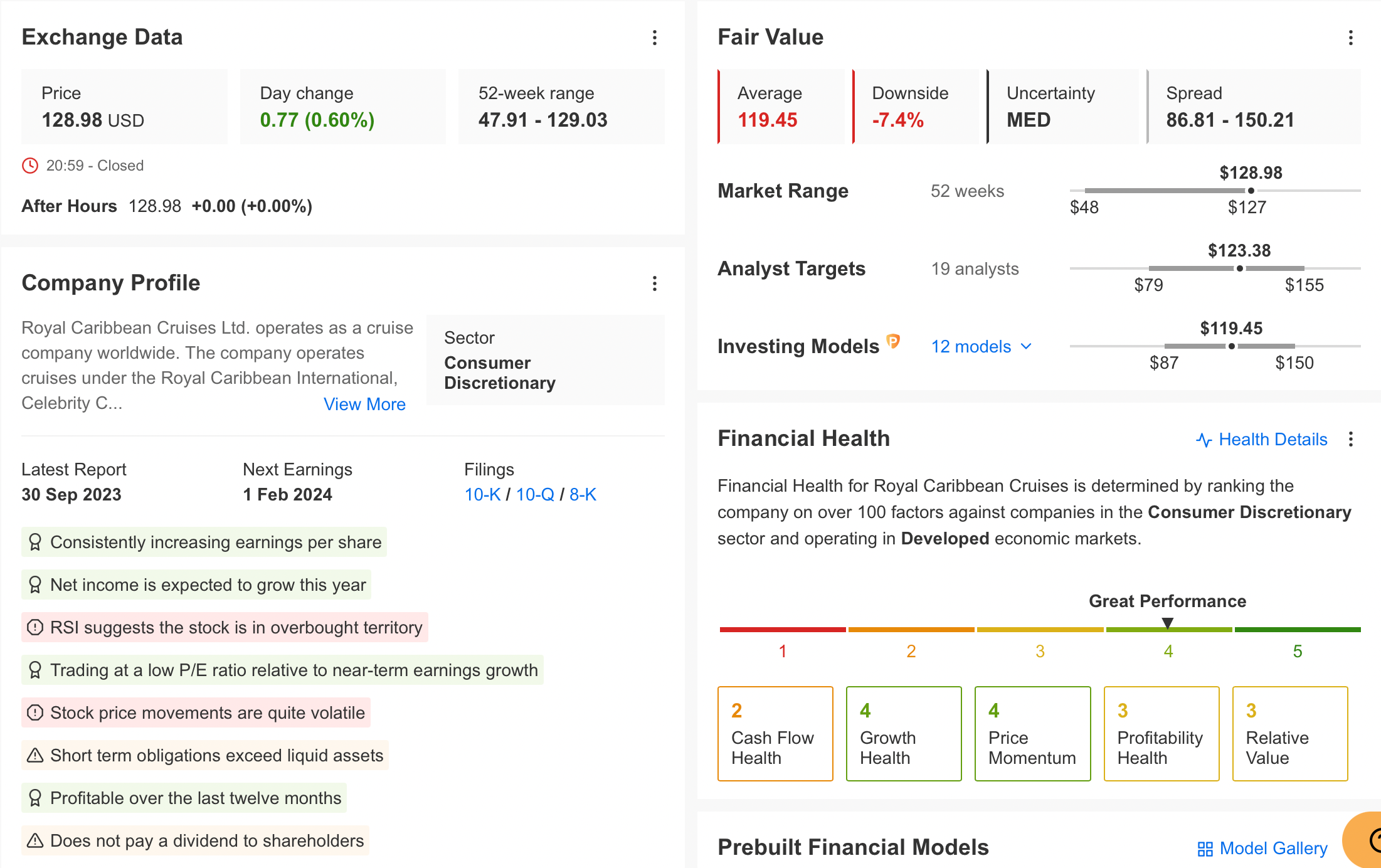

Si nos fijamos en el resumen financiero de Royal Caribbean a través de InvestingPro; podemos ver que tiene un problema como las obligaciones de deuda a corto plazo están por encima de los activos líquidos.

Fuente: InvestingPro

Esto se debe al elevado endeudamiento de la empresa para sobrevivir debido a la caída de sus ingresos durante la pandemia. La empresa ha sobrevivido a este periodo problemático, pero también ha visto debilitado su balance tras el duro periodo de 2020.

No obstante, la empresa, que ha generado un importante flujo de caja este año, ha logrado mantenerse estable sin tener problemas para pagar su deuda.

La volatilidad del precio de la acción y el hecho de que la empresa no reparta dividendos dan la impresión de que no es muy favorable para la inversión a largo plazo en estos momentos, teniendo en cuenta su elevado endeudamiento.

Si nos fijamos en los aspectos positivos de RCL, podemos contar el aumento constante del BPA este año, el crecimiento continuado del beneficio neto y, en consecuencia, la baja ratio precio-beneficio.

En 2024, la demanda de cruceros tendrá un impacto directo en los resultados de RCL.

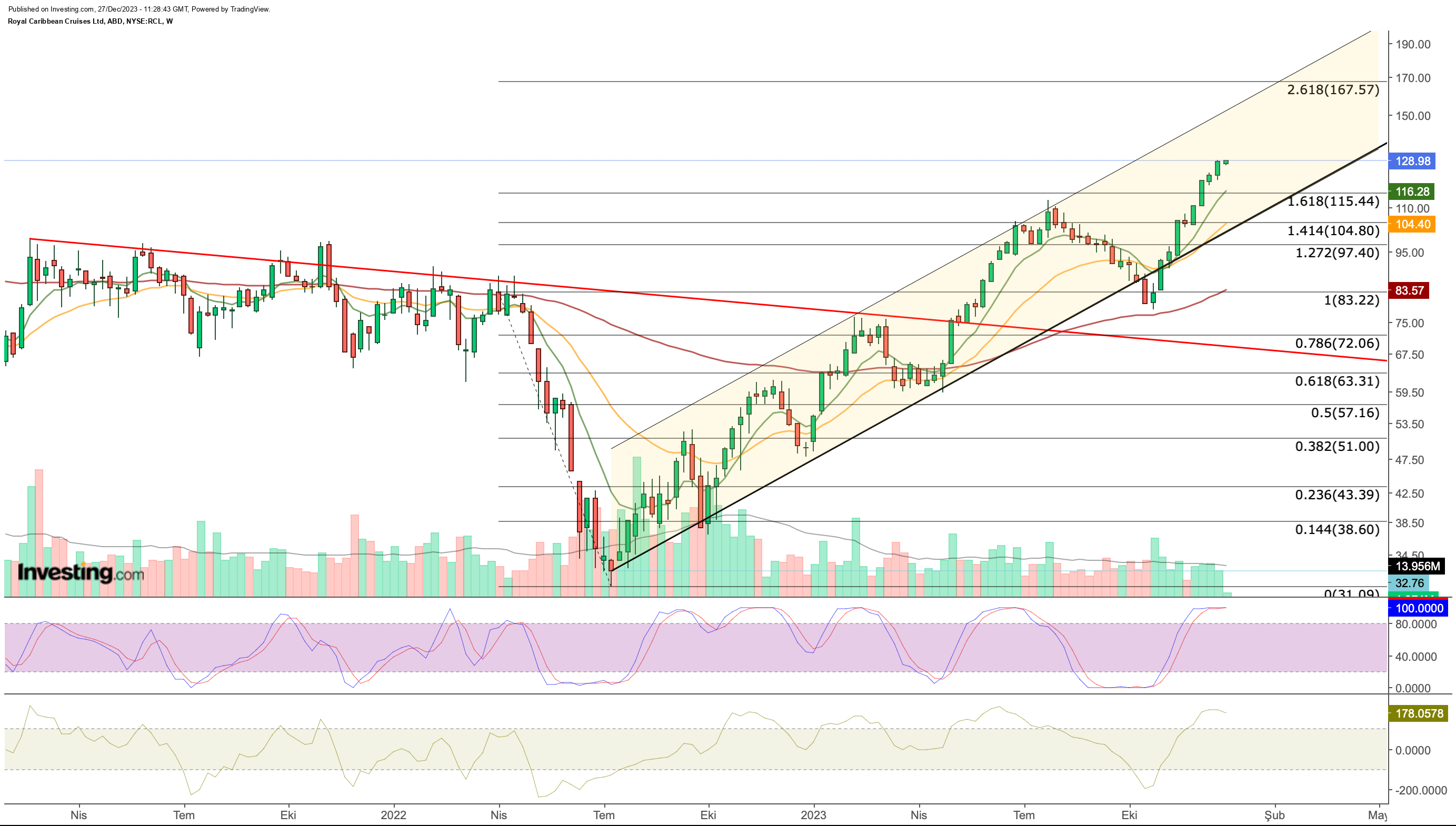

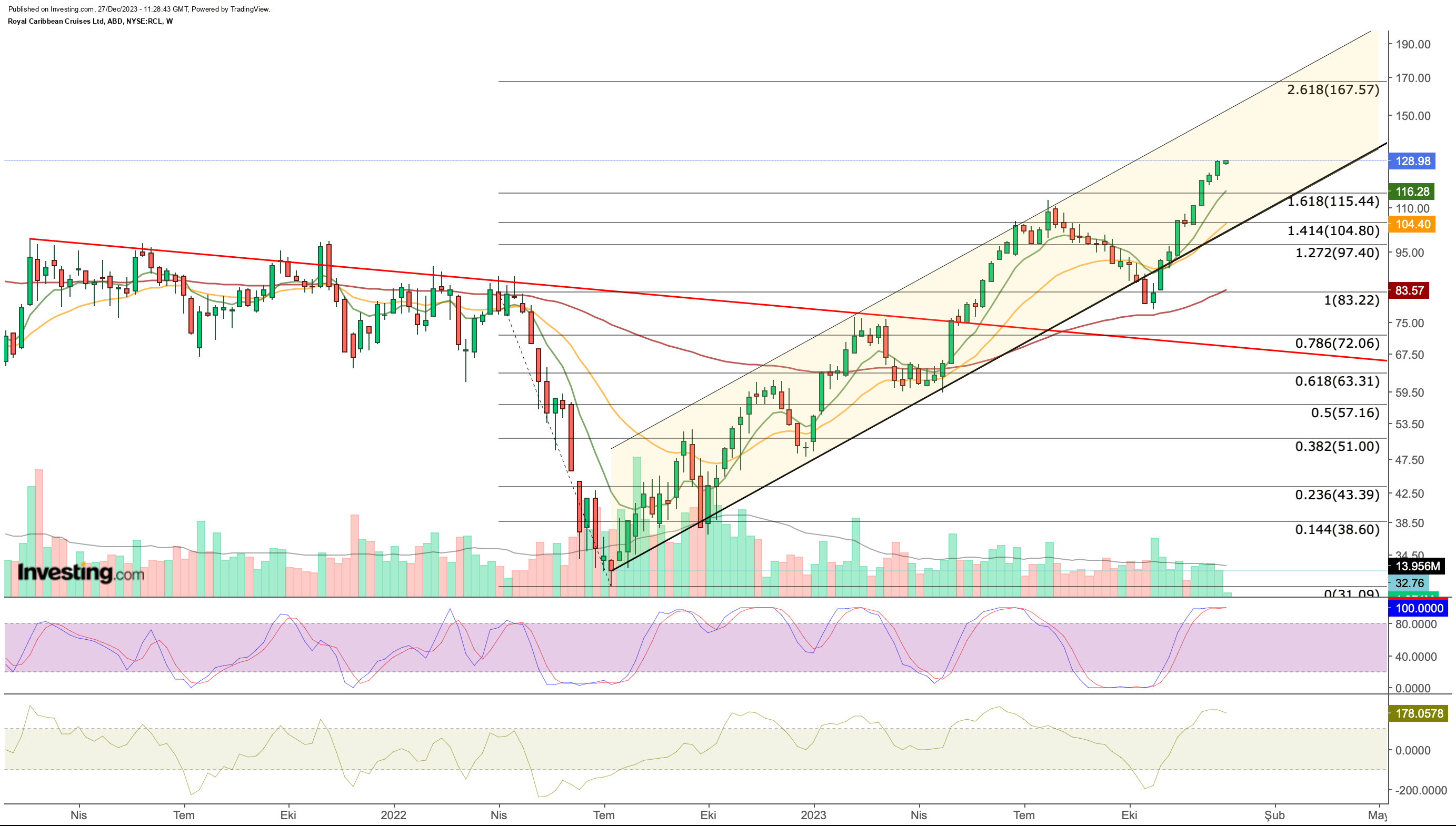

Cuando observamos RCL desde un punto de vista técnico, el primer detalle llamativo es que la acción mantiene su tendencia y se mueve a lo largo del canal alcista.

De este modo, si la acción, que logró superar la zona de resistencia de 100 - 115 dólares, puede seguir aumentando su flujo de caja con regularidad, la acción puede avanzar hacia la banda de 160 dólares en la misma dirección.

En la región inferior, 115 dólares se erige como el primer precio de soporte, mientras que por debajo de este valor, una corrección puede llegar hasta la banda de 80 dólares por debajo de 100 dólares en cierres semanales.

El análisis del valor razonable de InvestingPro, por otra parte, ve la acción ligeramente sobrevalorada según los últimos resultados financieros y predice un descenso a 119 dólares.

***

En 2024, las decisiones difíciles serán más fáciles con nuestra herramienta de selección de valores basada en inteligencia artificial.

¿Alguna vez se ha enfrentado a la pregunta: qué acción debería comprar a continuación?

Por suerte, esta sensación ya no existe para los usuarios de ProPicks. Gracias a la tecnología de IA más avanzada, ProPicks ofrece seis estrategias de selección de valores que baten al mercado, incluida la emblemática "Titanes tecnológicos", que superó al mercado en un 670% durante la última década.

Únase ahora con hasta un 50% de descuento en nuestros planes de suscripción Pro y Pro+ y no vuelva a perderse otro mercado alcista por no saber qué valores comprar.

¡Solicite su descuento hoy mismo!

Descargo de responsabilidad: El autor no posee ninguna de estas acciones. Este contenido, elaborado con fines puramente educativos, no puede ser considerado como un consejo de inversión.

¡Cierra el año con broche de oro! Suscríbete a InvestingPro+ A MITAD DE PRECIO + DESCUENTO EXTRA en plan 1 año con el código PROW142, o en plan 2 años con el código PROW141. ¡Haz clic aquí y no olvides agregar el código de descuento!