Hay varias formas de describir el actual repunte del oro. Emocionante, prometedor, duradero... todas encajan.

Sin embargo, hay una palabra que no se aplica: parabólico.

Parabólico es el rally del petróleo, que ha subido un 25% en sólo seis semanas. Parabólico es también el rally del oro impulsado por la pandemia de 2020, que pasó de un mínimo de 1,485 dólares la onza en marzo de ese año a un máximo histórico por encima de los 2,121 dólares en agosto, antes de que la recuperación del virus desencadenara nuevos picos en las acciones que acabaron con el atractivo de los lingotes como refugio.

Pero con el año 2022 aquí, han llegado dos nuevos catalizadores para la renta variable y ambos están causando estragos en Wall Street al tiempo que refuerzan el oro: La posible invasión de Ucrania por parte de Rusia y la desbocada inflación en Estados Unidos.

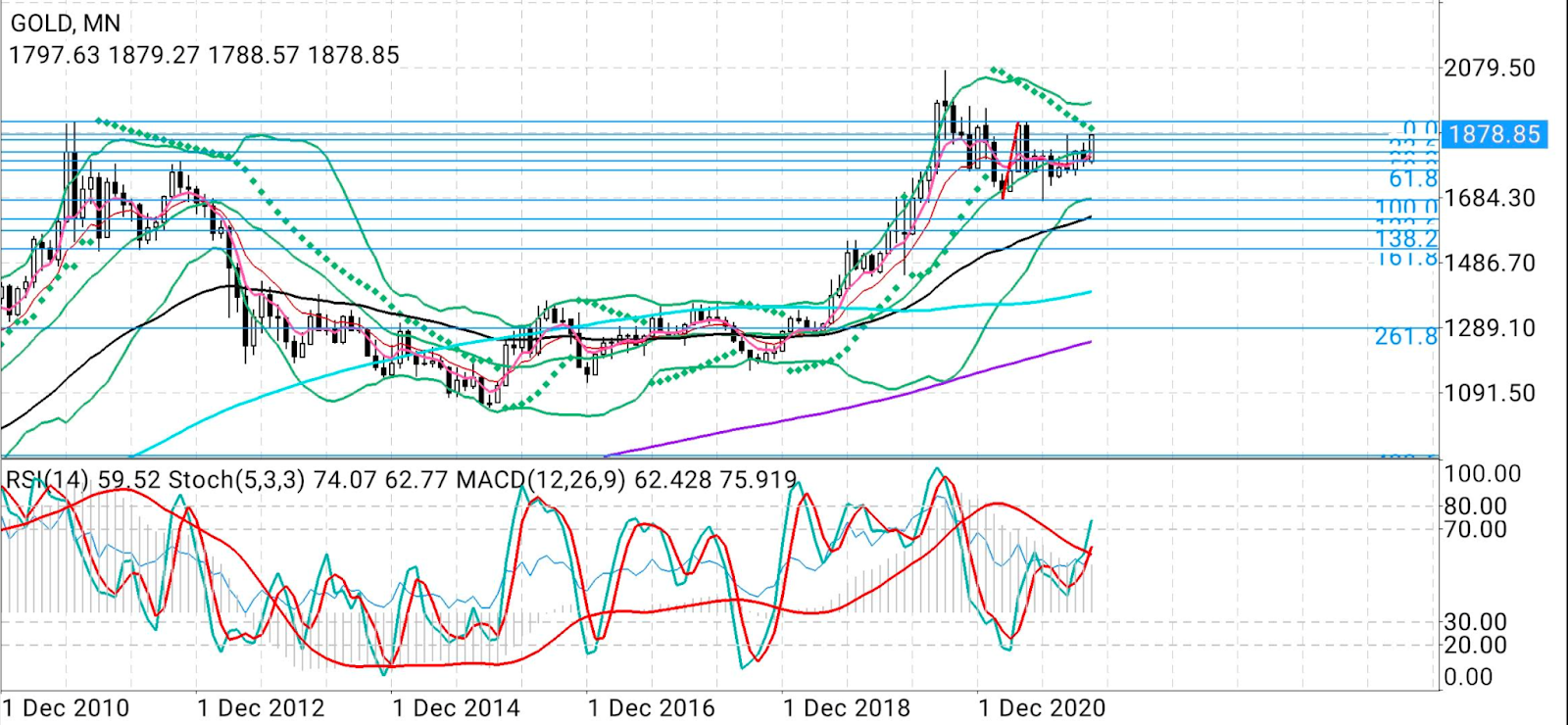

Sin embargo, el repunte del oro no ha seguido el ritmo del diezmo de las cotizaciones bursátiles del S&P 500 o del NASDAQ, que han perdido 40 y 400 puntos, respectivamente, en muchos días desde que comenzó el año. Gráficos por cortesía de skcharting.com

Gráficos por cortesía de skcharting.com

El lingote comenzó enero por encima de los 1,800 dólares, luego cayó hasta alrededor de los 1.781 dólares antes de ganar fuerza de forma sistémica superando un punto de resistencia tras otro, primero en los 1,830 dólares, luego en los 1,850 dólares y el lunes en los 1,870 dólares (que por cierto también marcó un máximo de tres meses).

Es esta acumulación orgánica, bloque tras bloque, la que da confianza a los que siguen la carrera del lingote desde principios de año, que no va a parar hasta que alcance al menos los 1,900 dólares, y que muy probablemente continúe después en un intento de alcanzar un nuevo récord por encima de los 2,000 dólares.

"Ha sido una carrera de ida para el oro desde el mínimo de 1,780 dólares a finales de enero", dijo el economista Adam Button en un post en la plataforma ForexLive el lunes.

"El siguiente obstáculo importante es el máximo de noviembre de 1,876 dólares y ahora estamos a poca distancia de eso". También es notable que un cierre por encima de los 1,866 dólares sería el más alto desde junio".

Como dice Button, es difícil separar la historia de la inflación y la de Rusia-Ucrania de la acción del precio del oro.

"Puedo ver un argumento convincente para comprar oro por la inestabilidad de los bancos centrales. El mercado de bonos está siendo machacado a diario y el oro es un refugio contra eso".

"En cuanto a Ucrania, siempre hay una oferta en el oro por los temores geopolíticos, pero Rusia tiene enormes reservas de oro y si es sancionada, éstas podrían venderse para apuntalar el rublo. Por lo tanto, los riesgos en torno a un conflicto son bidireccionales. Dicho esto, el mercado sólo se mueve en una dirección y esto podría ser la ruptura de la enorme cuña en el gráfico que se ha estado construyendo durante dos años".

Ed Moya, analista de la plataforma de trading en línea OANDA, tenía una opinión igualmente sólida sobre el oro.

"A pesar de un movimiento de 6.6 bases al alza hasta el 2.003% con los rendimientos del Tesoro a 10 años, el oro está subiendo", dijo Moya.

"El nivel de 1,880 dólares debería ser la resistencia clave para el oro, pero si no se mantiene, el impulso alcista podría llevar los precios al nivel de 1,900 dólares". El oro está empezando a suscitar un fuerte interés a medida que crece la necesidad de protegerse contra un error de la política de la Fed, los riesgos geopolíticos y las preocupaciones sobre el crecimiento."

Después de meses de una acción de precios monótona, los alcistas del oro empezaron a ver un impulso alcista sostenido a partir de enero, cuando la inflación de EE.UU. empezó a estallar.

El banquero principal de la Reserva Federal, James Bullard, dijo el lunes que la credibilidad de la Fed estará en juego si no sube adecuadamente las tasas de interés en EE.UU. para luchar contra la inflación desbocada.

"Nuestra credibilidad está en juego y tenemos que reaccionar a los datos", dijo Bullard, presidente de la Fed de San Luis, durante una aparición en la CNBC.

"Creo que tenemos que adelantar más nuestra prevista retirada de la acomodación de lo que habríamos hecho antes. La inflación nos ha sorprendido al alza. Esto es mucha inflación".

La Fed redujo las tasas de interés a casi cero tras el estallido de la pandemia de coronavirus en marzo de 2020. Se espera que recurra a una serie de subidas de tasas este año para contrarrestar la inflación, que crece a su ritmo más rápido en 40 años en el Índice de Precios de Consumo, así como en el indicador de inflación preferido por el banco central: el Índice de Precios de Gastos de Consumo Personal.

La Fed redujo las tasas de interés a casi cero tras el estallido de la pandemia de coronavirus en marzo de 2020. Se espera que recurra a una serie de subidas de tasas este año para contrarrestar la inflación, que crece a su ritmo más rápido en 40 años en el Índice de Precios de Consumo, así como en el indicador de inflación preferido por el banco central: el Índice de Precios de Gastos de Consumo Personal.

Goldman Sachs dijo la semana pasada que espera que la Reserva Federal instituya siete subidas de tasas de un cuarto de punto este año, frente a la previsión anterior del banco de Wall Street de cinco. La Reserva Federal tiene programadas siete reuniones de política monetaria entre marzo y diciembre, lo que significa que podría subir las tasas cada vez que se reúna este año, si Goldman está en lo cierto.

Bullard sorprendió a los mercados la semana pasada al decir que deseaba que la Fed tuviera un aumento de un punto porcentual completo para el 1 de julio. El banco central se reúne tres veces entre marzo y el 1 de julio, lo que significa que tiene que aumentar las tasas en más de un cuarto de punto porcentual al menos una vez para lograr el objetivo de Bullard.

"Creo que mi posición es buena, y trataré de convencer a mis colegas de que es buena", dijo Bullard, añadiendo que, sin embargo, se remitiría a la decisión del presidente de la Fed, Jerome Powell.Powell, una de las voces más moderadas del banco central, ha dicho que la Fed será "ágil" con las subidas de tasas para garantizar que no se produzcan excesivos trastornos en la economía y los mercados.

Bullard ha dicho que la inflación que experimenta Estados Unidos es "muy mala" para los hogares de ingresos bajos y moderados.

"La gente está descontenta, la confianza del consumidor está disminuyendo. Esta no es una buena situación. Tenemos que asegurar a la gente que vamos a defender nuestro objetivo de inflación y que vamos a volver al 2%."

La Fed tiene el mandato de mantener la inflación en el 2% anual o por debajo de él, al tiempo que se esfuerza por hacer crecer la economía y alcanzar el máximo empleo, definido por una tasa de paro del 4.0% o inferior.

El oro también se ha beneficiado de los rumores de guerra del conflicto entre Rusia y Ucrania.

Moscú invadió y anexionó la península de Crimea entre febrero y marzo de 2014, provocando una protesta internacional y una ola de sanciones económicas. Los expertos temen que esta vez Ucrania corra la misma suerte, después de una acumulación masiva de fuerzas rusas en la frontera ucraniana en las últimas semanas.

El asesor de Seguridad Nacional de la Casa Blanca, Jake Sullivan, dijo que Rusia podría invadir Ucrania "en cualquier momento", basándose en los datos de la inteligencia estadounidense. Moscú dice que quiere acabar con la expansión de la OTAN en Europa del Este y ha pedido que se intensifiquen las conversaciones entre Washington y la organización del tratado no alineada. No todos son demasiado alcistas respecto al oro en caso de que no haya invasión.

No todos son demasiado alcistas respecto al oro en caso de que no haya invasión.

"Cuando todo está dicho y hecho con toda la situación de Rusia-Ucrania, el oro puede quedar colgado con pocas razones para ser demasiado optimista en medio de un contexto de aumento de las tasas de interés en todo el mundo", dijo el analista de divisas Justin Low en un post en ForexLive.

"Eso será algo a tener en cuenta incluso si las materias primas en general se enfrentan a un ciclo alcista bastante fuerte potencialmente".

Aun así, los gráficos del oro no mienten y los gráficos actuales del lingote apuntan a una ruptura, no a una falsa salida, dijo Sunil Kumar Dixit, estratega técnico en jefe de skcharting.com.

"El oro confirma una fuerte ruptura por encima del máximo anterior de 1,877 dólares y el estado de ánimo alcista es omnipresente en los principales marcos temporales, ya sea diario, semanal y mensual, con fuertes estocásticos y RSI.

"Mientras el oro se mantenga por encima de los 1,860 dólares, que es un nivel de Fibonacci del 23.6% de retroceso medido desde los 1,678 dólares hasta los 1,916 dólares. El impulso alcista se mantiene intacto en la búsqueda de los 1,898 dólares a los 1,916 dólares.

“Si el calor del conflicto entre Rusia y Ucrania se intensifica, la huida hacia la seguridad llevará al oro a 1,975 dólares, lo que supone otros 100 dólares desde su precio actual".

En el caso de cualquier desescalada rusa sobre Ucrania, la prima de riesgo en el oro podría diluirse y desencadenar una fuerte corrección debido a la sobrecompra del RSI en 73 en el gráfico diario, dijo Dixit. "El oro podría pasar de 1,860 a 1,825 en un instante. Pero como la tendencia principal es alcista, es probable que los compradores acudan a la compra de valor en la prueba de las zonas de soporte."

Descargo de responsabilidad: Barani Krishnan utiliza una serie de opiniones ajenas a la suya para aportar diversidad a su análisis de cualquier mercado. En aras de la neutralidad, a veces presenta opiniones contrarias y variables del mercado. No mantiene ninguna posición en las materias primas y los valores sobre los que escribe.