A pesar de lo que hayan podido leer la semana pasada, la sorpresa a la baja de la inflación no es una señal de que la inflación esté a punto de colapsar, de que la Fed haya ganado y de que las tasas vayan a retroceder pronto a toda velocidad, ya que la recesión es el siguiente acto probable.

Sin duda, los máximos cíclicos de la inflación básica están dentro, aunque la inflación mediana se va a acelerar al menos durante otro par de meses y terminará en 2022 por encima del 7%. Después de eso, la inflación mediana probablemente se desacelerará, pero probablemente no volverá al 2.5%. El mundo ha cambiado en muchos aspectos que serán persistentes. Uno de ellos es que la deslocalización y la cuasi deslocalización están invirtiendo la tendencia de dos décadas a deslocalizar la producción al país de menor costo. La inflación de los bienes básicos, que se está desacelerando, no es probable que vuelva a su antiguo rango del -1%-0%, sino más bien del 1%-2%. El reto demográfico, que reduce la oferta de mano de obra para las industrias de servicios, ejercerá una presión al alza en este ámbito.

Y a esa lista, ahora también podemos añadir que la era de los grandes programas de gasto público -que yo pensaba que podría estar llegando al menos a una pausa temporal cuando los encuestadores nos dijeron que los republicanos iban a obtener una poderosa victoria electoral- va a continuar durante al menos un par de años. En el momento de escribir estas líneas, sabemos que los demócratas seguirán manteniendo la mayoría en el Senado e incluso podrían ampliar su influencia en un escaño, y en la Cámara de Representantes, lo máximo a lo que pueden aspirar los republicanos es a una pequeña mayoría. Eso cambiaría el mazo y la presidencia de todos los comités de la Cámara, pero no impediría que se aprobaran grandes proyectos de ley con una leve aplicación del gasto de barril de tocino a los distritos que la Administración necesita influir. De hecho, esto aboga por menos paquetes, pero más grandes, para que sólo sea necesario "comprar" votos una vez. Dado que la economía parece dirigirse a una recesión en 2023 - como he dicho desde hace tiempo - podemos esperar que se dirijan hacia nosotros generosos paquetes de estímulo.

Cabe destacar que si el aumento del gasto deficitario no es acomodado por la Fed, no tiene por qué ser tan abiertamente inflacionario. Pero no sé si la Fed será capaz de mantenerse al margen. Además de cualquier gasto de estímulo "puntual", el costo de la Seguridad Social está a punto de aumentar casi un 9% el año que viene, junto con los incrementos del coste de Medicare y, lo que es más ominoso, un aumento significativo de los intereses pagados por la deuda. Absorber más billones en un entorno de inflación del 4% exigiría un mayor rendimiento de los bonos, lo que supondría un mayor deterioro del presupuesto. Si el mercado bajista de bonos continúa, habrá peticiones para que la Reserva Federal intervenga y modere la caída comprando bonos. Así que estén atentos.

En otra nota de esta semana: El 3 de noviembre, Canadá anunció que dejaba de emitir Bonos de Retorno Real (RRB). Muchos lectores no estarán familiarizados con los RRB, pero ese mercado es anterior a los TIPS en seis años y la estructura de los RRB fue el modelo en el que se basaron los TIPS y todos los mercados posteriores de bonos soberanos ligados a la inflación. El mercado de los RRB ha sido ilíquido durante un tiempo, porque Canadá no emite suficientes para los fondos de pensiones que tienen pasivos vinculados a la inflación. Por tanto, cuando se emite un nuevo RRB, desaparece en las carteras para no volver a ser visto. El anuncio canadiense achacó la iliquidez a la "falta de demanda" al decidir el cese de la emisión, y eso es manifiestamente falso. Es como decir que se podía afirmar que no había demanda de vacunas contra el COVID a mediados de 2020 porque no había colas para comprarlas. Las colas se formaron definitivamente, ¡una vez que hubo vacunas disponibles! Este anuncio del Departamento de Finanzas de Canadá es como retirar las vacunas COVID del mercado en el momento álgido de la pandemia. La enfermedad de la inflación está infectando a todo el mundo, y Canadá ha dicho "busca la medicina en otra parte". Es una decisión terrible, y sólo podemos cruzar los dedos y esperar que otros gobiernos no utilicen el argumento de la "falta de demanda" para eliminar de forma oportunista las subastas de bonos que actualmente son algo caras (y políticamente incómodas) para los gobiernos emisores.

Dando un paso atrás...

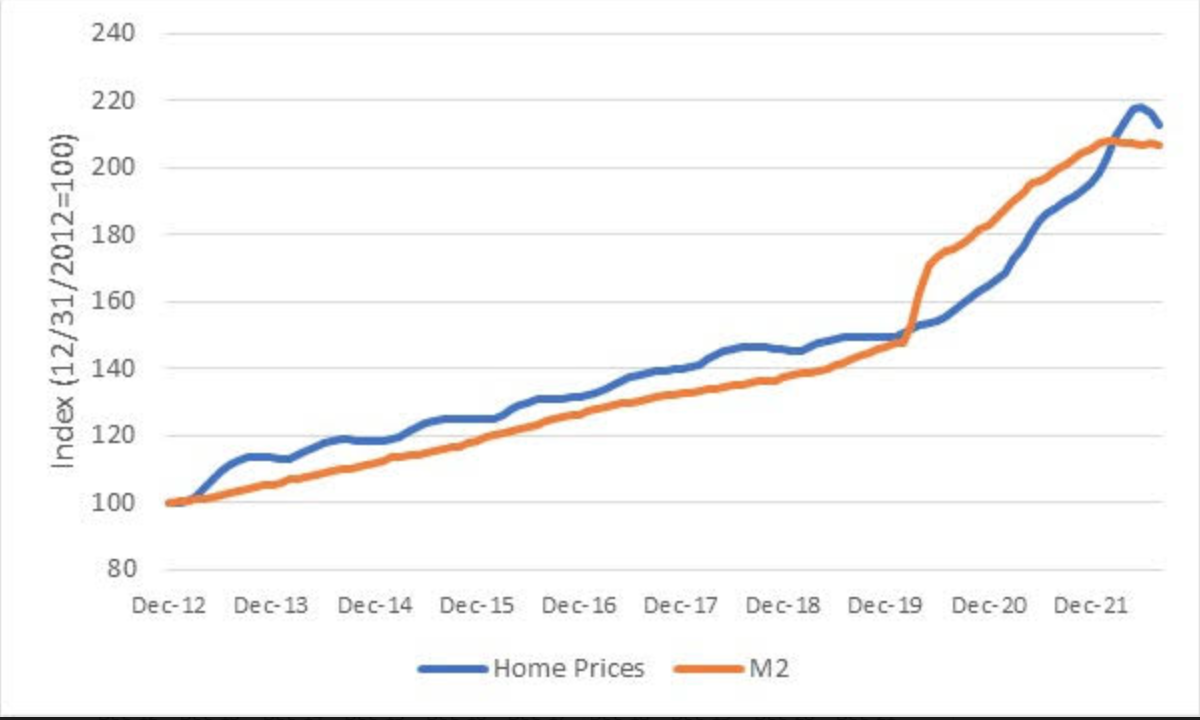

Anteriormente he mostrado el gráfico del crecimiento del precio de la vivienda en este ciclo frente al crecimiento de la oferta monetaria, señalando que no hay nada sorprendente en que el precio de un activo real suba un 40% cuando la cantidad de dinero sube un 40%. Aquí está ese gráfico de nuevo; lo muestro porque quiero abordar una objeción que se ha dirigido a él. El gráfico (fuente: S&P, Reserva Federal) está indexado a diciembre de 2012. El aumento del dinero implica que no sólo los precios de la vivienda, sino el nivel medio de precios en general, acabará convergiendo a un nivel más alto, incluso si la tasa de aumento se ralentiza del 7% a, digamos, el 4%. Por lo tanto, este aumento de los precios de la vivienda no debería ser sorprendente.

Sin embargo, algunos han afirmado que he escogido este periodo y he excluido el periodo anterior de la burbuja, cuando los precios de la vivienda no seguían el ritmo de la oferta monetaria. Aquí está el gráfico análogo de ese período.

No es por poner un punto demasiado fino, pero es exactamente el punto de que en el período 2004-2006, los precios de la vivienda superaron la tasa de crecimiento del dinero en una cantidad sustancial. Esa es la razón por la que el período anterior fue claramente una burbuja en su momento, mientras que este período no es claramente una burbuja. Esto no quiere decir que los precios de la vivienda vayan a seguir el ritmo de la inflación. Si los precios de la vivienda ya se han ajustado en su mayor parte al aumento de la oferta monetaria, cabría esperar que las ganancias adicionales a partir de aquí fueran más limitadas y se quedaran por detrás de la inflación. En otras palabras, los aumentos reales del precio de la vivienda serán probablemente negativos. La estimación de Enduring es que los bienes inmuebles residenciales tienen un rendimiento del -2.14% anual durante una década después de la inflación. Pero en un mundo con una inflación del 4%, que es el mundo en el que vivimos ahora, eso significa que los precios nominales de la vivienda no deberían caer mucho, durante mucho tiempo.

Declaración: Mi empresa y/o los fondos y cuentas que gestionamos tienen posiciones en bonos indexados a la inflación y varios productos de futuros financieros y de materias primas y ETFs, que pueden ser mencionados de vez en cuando en esta columna.