Este artículo fue escrito en exclusiva para Investing.com

La Reserva Federal llevó a cabo una agresiva subida de tasas la semana pasada, subiéndolos a un día en 75 puntos base sólo unas semanas después de que el presidente Powell hubiera declarado públicamente que subir las tasas en 75 puntos base a la vez "no es algo que el Comité esté considerando activamente". Aparentemente, lo estaban considerando de forma pasiva.

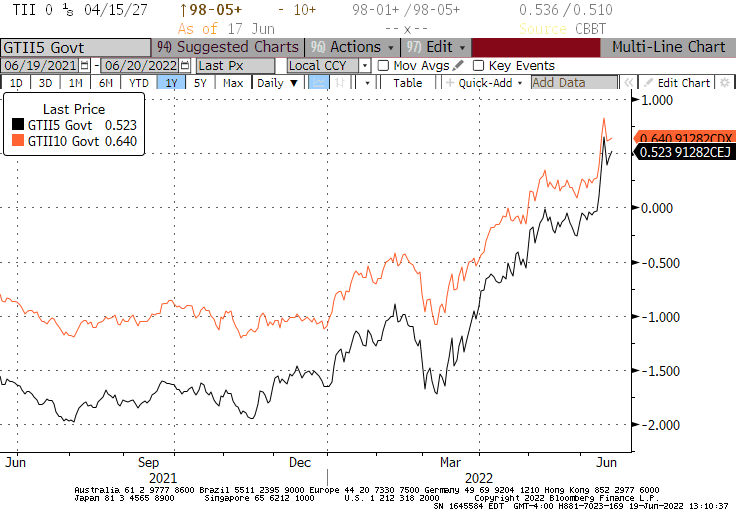

Los rendimientos reales de los TIPS a 5 años subieron 44 puntos porcentuales en la semana y los rendimientos reales a 10 años subieron 28 puntos porcentuales, la mayoría de ellos antes de la reunión de la Fed, ya que de alguna manera se "corrió la voz" de que el FOMC iba a subir la tasa de referencia 75 puntos base.

Desde marzo, los reales a 5 años han subido 220 puntos base y los rendimientos reales a 10 años +170 puntos base (véase el gráfico). Esto ha sido duro para las acciones, y va a seguir siéndolo.

También ha sido duro para los bonos, por supuesto. La clásica cartera 60-40 (60% acciones, 40% bonos) ha perdido un 18% desde enero. Las carteras de "paridad de riesgo" han perdido más que eso: el ETF de paridad de riesgo de Toroso (NYSE:RPAR) ha perdido un -20.6%.

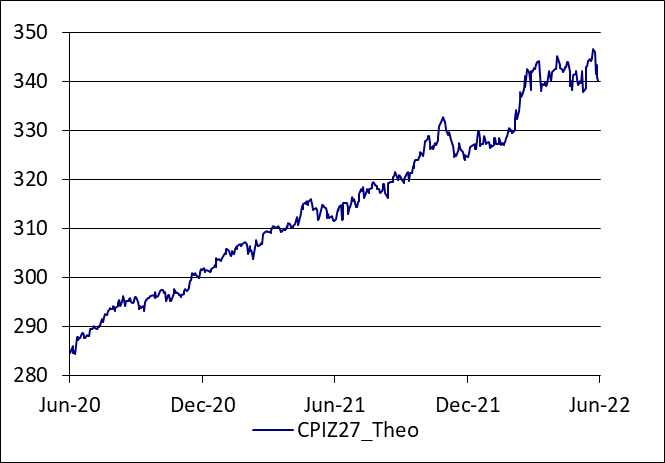

Pero la ayuda está en camino, ¿verdad? Los swaps de inflación a 5 y 10 años cayeron 25 y 20 puntos base, respectivamente, esta semana, y están cerca de los niveles que tenían en febrero antes de la invasión de Ucrania. El cambio semanal es claramente una reacción a la Fed, pero como he señalado antes, gran parte de la caída desde los máximos locales de abril se debe a que las expectativas de nivel de precios de carry-forward no han bajado en absoluto hasta esta semana (véase el gráfico siguiente que muestra el precio teórico de los futuros del IPC de diciembre de 2027 si existieran).

Fuente: Enduring Investments

Aun así, el descenso de las medidas de expectativas de inflación basadas en el mercado esta semana podría, y probablemente lo hace, dar a la Fed cierto consuelo de que están volviendo a adelantarse al "desanclaje de las expectativas de inflación", y están haciendo progresos para evitar que este problema de inflación se les vaya de las manos.

Por desgracia, puede que no tengan razón en esto. Como escribí en una columna la semana pasada, un experimento termina y otro comienza; al subir las tasas de interés e ignorar las reservas, la Reserva Federal sólo está abordando el precio del dinero y no la cantidad de dinero... y nunca antes habíamos desplegado una estrategia así para combatir la inflación.

Personalmente, creo que la cantidad es más importante que el precio, por lo que no creo que sus acciones tengan el efecto amortiguador que se nos dice a todos que esperemos (para estar seguros, la inflación disminuirá en algún momento sólo por efectos de base, pero no deberíamos dejarles dar una vuelta de campana hasta que el IPC interanual vuelva a estar por debajo del 3%... y todavía no estoy empezando a triturar ningún confeti).

Mientras tanto, la Administración se ha pasado la semana arengando a las grandes petroleras por sus extravagantes beneficios. En una carta dirigida a las grandes compañías petroleras, el presidente Biden declaró que "los márgenes de beneficio de las refinerías, muy por encima de lo normal, que se trasladan directamente a las familias estadounidenses, no son aceptables"[1].

Si bien es cierto, este estado de cosas es en gran medida el resultado de sus propias políticas: la enorme demanda inducida por el estímulo ejerce una presión al alza sobre la demanda de gasolina, mientras que la liberación de la Reserva Estratégica de Petróleo ejerce al menos cierta presión a la baja sobre los precios del crudo.

La expansión resultante del diferencial del crack es exactamente lo que se quiere, si se trata de inducir a las compañías petroleras a refinar más. ¿Es esta incongruencia accidental? La carta de Biden amenazaba además con "estar dispuesto a utilizar todas las herramientas a mi disposición, según proceda, para hacer frente a los obstáculos que impiden proporcionar a los estadounidenses un suministro energético asequible y seguro". Esto sigue a un proyecto de ley aprobado por la Cámara de Representantes en mayo que daría al Presidente autoridad para declarar una emergencia y hacer ilegal el aumento de los precios de la gasolina o de los combustibles energéticos para el hogar de manera "excesiva". ¿Es decir: "control de precios"?

Dando un paso atrás...

Por un lado, parece una tontería perder el tiempo hablando de controles de precios. No funcionan en teoría, y tenemos amplia experiencia histórica para saber que tampoco funcionan en la práctica. Los controles de precios fijados por debajo del precio actual provocan escasez, por no hablar de la contracción de los ingresos del gobierno a medida que las transacciones se trasladan al mercado negro (¡quizá sea ésta la salvación de las criptomonedas!). Esto se sabe.

Parece una tontería incluso invitar al debate sobre este tema. Lo único que los controles de precios podrían hacer es bajar (temporalmente) la tasa de inflación medida que se reporta...

Ah, ahora lo veo.

También parece una tontería debatir sobre un "impuesto sobre los beneficios extraordinarios" de las compañías petroleras, a las que la Administración y otros acusan de agravar la actual crisis de inflación por el "aumento de los precios" (como si cualquier compañía tuviera suficiente poder sobre un mercado global de un producto básico como para poder aumentar los precios).

Una vez más, no ha funcionado cuando lo hemos probado antes y la teoría es clara en cuanto a que un impuesto de este tipo debería conducir a una menor producción: una empresa con 1,000 millones de barriles en reservas sin explotar es más probable que asuma el riesgo de extraer esas reservas no renovables si los beneficios son altos, y más probable que deje que las reservas permanezcan en el subsuelo si se les castiga por extraerlas.

Y con un menor rendimiento esperado, la exploración también descenderá. Es probable que una política de este tipo provoque un aumento de los precios, y que los precios sean más altos durante más tiempo, en lugar de reducirlos, mientras se culpa a las compañías petroleras y se provoca la escasez para los conductores de vehículos no eléctricos.

Ahora lo veo.

La semana pasada dije en un programa de televisión que a veces era difícil distinguir entre la incompetencia y la intención malévola. Personalmente, me gusta creer que la gente suele tener buenas intenciones pero una mala ejecución.

El problema ahora es que cada vez es más difícil creer en la colosal incompetencia que se necesitaría para aplicar la Teoría Monetaria Moderna (BMV:MRNA) (TMM), los controles de precios y los impuestos punitivos a los productores. Aunque puedo creer, por ejemplo, que el ex presidente de la Fed Bernanke no viera la burbuja inmobiliaria, ya que realmente no se ganaba nada no viéndola, la tentación de creer (o pretender creer) en la TMM a finales de 2020 era muy fuerte.

Este es el problema, y por qué es importante: a menos que podamos creer en la explicación de la "incompetencia", se aplicarán controles de precios y un impuesto sobre los beneficios extraordinarios. Son políticas económicas horribles. ¿Pero como política? Algunos pueden ver un ganador.

A medio plazo, eso significa más inflación y no menos, ya que ninguna de las dos políticas aborda las causas de la inflación, y de hecho tanto los controles de precios como el castigo a los productores sirven para empeorar los desequilibrios.

Así que nos vemos reducidos a esto: nos vemos obligados a esperar que nuestros políticos sean incompetentes.

Michael Ashton, a veces conocido como "El tipo de la inflación", es el director general de Enduring Investments, LLC. Es un pionero en los mercados de la inflación con una especialidad en la defensa de la riqueza contra los asaltos de la inflación económica, de la que habla en su podcast Cents and Sensibility.

[1] Esto sigue a su declaración de la semana anterior de que Exxon "ganó más dinero que Dios este año". Para ser justos, a juzgar por la creciente marea de asesinatos y suicidios en el país, tal vez Exxon tuvo un mejor año que Dios.