Respiren todos profundamente. Todavía no es el momento de la vuelta de la victoria.

Esta semana, conoceremos el último informe del IPC. A juzgar por las declaraciones del mercado y los precios, esto es lo que todos creen que va a pasar:

- Otro descenso intermensual (intermensual) del IPC general

- Otra cifra de retorno a la normalidad del IPC subyacente

- Una subida más de 75 puntos básicos de la Fed, pero entonces puede que se levante el pie del freno al menos un poco, porque el rumbo de la inflación es claramente a la baja.

Repito, puede que aún no sea el momento de dar la vuelta de la victoria. El informe del IPC del mes pasado indicó una drástica caída de la inflación subyacente muy emocionante para algunas personas. El IPC subyacente se situó en el +0,3% en términos mensuales, mientras que el mercado esperaba un 0,5%. El consenso para este mes es de otro 0,3% en términos generales. Durante todo este mes, y en realidad durante los últimos meses, los precios del mercado para la inflación a corto plazo se han vuelto increíblemente optimistas.

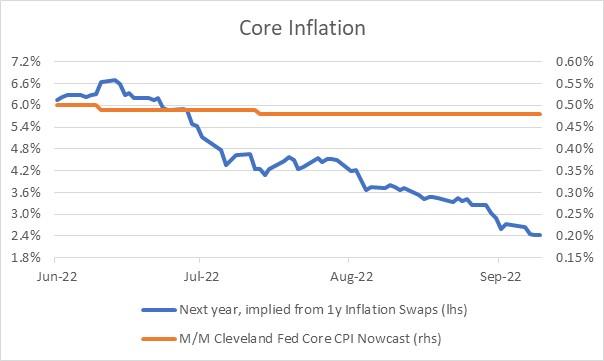

A principios de junio, los swaps de inflación a un año preveían una inflación subyacente del 6,6% para el año actual. Hoy por hoy, los swaps de inflación a un año prevén una inflación subyacente de sólo un 2,4%, como muestra el gráfico. Básicamente, los precios del mercado de inflación nos dicen que la Reserva Federal ya debería haber terminado ya que el PCE subyacente se mantendrá justo en el objetivo durante los próximos 12 meses.

Fuente: Enduring Investments, Cleveland Fed

Pero, ¡mantengan la calma! La línea naranja de ese gráfico es la actual previsión de inflación de la Fed de Cleveland para el IPC subyacente, que se sitúa en el 0,48% para este mes (que se anualizaría a un ritmo del 5,76%).

Ahora bien, no es justo anualizar la previsión de un mes, pero cabe señalar que también se encuentra firmemente por encima de las estimaciones de los economistas. Además, la sorpresa del 0,3% del mes pasado del IPC subyacente se debió en gran medida a factores puntuales. Las categorías rígidas, en las que reside todo el impulso de la inflación, no se han ralentizado mucho. El IPC medio se ha situado en el +0,53% en términos mensuales.

Este mes, el IPC subyacente se ha visto lastrado por algunos factores predecibles. Los precios de los coches usados han descendido un poco, y probablemente serán un pequeño lastre. Pero el mes pasado también se dio un gran descenso en el campo de los muebles, grandes electrodomésticos, ropa de cama y servicios de Internet. Todos ellos fueron acontecimientos puntuales y aislados, y no es probable que se repitan. No estoy diciendo que no pueda haber otro 0,3% —aunque creo que es poco probable—, pero con las categorías grandes y de movimiento lento como los alquileres, que siguen al rojo vivo, creo que es muy poco probable que la inflación de aquí a un año vuelva a estar en el punto de mira. De hecho, no creo ni que se acerque.

Dando un paso atrás...

Supongamos que nos tomamos los precios del mercado al pie de la letra. Imaginemos que el IPC de esta semana muestra un -0,1% en la cifra principal y un +0,3% en la cifra subyacente. Si damos crédito a ambas cosas, entonces la Fed debería estar a punto de acabar con las subidas y prepararse para una pausa durante al menos unas cuantas reuniones y probablemente hasta bien entrado el año 2023. Después de todo, los precios del mercado dicen que las expectativas están totalmente contenidas, que las cifras actuales están en retroceso y que hay suficientes riesgos secundarios asociados a la continuación de las subidas agresivas de tipos como para que sea prudente hacer una pausa. Siempre que confiemos en cómo fija los precios el mercado.

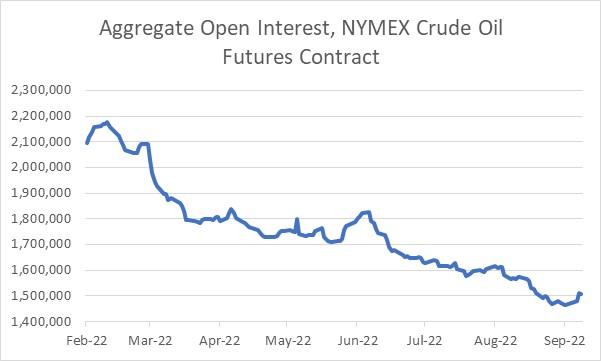

La fijación de precios del mercado, sin embargo, es donde se despeja el riesgo. No estoy seguro de por qué el riesgo se despeja donde lo hace ahora, pero parte podría no tener nada que ver con las expectativas de precios. Por ejemplo, sospecho que el problema que está teniendo el sector energético con la financiación de las coberturas podría ser una de las razones del drástico descenso del interés abierto en los futuros de la energía (véase el gráfico) y que probablemente sea también parte de la causa del descenso de los precios de la energía en el mercado de futuros.

Fuente: Bloomberg

Los hechos subyacentes siguen siendo los mismos: el nivel de precios todavía tiene que alcanzar el crecimiento previo de la oferta monetaria, y está lejos de hacerlo. Los inversores en renta fija y renta variable no parecen estar preparados todavía para la vuelta de la victoria como parecen sugerir los niveles de compensación en los mercados de inflación, pero si se diera un fuerte repunte a raíz del informe del IPC, creo que probablemente sería mejor utilizarlo como una oportunidad para recortar aún más el riesgo.

Descargo de responsabilidad: Mi empresa y/o los fondos y cuentas que gestionamos mantienen posiciones en bonos indexados a la inflación y en varios productos de futuros financieros y de materias primas y ETF, que puede que se mencionen de vez en cuando en esta columna.