Las acciones estadounidenses han sido el valor alcista que ha liderado el rendimiento de las principales clases de activos durante gran parte del año, según un conjunto de ETFs representativos hasta el cierre del viernes (6 de octubre). Pero aplicar una fuerte dosis de optimismo a la renta variable estadounidense puede resultar cada vez más difícil a medida que resuenen diversos factores de riesgo en el cuarto trimestre.

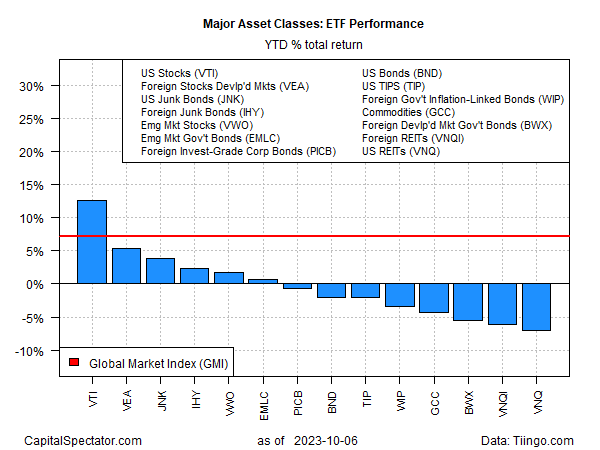

Por el momento, la diferencia en lo que va de año a favor de la renta variable estadounidense sigue siendo notable. El Vanguard Total Stock Market Index Fund ETF (NYSE:VTI) ha subido casi un 13% en lo que va de 2023. Se trata de una ganancia sólida en términos absolutos, y parece incluso mejor si se compara con el resto de los mercados mundiales.

El siguiente mejor rendimiento en lo que va de año es el de las acciones extranjeras de mercados desarrollados (VEA), con un avance comparativamente modesto del 5.4%. En el extremo inferior de la tabla de rendimientos de este año: pérdidas superiores al 5% para las acciones inmobiliarias extranjeras y estadounidenses (VNQI y VNQ, respectivamente).

Un motor clave de las acciones estadounidenses es la racha estelar de las acciones tecnológicas, que dominan los fondos ponderados por capitalización bursátil como VTI. De hecho, el fondo Technology Select Sector SPDR® Fund (NYSE:XLK) ha subido un 36% en lo que va de año, lo que ha contribuido a sobrealimentar los fondos de renta variable amplios que mantienen las acciones en términos de valores de mercado.

El ataque de los terroristas a Israel durante el fin de semana está animando el debate sobre la vulnerabilidad de los activos de riesgo, las acciones estadounidenses en particular, tras un fuerte repunte este año, aunque un repunte que últimamente ha ido dando tumbos. El aumento del riesgo geopolítico sigue a la preocupación de que el aumento de los rendimientos de los bonos suponga una amenaza para la alta renta variable estadounidense.

"El riesgo geopolítico no suele persistir mucho tiempo en los mercados, pero los acontecimientos de este fin de semana podrían tener muchas repercusiones de segundo orden en las próximas semanas, meses y años", aconseja Jim Reid, estratega de Deutsche Bank (ETR:DBKGn).

El futuro es tan incierto como siempre, pero el pasado es claro como el cristal, lo que plantea la cuestión de si las acciones estadounidenses siguen mereciendo la fuerte prima de rendimiento de este año sobre el resto del campo. En la medida en que los inversionistas piensan que sí, gran parte de la respuesta se basa en suponer que las acciones tecnológicas estadounidenses seguirán obteniendo mejores resultados y proporcionando un lastre que no está disponible en otras partes del mundo.

Apostar en contra de las acciones estadounidenses ha sido una propuesta perdedora durante varios años, por lo que existe una reticencia a asumir que la tendencia está a punto de cambiar. Pero eso nos lleva a la cuestión del reequilibrio de una cartera multiactivos. Para los que siguen considerando que estas estrategias son prácticas a largo plazo, la cuestión es si es oportuno reequilibrarlas cuando se produce una diferencia de rendimiento tan marcada.

Obsérvese que las acciones de EE.UU. no sólo van en cabeza por un amplio margen este año, sino también en los 10 años anteriores.

Esto deja a los inversionistas con algunas preguntas difíciles a medida que se acerca el final del año, entre ellas: ¿Sigue siendo importante el reequilibrio? Si la respuesta es "sí", que es la opinión de su redactor, entonces el tema principal a debatir es: Si no es ahora, ¿cuándo?

No hay respuestas fáciles, pero el reequilibrio sigue pareciendo relativamente atractivo desde una perspectiva a más largo plazo cuando existe una gran disparidad de rentabilidad y riesgo. Es probable que esas condiciones se den cada vez más a medida que avance el cuarto trimestre.