- Explicaremos de manera sencilla lo que ha sucedido en los mercados, porque es un tema delicado.

- Sabremos por qué no deberíamos de preocuparnos en exceso por las fuertes caídas vividas hace unos días.

- Conoceremos algunos movimientos muy interesantes de los insiders (compras y ventas de acciones).

- Cathie Wood compró la pasada semana una serie de acciones, veremos cuáles son.

- ¿Cómo invertir con éxito? Averígualo con InvestingPro: Haz clic aquí y revisa las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

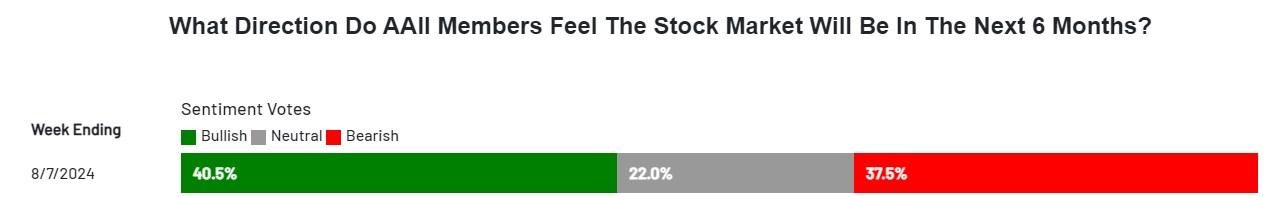

Sentimiento de los inversores (AAII)

Fuente: AAII

La AAII revela que los inversores son los más pesimistas de los últimos nueve meses. Esto se produce después de que el S&P 500 tuviera el pasado lunes su peor día en dos años.

El porcentaje de los pesimistas aumentó al 37,5%. Históricamente, eso está por encima del promedio del 31%, pero aún por debajo del pesimismo de noviembre, que alcanzó un máximo del 50,3%.

Por otro lado, los optimistas cayeron del 44,9% al 40,5%.

Entendiendo lo que ha pasado

Tras una serie de datos macro, el mercado temió que la Fed podría haber esperado demasiado tiempo para comenzar a reducir los tipos de interés, lo que aumentó los riesgos de una recesión en la principal economía del mundo.

Pero las señales de riesgo no se limitaron exclusivamente a Estados Unidos, ya que las encuestas empresariales de la eurozona mostraron que la región se ha visto afectado por tensiones geopolíticas, un crecimiento global más débil y una frágil confianza de los consumidores. Además, la actividad en el sector manufacturero de China también se desaceleró en los tres meses hasta julio.

Y es que cuando hay elevada inflación, los bancos centrales tienen que elegir si darle prioridad a la inflación o a la economía, ambas cosas es muy difícil de poder “salvar” a la vez. La Fed se decantó, correctamente, por priorizar el control y la rebaja de la inflación mediante subidas de tipos de interés. El problema es que llega un momento que es sumamente delicado: saber cuándo hay que empezar a bajar los tipos sin que la inflación se vuelva a fortalecer y para evitar dañar la economía.

La Fed fue posponiendo el momento de las rebajas y ahora surge el temor de si habrá esperado demasiado tiempo y la economía se haya visto lastrada.

Es por ello que surgieron voces que hablaban de que la Fed podría convocar una reunión de emergencia y bajar los tipos, pero es una posibilidad que a día de hoy se antoja remota, de hecho, en los últimos 30 años solo ha habido 9 reuniones de emergencia y todas ellas bajo circunstancias más graves que la actual. La decisión de esperar a septiembre parece lo más razonable puesto que recortar los tipos entre reunión y reunión podría provocar una sensación de pánico en los mercados.

La realidad es que una cosa es desaceleración económica y otra bien diferente recesión. Los temores a una recesión en Estados Unidos pueden ser, a día de hoy, algo exagerados.

Por qué no deberías de asustarte con las caídas del mercado

Los fundamentos económicos de Estados Unidos siguen sobre una base sólida a pesar del lastre de la política monetaria restrictiva, que pronto se reducirá.

Ojo al tema del indicador del miedo, el VIX que no es real lo que hizo el lunes con un aumento sin precedentes por encima de 65, un nivel poco común que normalmente indica pánico absoluto. Ese aumento inusual ha suscitado algunas dudas sobre si el índice estaba realmente exagerando. Para una mejor lectura del sentimiento del mercado, a nivel profesional es mejor mirar los futuros que están vinculados al VIX, contratos que reflejan flujos de dinero reales. Y el lunes, los futuros del VIX mostraron aumentos mucho menores. Fíjate que la subida de 42 puntos del VIX en menos de cinco horas el lunes lo llevó a 65,73, pero los futuros de agosto vinculados al índice VIX subieron muchísimo menos en el mismo lapso de tiempo.

Te dejo 3 razones para ser optimista:

* Mientras los inversores novatos se retiraban, los hedge funds están comprando acciones de Estados Unidos al ritmo más rápido desde marzo.

* Si la historia sirve de guía, el retroceso significa una oportunidad de compra, fíjate que desde 1980, el índice S&P 500 ha generado una rentabilidad media del 6% en los tres meses posteriores a una caída del - 5% desde un máximo reciente.

* Un drawdown es la máxima caída de un mercado desde su último pico o máximo. En 2024, el máximo drawdown que lleva el S&P 500 es de un -8,5%. Si cogemos los últimos 96 años resulta que ha habido 68 de ellos con un drawdown superior al -8,5%. De manera que el 70,8% de los años sufren un drawdown mayor del actual.

Sí, es cierto que los mayores drawdown se produjeron hace muchísimos años y eran otras circunstancias:

-

1931: -57,5%

-

1932: -51%

-

1937: -45,5%

-

1930: -44,3%

-

1929: -44,6

Pero es que podemos irnos más cerca en el tiempo y ver otros años intensos:

-

2000: -17,2%

-

2001: -29,7%

-

2002: -33,8%

-

2008: -48,8%

-

2003: -14,1%

-

2009: -27,6%

-

2010: -16%

-

2011: -19,4%

-

2015: -12,4%

-

2018: -19,8%

-

2020: -33,9%

-

2022: -25,4%

-

2023: -10,3%

Es decir, que si cogemos los últimos años, desde el 2000 hasta el 2023, tenemos que en 24 años ha habido 16 con un drawdown mayor que el que llevamos en 2024. De manera que no está sucediendo nada especial con las caídas que vivimos la pasada semana.

De momento, habrá que ir viendo los datos de empleo de esta semana para ver si el tema macro sigue complicándose o no.

Por cierto, las acciones japonesas están siendo las más afectadas debido a la rápida subida del yen después de que el Banco de Japón elevara los tipos de interés al nivel más alto desde la crisis financiera mundial a finales de 2008.

Movimientos de los insiders

Un insider es aquella persona con información confidencial por razón de su cargo o posición.

Está obligada a informar puntualmente de sus compras y ventas a la SEC presentando un formulario donde se detalla su operación bursátil y posteriormente dicho formulario está al acceso de cualquier interesado que quiera verlo.

-

La asesora de Apple (NASDAQ:AAPL) acaba de vender 100.000 acciones por un valor total de 20,6 millones de dólares.

-

El director ejecutivo de Intel (NASDAQ:INTC) acaba de comprar 12.500 acciones por una inversión total de 99.500 dólares.

-

El director financiero de General Motors (NYSE:GM) invirtió más de un millón de dólares de en comprar la caída de las acciones de la empresa. Concretamente, el 26 de julio, compró 25000 acciones a un precio promedio de 44,11 dólares. Cabe destacar que, además de ser la primera compra de acciones de GM por parte de Jacobson en más de un año, también es la primera compra realizada por un miembro de GM en 2024.

-

Los insiders se deshicieron de miles de millones de dólares en los últimos cinco meses en acciones de la compañía Dell a precios significativamente más altos que los actuales.

-

El presidente y director ejecutivo Larry Fink acaba de vender acciones de BlackRock (NYSE:BLK) por valor de 24,8 millones de dólares.

Cathie Wood compró estas acciones la pasada semana

El ETF ARK Innovation de Cathie Wood (ARKK) compró acciones de:

Las compras se produjeron a principios de la pasada semana, cuando los mercados mundiales se convulsionaron después de que unos datos de empleo estadounidenses más débiles de lo esperado avivaran los temores de que la economía pudiera estar al borde de una recesión.