La actual especulación del mercado en torno a la inteligencia artificial (IA) ha captado la atención de todo el mundo. No se puede encender un televisor o coger un periódico sin que se mencione la "inteligencia artificial". El "FOMO" (Miedo a perderse algo) en los valores asociados al desarrollo y la implantación de la inteligencia artificial es evidente.

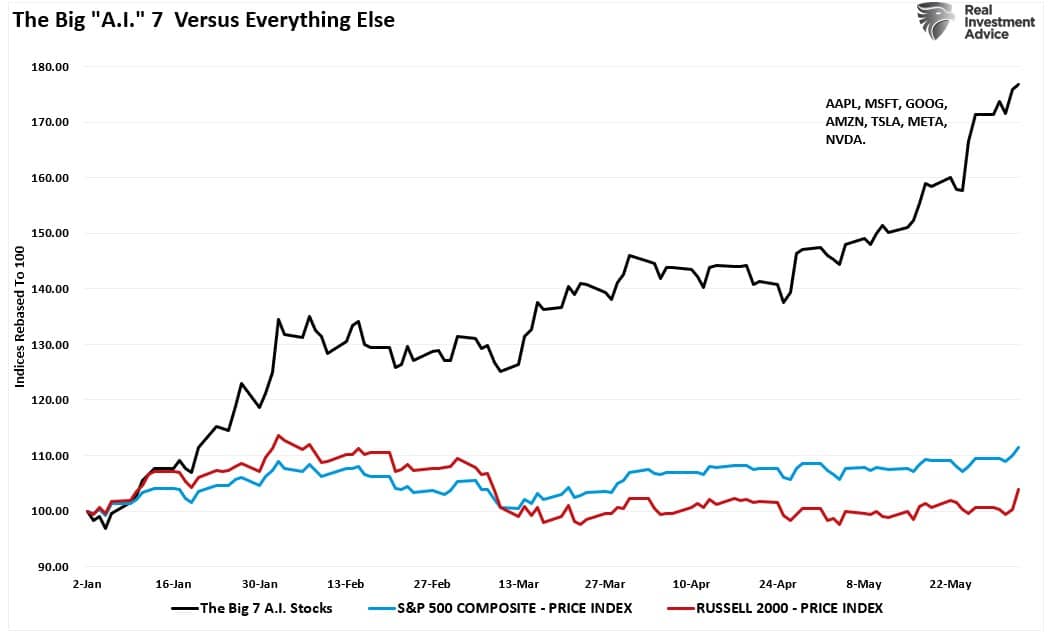

El siguiente gráfico muestra el diferencial de rendimiento entre la cesta de los 7 grandes valores asociados a la inteligencia artificial frente a los índices S&P 500 y el Russell 2000 de pequeña y mediana capitalización.

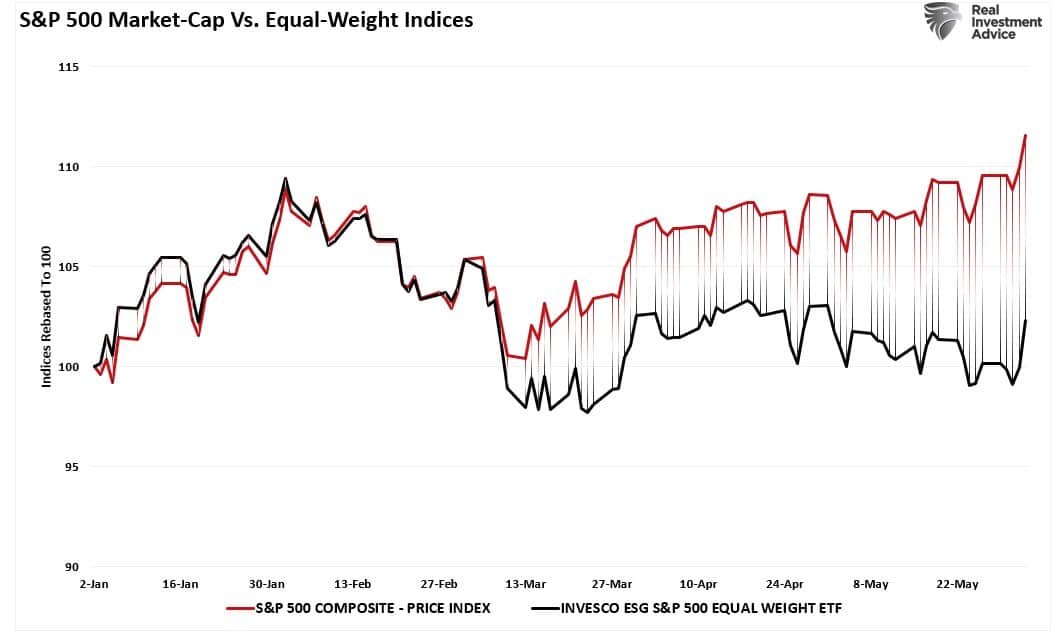

Dado que los "7 grandes" son una gran parte del S&P 500, la totalidad del rendimiento del índice general en lo que va de año procede únicamente de esos siete valores. Como señala recientemente Doug Kass:

"En un contexto más amplio, más del 100% de todas las ganancias del índice S&P de este año han sido impulsadas por siete valores. Tres de esos siete valores representan el 68% de todas las ganancias anuales del S&P". En lo que va de año, el índice S&P no ponderado ha subido un +9,1%, gracias a una subida del +30% del sector tecnológico, mientras que el índice Russell ha bajado un -1,0% y el índice S&P 500, ponderado por igual, ha bajado un -1,1%".

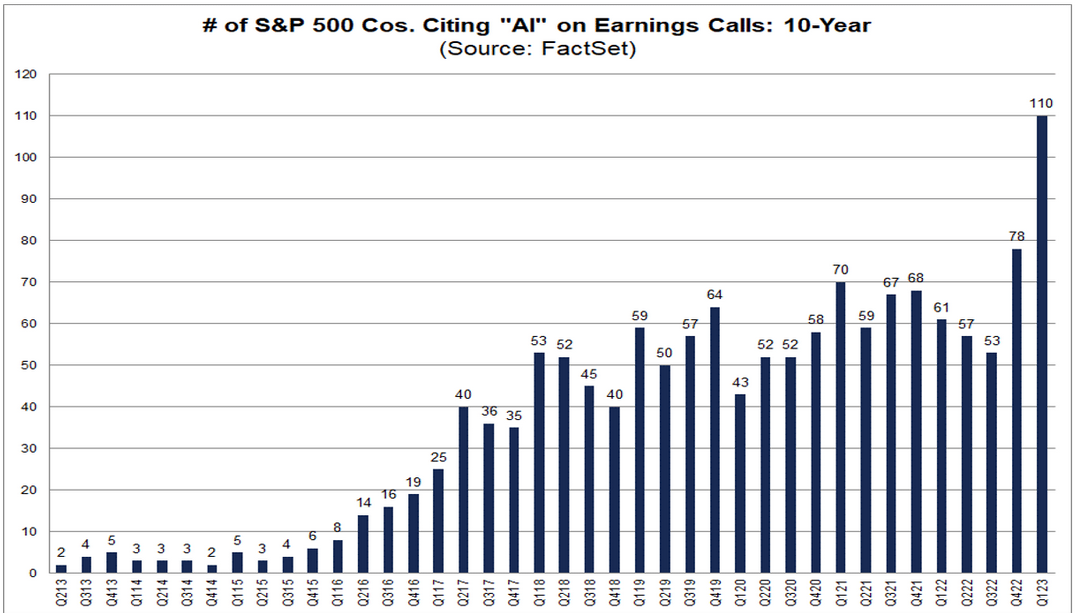

Por supuesto, las empresas no son ajenas a la afluencia de inversores hacia sus acciones corporativas y también se están subiendo al carro para dar bombo a la especulación mencionando la "inteligencia artificial " en los informes de resultados y comunicados de prensa. Como se muestra a continuación, el número de menciones a la inteligencia artificial se ha disparado en los últimos meses.

"De estas empresas, 110 citaron el término "IA" durante su presentación de resultados del primer trimestre. Esta cifra es muy superior a la media de los últimos 5 años (57) y a la media de los últimos 10 años (34).

De hecho, éste es el mayor número de empresas del S&P 500 que citan el término "IA" en sus presentaciones de resultados desde al menos 2010 (utilizando los componentes actuales del índice). El récord anterior estaba en 78, en el trimestre anterior (cuarto trimestre de 2022).

A nivel sectorial, los sectores de Tecnología de la Información (38), Industrial (17) y de Servicios de Comunicación (15) presentan el mayor número de empresas del S&P 500 que citan la "IA" en las presentaciones de resultados del 1T, mientras que los sectores de Servicios de Comunicación (75%) y Tecnología de la Información (66%) presentan los mayores porcentajes de empresas que citan "IA" en las presentaciones de resultados del 1T." - FactSet (NYSE:FDS)

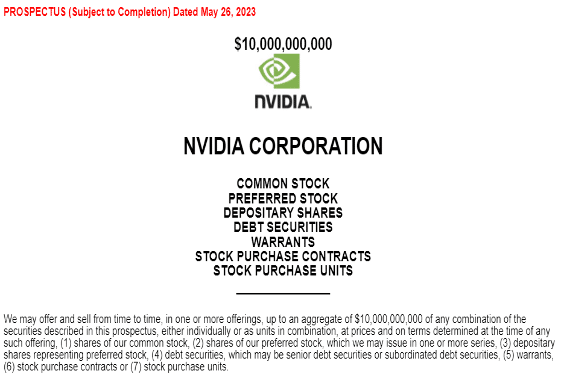

Por supuesto, las empresas también están dispuestas a ganar todo el dinero posible de esta especulación.

"Fíjate en lo que hacen, no en lo que dicen. Si NVDA supiera con certeza que esto iba a seguir pasando durante un tiempo, probablemente no estarían vendiendo todas estas acciones ahora mismo. Ni siquiera necesitan el dinero. Ésta es una empresa rica en efectivo. Pero que lo estén haciendo demuestra inteligencia. ¿Por qué no hacer caja cuando las cosas van bien?". - Doug Kass

El regreso del efecto Punto.com

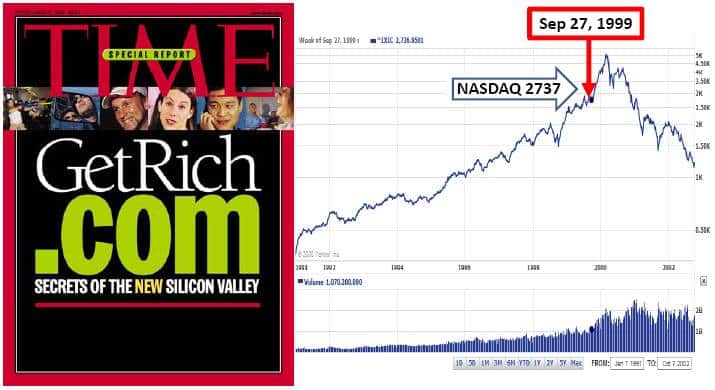

Todo esto es interesante porque en 1999 vimos algo parecido, cuando las empresas se apresuraron a lanzarse al "boom de Internet " que cambiaría el mundo.

La diferencia con respecto a hoy era que las empresas avanzaban independientemente de sus ingresos, resultados o valoraciones reales. Sólo importaba si estaban a la vanguardia de la revolución de Internet.

Hoy en día, las empresas que lideran la carrera de la inteligencia artificial tienen ingresos y ganancias reales. Sin embargo, estoy seguro de que habrá una explosión de nuevas empresas que saldrán al mercado para subirse al carro de la "inteligencia artificial ", lo que en última instancia diluirá esos beneficios e ingresos.

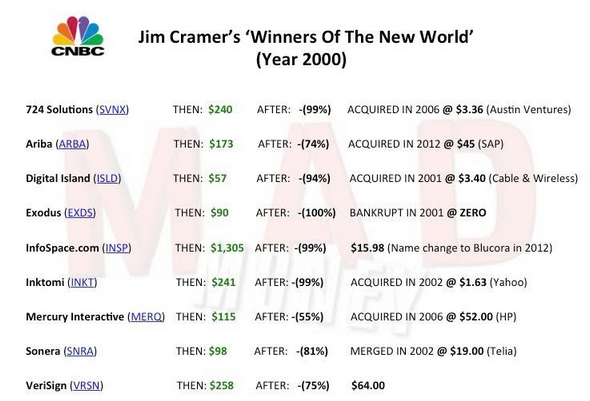

Lo que no cambia es que los analistas, y los inversores, vuelven a creer que "los árboles pueden crecer hasta el cielo". La locura de Internet en 1999 absorbió a minoristas y profesionales por igual. Entonces, Jim Cramer publicó su famosa lista de "ganadores" de la década en marzo de 2000.

No es de extrañar, ya que las posibilidades de cómo Internet cambiaría nuestras vidas el lugar de trabajo y el futuro eran infinitas. Si bien es cierto que Internet cambió nuestro mundo, la realidad de las valoraciones y el crecimiento de los beneficios acabaron chocando con la fantasía.

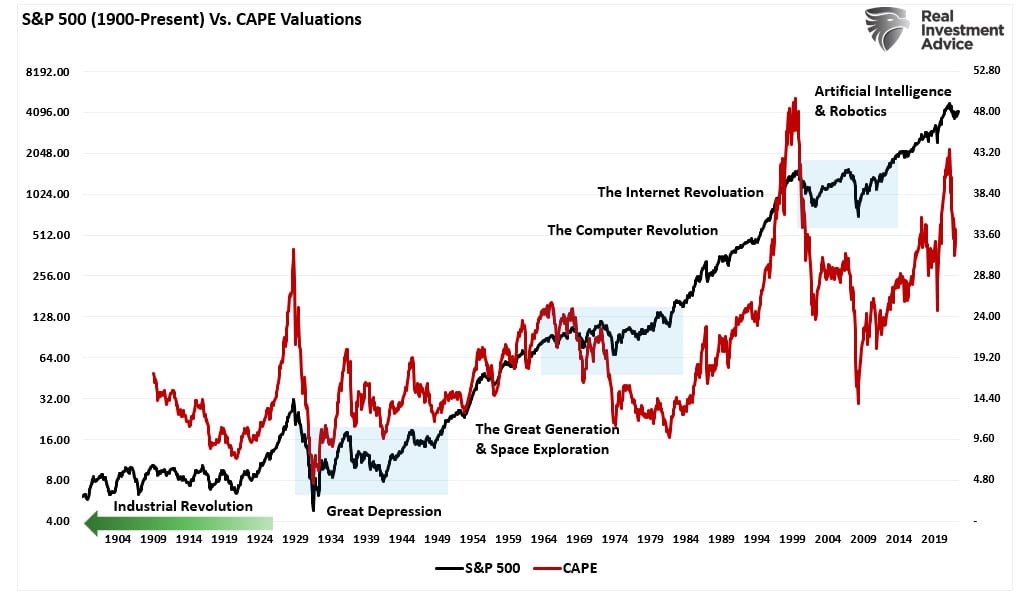

Como hemos demostrado anteriormente, las "revoluciones" no son nuevas y pueden durar bastante tiempo, pero en última instancia, las valoraciones siempre resultan problemáticas cuando el crecimiento de los beneficios no cumple las elevadas expectativas.

A lo largo de la historia, las valoraciones bajas han precedido a los mejores periodos de rentabilidad de las inversiones. Esto se debe a que las bajas valoraciones permitieron múltiples expansiones, ya que los inversores podían "pagar " por el crecimiento esperado de los beneficios.

Por ejemplo, en 1994, los inversores podían comprar acciones de Microsoft (NASDAQ:MSFT) a una relación precio-ventas de aproximadamente tres. Con el auge de Internet y la necesidad de más ordenadores para conectarse a la red, las ventas de Microsoft se aceleraron.

Hoy, las acciones de Microsoft cotizan a más de 11 veces la relación precio-ventas. Las expectativas apuntan a que la IA impulsará otro auge masivo de los ingresos.

Sin embargo, ahí radica el problema de las valoraciones. Hay poco margen de error para Nvidia (NASDAQ:NVDA) o Microsoft, con relaciones precio-ventas de 38x y 12x, respectivamente.

Retos inminentes

Aunque la actual especulación podría durar mucho más de lo que dictarían la lógica o las valoraciones, la realidad acabará imponiéndose. Por ahora, la especulación se sustenta en los sueños de un nuevo mundo de inteligencia artificial con infinitas posibilidades.

La creencia es que TODAS las empresas acabarán comprando productos de la talla de Nvidia y Microsoft, lo que proporcionará un aumento masivo de los beneficios. Sin embargo, esta tesis se enfrenta a algunos retos importantes.

"Las barreras de entrada son enormes en términos de propiedad intelectual, capital y relaciones industriales establecidas. La inversión que las empresas tendrán que hacer para tener éxito en el ámbito de la IA es enorme, y sólo un puñado de empresas puede permitirse esa inversión.

Creo que es razonablemente similar a la nube, donde Google (NASDAQ:GOOGL), Microsoft y Amazon (NASDAQ:AMZN) se han convertido en los actores dominantes porque tienen el capital en lo que también es un juego intensivo en capital. Una idea similar para NVDA et al. aquí para la IA". - Jim Covello vía Goldman Sachs (NYSE:GS).

Como en el caso de los servicios de datos en la nube, hay dos obstáculos para el eventual crecimiento de los beneficios y los ingresos. El primero, como se ha señalado, es que sólo un puñado de empresas dispone del capital necesario para competir con éxito en ese negocio. El segundo, y más crucial, es que a medida que los servicios en la nube se generalizan, los márgenes de beneficio disminuyen al aumentar la competencia.

Aunque Nvidia ha declarado recientemente que cree que sus ingresos aumentarán un 50%, lo que ha provocado una subida masiva del precio de sus acciones, la empresa será incapaz de mantener ese ritmo de crecimiento durante mucho tiempo. El problema para muchas empresas que actualmente apuestan por la inteligencia artificial como parte de su modelo de negocio es que el coste acabará siendo la barrera de entrada. Como señalaba recientemente mi colega Doug Kass:

"¿Pagas algo por ChatGPT? Pero Microsoft y Google están gastando enormes cantidades de dinero en producir ChatGPT (y Bard). Estos productos NVDA H100 se venden a 270.000 dólares cada uno. No es broma, nunca he visto nada igual. Éste es otro impedimento para el crecimiento, ya que sólo unas pocas empresas pueden gastar a escala en estas cosas. Sólo la placa base de 8 GPU cuesta 195.000 dólares. Obtienen unos 190.000 dólares de beneficio bruto por cada H100 vendida".

Como ya señalé anteriormente en relación con Nvidia, su capacidad para vender suficientes GPU que justifiquen las valoraciones actuales va a ser todo un reto. Y lo que es más importante, una vez que las pocas empresas que pueden permitirse estos productos los hayan adquirido, el ritmo de ventas se ralentizará considerablemente. Esto hace que las valoraciones actuales de Nvidia sean difíciles de justificar.

Pero esto es sólo mi opinión.

La opinión de un experto

Si quiere una opinión experta sobre la especulación en torno a la inteligencia artificial, le sugiero que no hay mejor que la de Roger McNamee, una leyenda de la inversión en Silicon Valley, que en una reciente entrevista para la CNBC dijo:

Lo que hoy llaman inteligencia artificial, en particular la inteligencia artificial generativa, no son más que generadores de mentiras sin contenido verificado y con resultados totalmente poco fiables. La noción de que los aplicaremos a cosas como las búsquedas dará lugar a un resultado pésimo tras otro.

Los chicos de OpenAI [la empresa detrás de ChatGPT] están intentando crear la ilusión de que sus acciones son inevitables. Sin embargo, no hay otra forma de monetizar esto que no sea el capitalismo de la vigilancia —[monetizar los datos de los usuarios]— y sabemos por las redes sociales cuánto daño hace eso.

Lo que estamos viendo es una batalla entre los chicos de OpenAI que intentan crear esta sensación de inevitabilidad y el mercado que dice: "Espera, los tipos de interés están ahora en el 5%, cuesta 500 millones de dólares en piezas [el coste de los chips de inteligencia artificial de Nvidia] llevar a cabo cada sesión formativa. Eso es demasiado en un entorno de tipos de interés del 5% cuando se tiene un negocio sin un modelo de negocio obvio".

[Para usar chatbots] Hay que llevar a cabo una verificación de hechos en un motor de búsqueda que frustra el propósito de un motor de búsqueda. Eso no es progreso.

Aunque la inteligencia artificial tiene un enorme potencial, el truco está en cambiar los incentivos. Los ejecutivos que dirigen estos proyectos están incentivados para proteger a quienes los utilizan y garantizar que el contenido genere resultados precisos. Hasta que esas cosas no impulsen el sector, los productos serán un asco".

Su conclusión, sin embargo, es lo mejor...

"Hay empresas y periodistas que se lo han creído a pies juntillas. Antes de que los inversores se lo crean, deberíamos preguntarnos: ¿Cómo vais a cobrar? ¿Cómo vais a obtener un rendimiento de algo que cuesta medio millón de dólares en la práctica cada vez que se hace una sesión formativa... en un entorno del 5%?"

Ahí está el problema.

No hay nada malo en especular con estos nombres mientras la especulación sea desenfrenada. Sin embargo, recuerde que con el tiempo se impondrá la realidad. Así que, desde el punto de vista de un inversor, no vaya a volverse demasiado codicioso y a olvidarse de vender.