El sector de la energía se mantuvo al rojo vivo gran parte del año pasado, pero sigue habiendo bolsillos maltrechos en este rincón, al menos en términos relativos. En particular, las acciones de equipos de petróleo y gas siguen en números rojos en términos absolutos y relativos, según las clasificaciones relativas de un conjunto de 145 ETF que cubren la línea de flotación de las principales clases de activos.

El ETF SPDR® S&P Oil & Gas Equipment & Services (NYSE:XES) ciertamente ha repuntado con fuerza desde su desplome en la pandemia de 2020. Pero en una base de cinco años, el ETF sigue siendo uno de los fondos más afectados, desplomándose más de un 13% sobre la base del retorno total anualizado. Esto contrasta con la sólida ganancia a cinco años de los valores energéticos en general: el fondo Energy Select Sector SPDR (NYSE:XLE) ha subido un 8,1% anual desde 2018.

¿Por qué el enfoque en el rendimiento a cinco años? Es un indicador útil para estimar la fortaleza o debilitamiento relativo del factor de valor sobre una base prospectiva. La idea se describe en un documento de Cliff Asness, de AQR Capital Management, y dos coautores: "Valor e impulso por todas partes", publicado en un número de 2013 de la revista The Journal of Finance. Existen numerosas métricas de valor, por lo que nadie debe confundir la referencia de rentabilidad a cinco años con una medida definitiva de los activos a precio de ganga. Pero como punto de partida en el proceso de identificar dónde han tropezado las expectativas de la población (o al menos dónde se quedaron atrás en términos relativos), una medición a 5 años tiene cierto atractivo.

Una de las ventajas de utilizar una medida de rentabilidad a cinco años es que puede aplicarse a un amplio conjunto de activos, con lo que se igualan las condiciones para evaluar este factor de riesgo. Otra ventaja: la metodología es sencilla e intuitiva, lo que elimina casi por completo el riesgo de estimación, que puede complicar los indicadores de valor basados en la contabilidad, como las medidas precio/valor contable y precio/beneficios. En resumen, la rentabilidad a cinco años es una herramienta útil como primera aproximación para identificar ETF que parecen pasar desapercibidos entre la multitud, lo que puede indicar una rentabilidad esperada relativamente elevada a través de la propuesta de valor para invertir.

Como siempre, no hay garantías de que la denominada prima de valor, sea cual sea su definición, vaya a generar un rendimiento superior en un futuro próximo, si es que alguna vez lo hace. El uso de estimaciones de valor es una herramienta de previsión, por lo que aplican todas las advertencias habituales. Sin duda, la historia reciente deja mucho margen para la cautela en este sentido, compensada a veces con periodos de estímulo. La buena noticia es que probar suerte sigue siendo una propuesta sin riesgo.

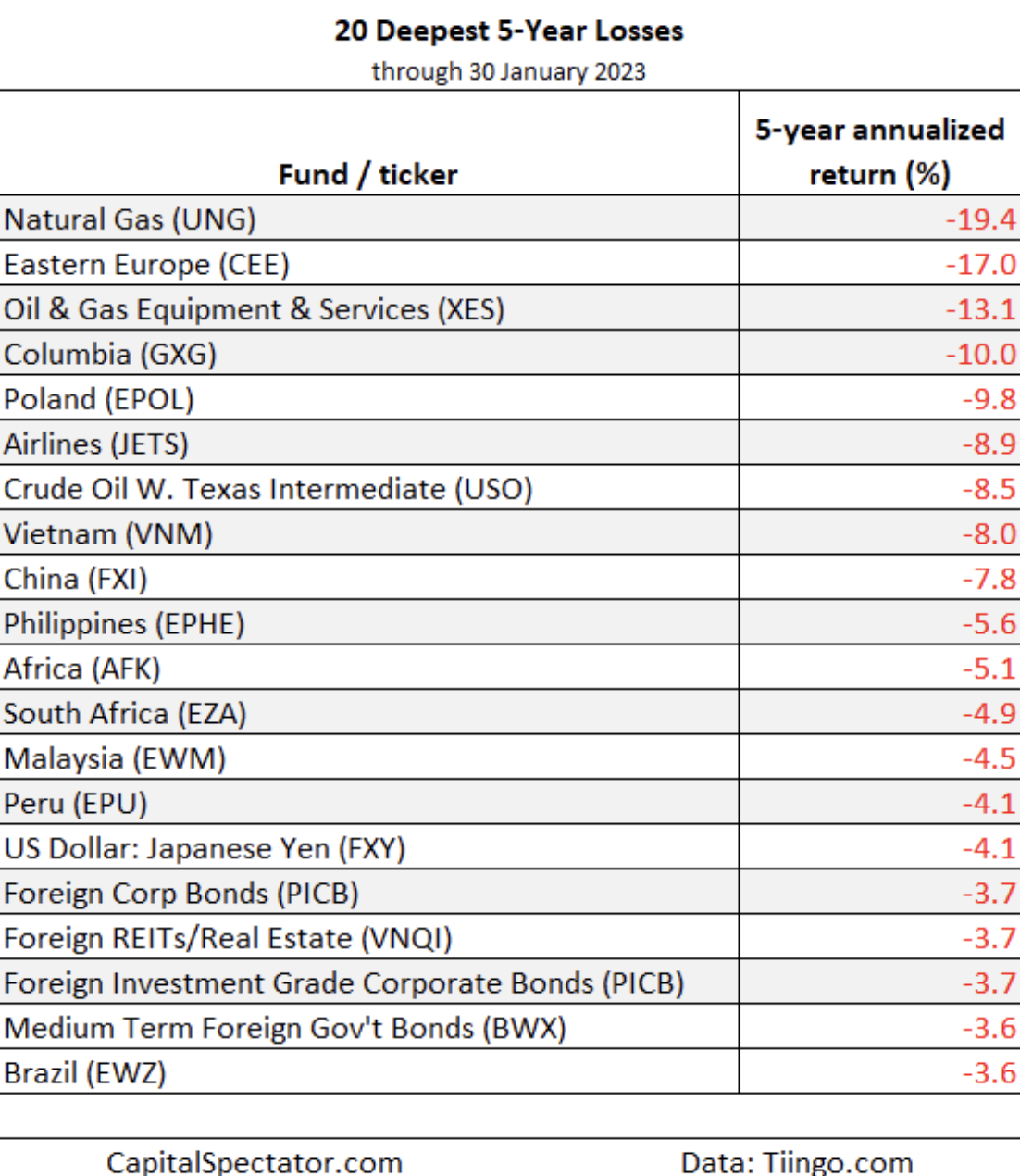

La clasificación que figura a continuación incluye 145 productos cotizados que abarcan toda la gama de acciones, bonos, bienes inmuebles, materias primas y divisas estadounidenses y extranjeras. Puede consultar la lista completa aquí, ordenada en orden ascendente por rentabilidad anualizada a cinco años —1.260 jornadas de negociación— hasta el cierre de ayer (30 de enero de 2023).

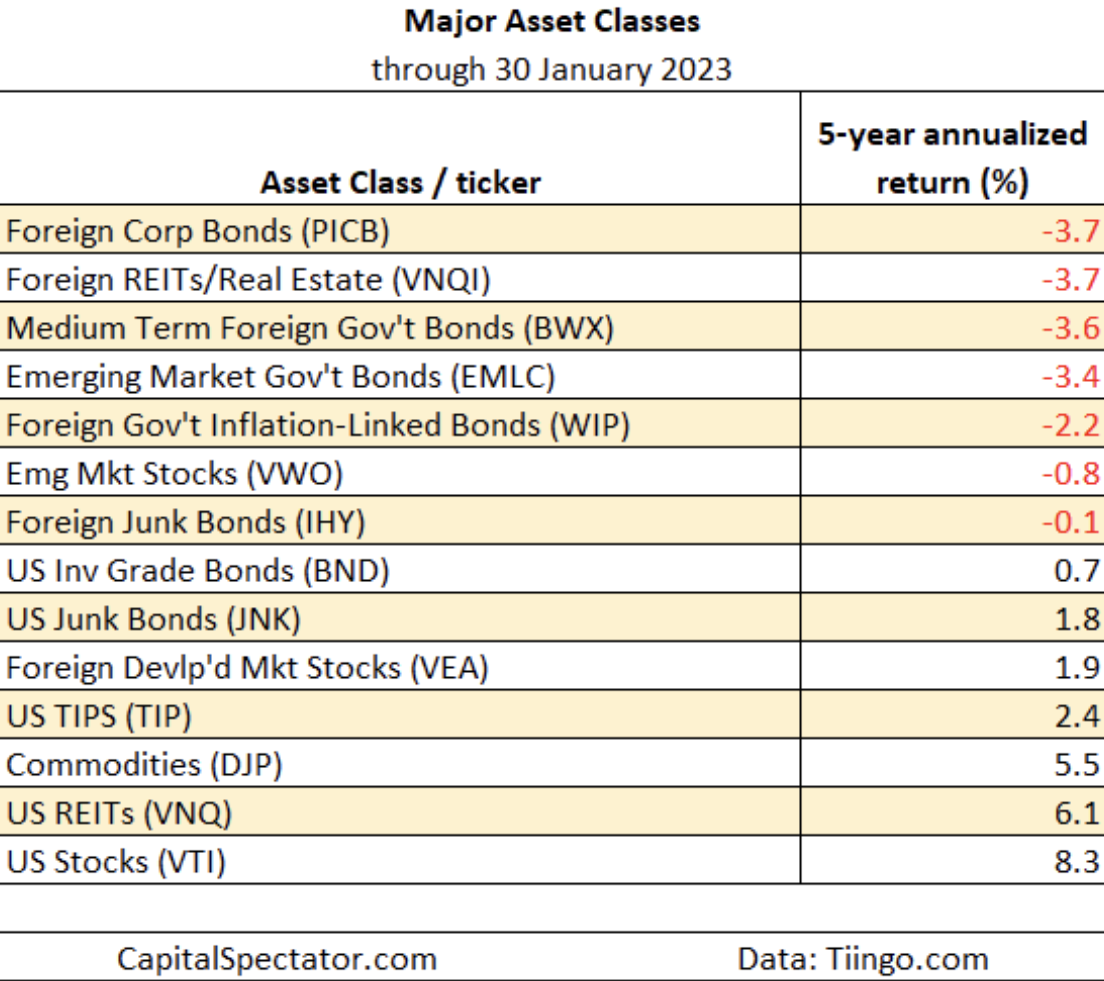

Empecemos por las principales clases de activos. La primera conclusión: sigue habiendo bastantes números rojos en los mercados mundiales. El de peor comportamiento, lo que implica el valor más bajo en términos relativos: los bonos corporativos exceptuando los de Estados Unidos. Por el contrario, las acciones estadounidenses siguen siendo el ejemplo de antivalor.

Si observamos la lista completa de la clasificación de los candidatos al valor más profundo, sigue habiendo un conjunto de fondos que han sido habitantes habituales de las últimas filas en los últimos años. Entre ellos se encuentra XES (Oil and Gas Equipment Services). Esto no quiere decir que XES no haya disfrutado de la confianza en el riesgo que ha alimentado al sector energético. Pero en comparación con sus homólogas, el repunte de XES ha sido modesto, un recordatorio de que la apariencia de gran valor no siempre es un atajo hacia ganancias descomunales.