¿El principio? Al aumentar el número de posiciones en una cartera, es posible mejorar la famosa relación riesgo-rendimiento. En otras palabras, la diversificación reduce el riesgo de la cartera sin sacrificar el rendimiento. ¿La razón? La mayoría de valores o activos tienen una correlación entre ellos menor a uno, es decir, sus movimientos no son completamente sincrónicos. Así, cuando un activo sufre una pérdida, esta última puede ser compensada por el cambio de precio de otro activo.

Durante las últimas cinco décadas, la diversificación ha sido inherente a la construcción de carteras.

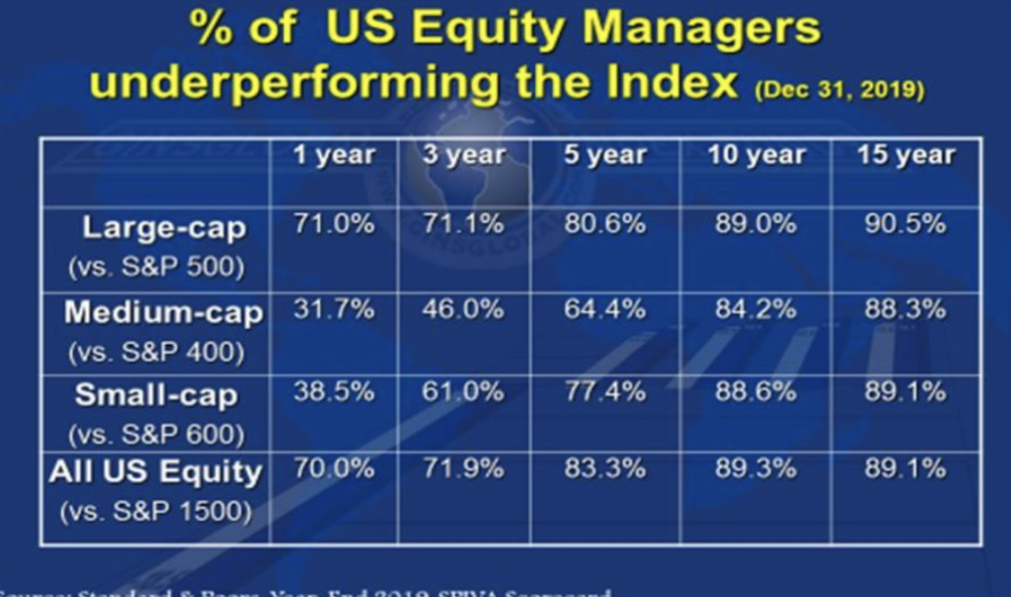

La tendencia ha sido incluso hacia la sobrediversificación, con la inclusión de valores en una cartera únicamente para reducir la volatilidad y no por sus cualidades intrínsecas. Según muchos observadores, esta diversificación excesiva es una de las principales razones del bajo rendimiento relativo de la mayoría de los fondos de inversión... y del creciente éxito de los ETF.

Gráfico 1: Un estudio de SPIVA y S&P (a finales de 2019) muestra que el 91 % de los gestores de carteras de renta variable de EE.UU. tienen un rendimiento inferior al del índice S&P 500 durante 15 años

Estos argumentos hacen eco de las advertencias de Warren Buffet contra la diversificación. Para él, es una protección contra la ignorancia. Desde su punto de vista, no tiene sentido invertir en demasiadas acciones porque entonces se vuelve imposible analizar sus fundamentos en detalle. Para Warren Buffet, la reducción del riesgo pasa por un muy buen conocimiento de sus archivos, de ahí la necesidad de gestionar carteras concentradas.

Warren Buffet: La diversificación puede preservar la riqueza, pero la concentración genera riqueza.

¿Cómo deben construirse las carteras de acciones? ¿Deberíamos favorecer la diversificación preconizada por la teoría moderna de carteras o la gestión de convicciones como recomienda Warren Buffet?

¡ATRÉVETE A GESTIONAR POR CONVICCIÓN!

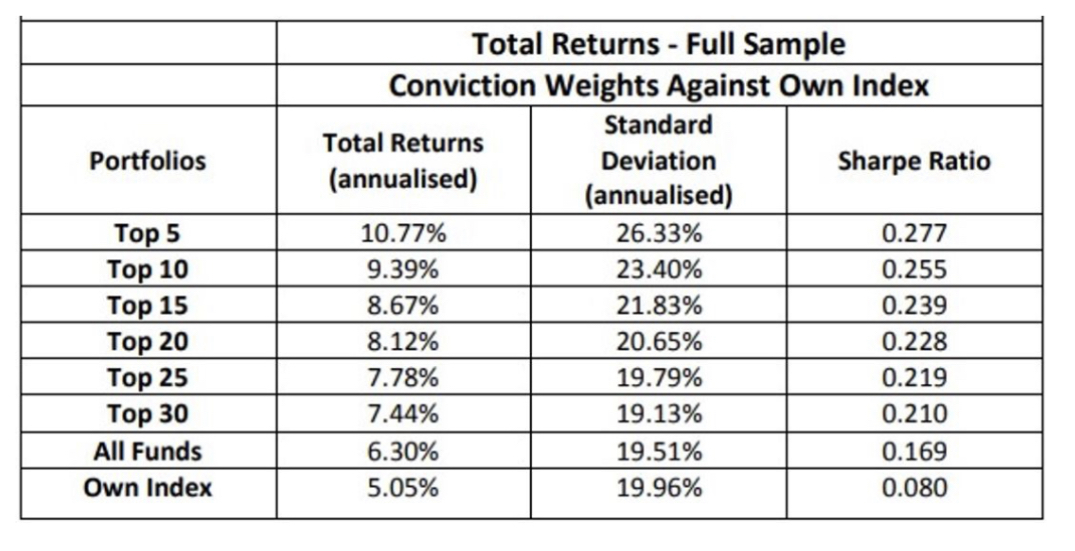

En un artículo publicado en 2012 ("Diversificación versus concentración... ¿y el ganador es?"), Danny Yeung, Paolo Pellizzari, Ron Bird y Sazali Abidin demostraron que efectivamente existe un vínculo entre el nivel de diversificación y el rendimiento de las carteras.

El estudio tiende a demostrar que los administradores de fondos a menudo no pueden aprovechar sus habilidades de selección de valores debido a la diversificación excesiva de las carteras. Utilizando datos trimestrales de 1999 a 2009, los autores del estudio crearon carteras con distintos niveles de diversificación. Así, algunas carteras solo se invierten en las 5 posiciones más grandes, otras en las 10 más grandes, etc. Los niveles de rendimiento y riesgo se calculan para cada una de estas carteras (consulte la tabla a continuación).

El estudio concluyó que al tratar de lograr un alto nivel de diversificación, los administradores tienden a incluir valores en sus carteras en los que su convicción es relativamente baja. Consecuencia: una dilución del rendimiento al tiempo que se debilita el índice de Sharpe (rendimiento por unidad de riesgo). Este estudio también demostró que el rendimiento superior de las carteras concentradas es sostenible.

UNAS VEINTE TÍTULOS PUEDEN SER SUFICIENTES PARA REDUCIR EL RIESGO ESPECÍFICO

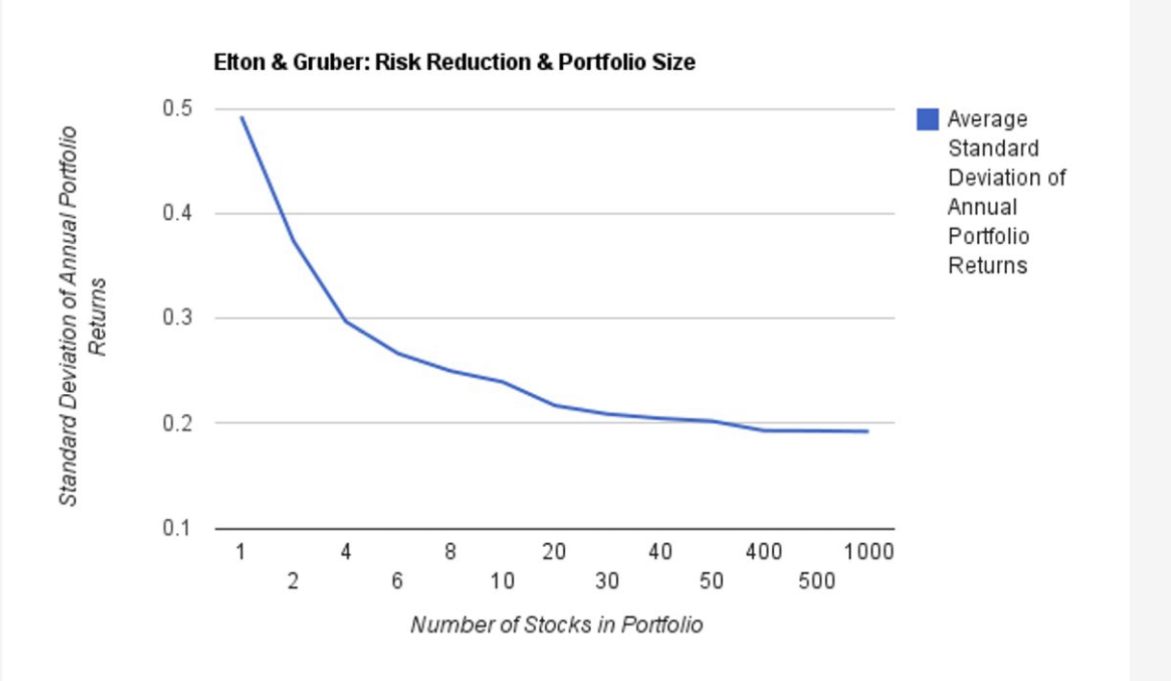

En el libro de Elton y Gruber "Modern Portfolio Theory and Investment Analysis", los autores concluyeron que el riesgo promedio (medido por la desviación estándar) de una cartera de una sola acción era del 49,2 % y que aumentar el número de títulos hasta 1000 puede reducir esta desviación estándar a un límite inferior incompresible de 19,2%. También mostraron que una cartera compuesta por 20 acciones ya vio reducido su riesgo a alrededor del 20%.

En consecuencia, mientras que la adición de una veintena de valores ya reduce el riesgo de la cartera en casi un treinta por ciento, el paso de 20 a 1000 valores sólo reduce muy poco el riesgo de la cartera. Por lo tanto, en el caso de una cartera de acciones, los beneficios de la diversificación se realizan después de agregar una cantidad relativamente pequeña de acciones.

En la práctica, por ejemplo, tener seis compañías petroleras o seis acciones bancarias que tienden a estar relativamente correlacionadas entre sí debido a una sensibilidad similar a los cambios en el precio del petróleo o las tasas de interés no sirve de mucho para diversificar la cartera. Tiene más sentido mantener solo las acciones que un analista cree que tienen el mayor potencial alcista.

PARTICIPACIÓN ACTIVA COMO INDICADOR DE RENDIMIENTO FUTURO

La acción activa (o “Active share”) permite medir el porcentaje de los activos de una cartera que difiere de su índice de referencia.

Se considera que un gestor es verdaderamente activo (es decir, que realiza apuestas significativas en relación con el índice) cuando la participación activa es superior al 60 %. Los historiales de rendimiento indican que los administradores de fondos con una participación activa alta tienden a superar sus índices de referencia.

¿Cómo explicar el vínculo entre una alta “participación activa” y un desempeño relativo superior al promedio?

Según algunos estudios, los fondos con una alta participación activa (y por lo tanto con un alto grado de concentración) comparten las siguientes características:

Perspectivas de inversión a largo plazo: el concepto de "miopía" del mercado ha demostrado que los mercados son mucho más difíciles de predecir a corto plazo que a largo plazo. Los gerentes que tienen propensión a invertir a lo largo del tiempo tienden a obtener mejores resultados;

Mejor acceso a la información: los gestores que tienen menos valores en su cartera pueden dedicar más tiempo y recursos al análisis de estas empresas y de facto desarrollar una mejor comprensión de los valores en los que invierten, evitando el pánico en las fases de caída

Mayor convicción en sus apuestas activas: Una ventaja informativa, como un profundo conocimiento fundamental de una empresa o sector, otorga a los gestores activos la confianza para enfocar sus carteras en áreas del mercado donde tienen un conocimiento más profundo. Además, la decisión de crear una cartera concentrada generalmente surge cuando el administrador de la cartera siente que sabe lo suficiente sobre sus participaciones para compensar con creces cualquier riesgo potencial.

CONCLUSIÓN

La idea arraigada de que la diversificación de las carteras de acciones es una buena manera de minimizar el riesgo ha llevado a un aumento en el número promedio de valores mantenidos en fondos. Pero tener demasiadas acciones tiende a diluir la contribución al rendimiento de las mejores ideas.

Reducir el número de valores en una cartera no necesariamente disminuye su diversificación, siempre y cuando la cartera se construya adecuadamente y con énfasis en el riesgo idiosincrático de los valores.

En términos generales, creemos que la concentración y la diversificación pueden ir de la mano. A través del análisis bursátil ascendente, que busca comprender todos los aspectos del negocio y la valoración de una empresa, los administradores de cartera pueden tomar posiciones más grandes en las acciones más prometedoras sin correr un riesgo excesivo ya que 1) el administrador se beneficia de una ventaja informativa; 2) los factores que influyen en las acciones seleccionadas están débilmente correlacionados.

La gestión de convicciones, cuando se aplica de manera efectiva, aumenta la probabilidad de un rendimiento superior de la cartera.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Solo hay un "almuerzo gratis" en la gestión: el de la diversificación

Publicado 30.09.2022, 10:47

Solo hay un "almuerzo gratis" en la gestión: el de la diversificación

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.