Este artículo fue escrito en exclusiva para Investing.com

El mercado de valores podría estar preparándose para una decepción este verano. La tendencia de los beneficios del S&P 500 ha aumentado a pesar de la creciente preocupación en torno a una posible recesión en Estados Unidos debido al ciclo de ajustes de política monetaria de la Fed. Esto ha creado una extraña divergencia entre las tendencias de los beneficios del S&P 500 y del NASDAQ 100. La variación podría ser una advertencia de que las estimaciones de beneficios del S&P 500 son demasiado elevadas y deberían bajar.

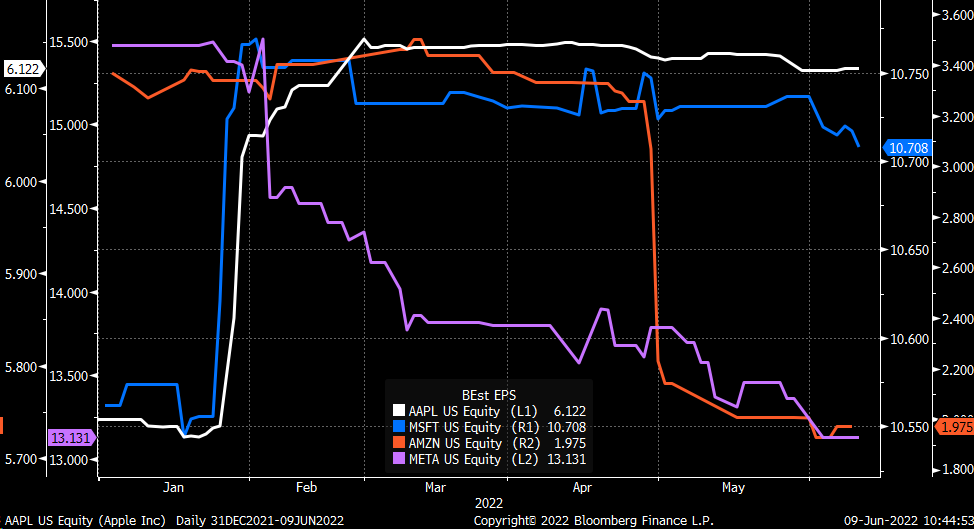

Más extraño aún es que muchas de las principales empresas del S&P 500, como Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN) y Meta (NASDAQ:META) Platforms, hayan visto descender sus estimaciones de beneficios para el segundo trimestre junto con las de todo el año. Además, aunque se habla mucho del aumento de los costes y de la inflación, los analistas aún no han ajustado sus estimaciones de márgenes operativos para el S&P 500, que siguen cerca de máximos históricos. Esto podría estar preparando al mercado para una temporada de resultados decepcionante, que traería una nueva ronda de rebajas.

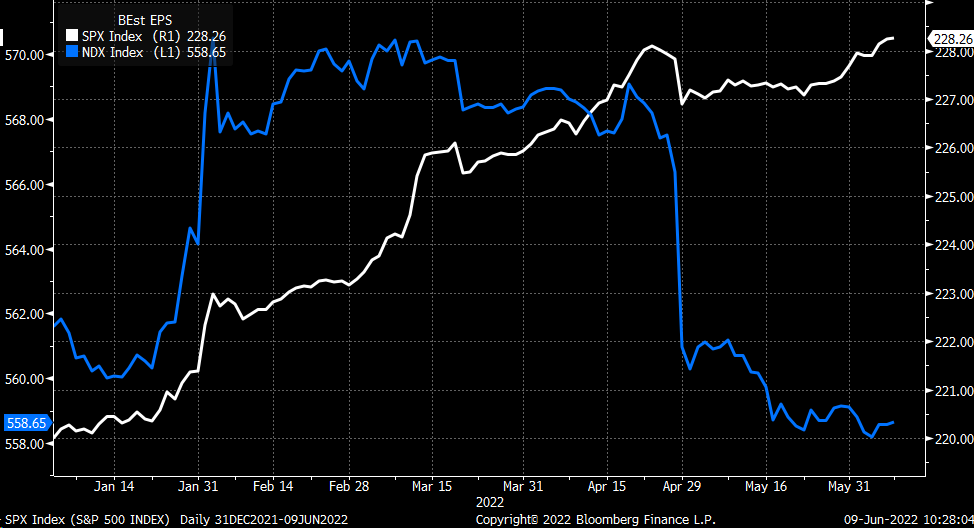

Las estimaciones de beneficios para el S&P 500 en 2022 han registrado nuevos máximos, alcanzando los 228,26 dólares por acción, mientras que las del NASDAQ 100 se encuentran cerca de mínimos. Parece una combinación extraña si se tiene en cuenta el solapamiento entre ambos índices y el número de grandes empresas que se encuentran entre los principales valores.

Todos los gráficos cortesía de Bloomberg

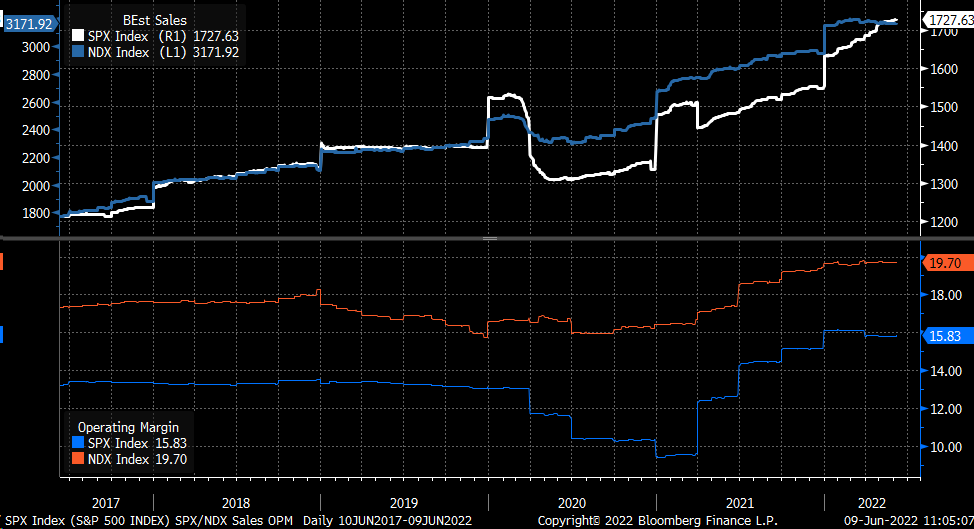

Una de las razones de esta divergencia es que las estimaciones de ventas del S&P 500 han seguido aumentando, mientras que las del NASDAQ 100 han disminuido. Además, a pesar de la preocupación en torno a la subida de los precios y las posibles repercusiones en el consumidor y en los márgenes de las empresas, las estimaciones de los márgenes operativos para el S&P 500 se mantienen en niveles muy elevados, y los analistas tardan mucho en rebajar esas estimaciones. Esto supone el riesgo más importante para las previsiones de beneficios, ya que una mayor inflación puede contribuir a impulsar las ventas, pero si los márgenes se contraen, es ahí donde los beneficios se ven presionados.

Además, hemos visto señales de que algunas empresas de gran capitalización, como Apple, Amazon y Meta, están rebajando sus estimaciones de beneficios para este año. En el caso de Microsoft, las estimaciones han empezado a descender de cara al año que viene, ya que el año fiscal de la compañía termina en julio.

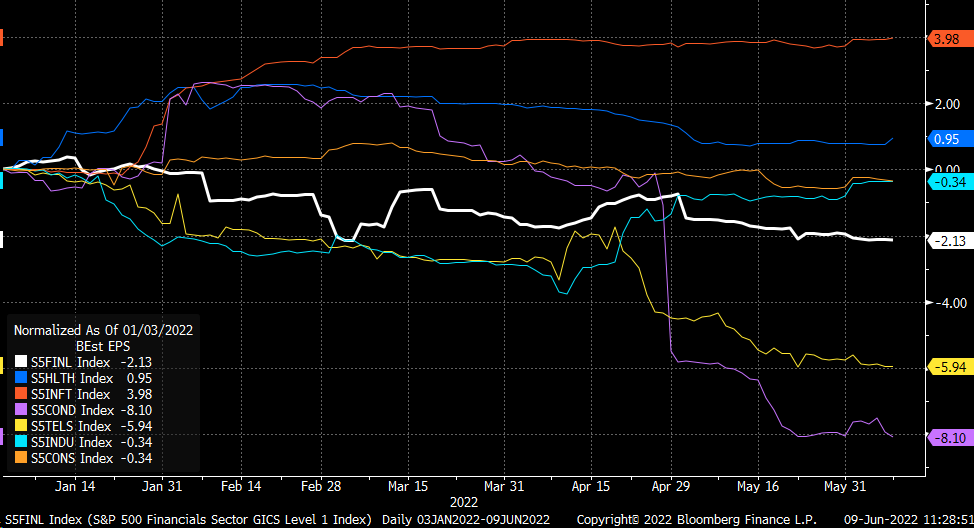

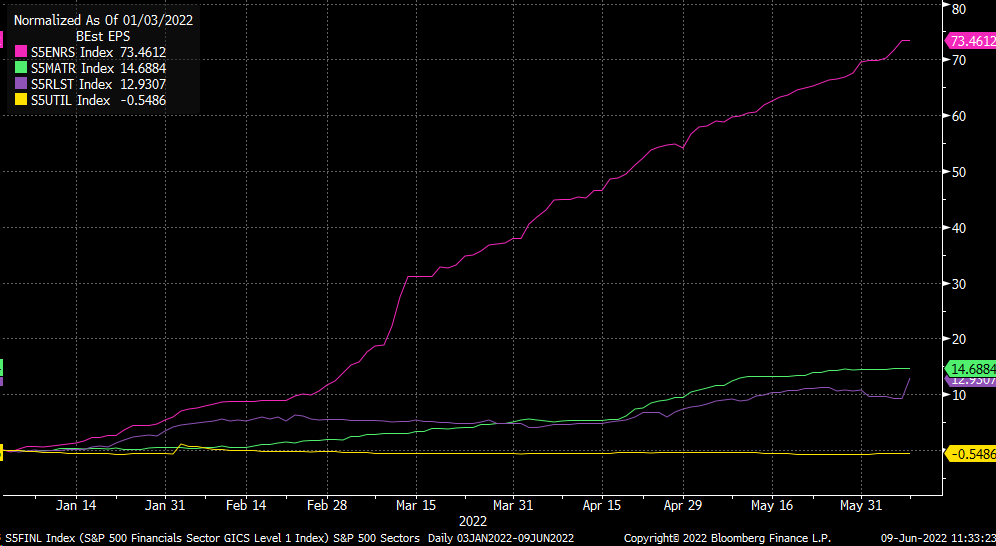

El descenso de las estimaciones de beneficios entre algunas grandes empresas que se solapan en los índices parece apuntar a una tendencia de deterioro de las expectativas de beneficios, que sí coincide con la del NASDAQ 100, pero no con la del S&P 500. Esa diferencia puede radicar en el desglose sectorial. Aun así, casi el 90% de las tendencias de los beneficios del S&P 500 por sectores muestran que las estimaciones de beneficios están disminuyendo o, en el mejor de los casos, se están estabilizando.

En este momento, parece que es muy posible que el 10% inferior del S&P 500 se mantenga y contribuya a elevar las estimaciones de beneficios de todo el mercado, con los sectores de Energía y Materiales a la cabeza.

Esto supone un problema potencial para el mercado de cara a los resultados del segundo trimestre, ya que no habrá margen de error, especialmente en el sector energético. Si el sector energético decepciona, podría significar que la siguiente catástrofe inevitable del S&P 500 está a la vuelta de la esquina.