"Cuando te sientas con tu equipo de gestión de cartera y el primer comentario que se hace es 'esto es una locura', probablemente ha llegado el momento de pensar en el riesgo global de tu cartera. El viernes, así fue como empezó y terminó el comité de inversiones: 'esto es una locura'". - 11 de enero de 2020.

Hace un par de semanas, cuando el mercado se acercaba a su hito psicológico de los 5.000 puntos, volví sobre aquel artículo original. Desde entonces, todo el mercado ha subido tras el informe de resultados de la semana pasada de Nvidia (NASDAQ:NVDA).

La razón por la que digo "esto es una locura" es la suposición de que todas las empresas iban a aumentar sus beneficios e ingresos al ritmo de Nvidia.

Incluso uno de los "siempre alcistas" medios de comunicación tomó nota, lo cual es notable.

"En un mercado que funcione con normalidad, que a Nvidia le vaya de maravilla es una mala noticia para competidores como AMD y Intel. Nvidia vende más chips, lo que significa menos oportunidades de venta para sus rivales.

¿No deberían caer sus acciones? ¿Cómo va a repercutir positivamente el simple hecho de que Meta posea y utilice algunos de los nuevos chips de Nvidia, en sus beneficios y su flujo de caja en los próximos cuatro trimestres? ¿Lo hará siquiera?

La cuestión es que los inversores están actuando de forma irracional mientras Nvidia ofrece cifras financieras sorprendentes y la moda se va pasando en las redes sociales. Tiene sentido hasta que deja de tenerlo, y eso es una acción clásica de burbuja". - Yahoo Finanzas

Como señala Brian Sozzi en su artículo, puede que estemos en la fase "esto es una locura " de la exuberancia del mercado. Esto suele coincidir con analistas de Wall Street que se esfuerzan por "justificar" por qué pagar primas por las empresas "merece la pena".

No todos podemos ser ganadores

Por supuesto, ésa es la base por excelencia de un mercado que ha alcanzado la fase de "esto es una locura". Hay pocas dudas sobre las tasas de crecimiento de los beneficios y los ingresos de Nvidia.

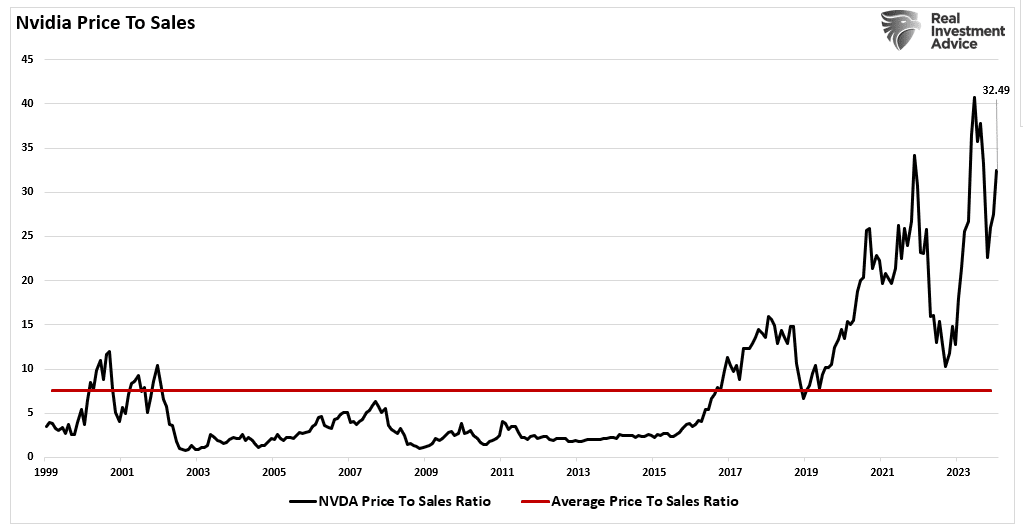

Sin embargo, mantener ese ritmo de crecimiento indefinidamente, sobre todo a 32x el precio de venta, significa que otras empresas como AMD (NASDAQ:AMD) e Intel (NASDAQ:INTC) deberían perder cuota de mercado.

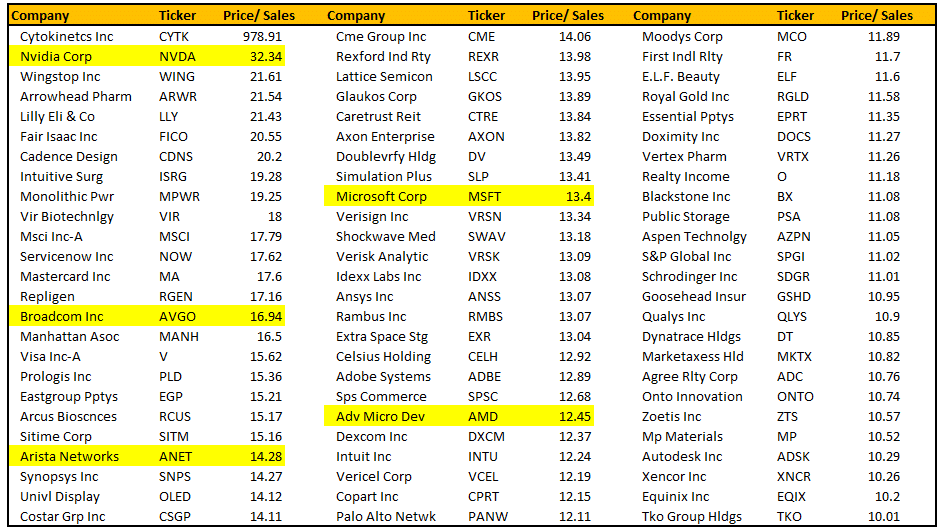

Sin embargo, como se muestra en el gráfico anterior, numerosas empresas del S&P 1500 por sí solas cotizan muy por encima de 10x el precio de venta.

Muchas empresas que no tienen nada que ver con Nvidia o la inteligencia artificial, como Wingstop, cotizan a casi 22x el precio de las ventas.

De nuevo, si no entiende por qué "esto es una locura", lea el artículo origina mencionado antes.

Sin embargo, a corto plazo, esto no significa que el mercado no pueda seguir aumentando esas primas aún más. Como concluía Brian en su artículo

"Nada dice 'burbuja inversora' como la confianza desenfrenada. Es esa sensación de que cualquier acción que compremos —a cualquier precio y en cualquier momento— no hará más que subir eternamente.

Esto nos hace sentir como genios de la inversión, inclinados a asumir más riesgos".

Si nos fijamos en algunos datos internos actuales, Brian podría estar en lo cierto.

Exuberancia del tipo "Esto es una locura”

En los mercados promovidos por el impulso, la exuberancia y la codicia pueden llevar las acciones especulativas a extremos cada vez mayores. A medida que los mercados siguen registrando nuevos máximos históricos, los medios de comunicación alimentan la expectación con comentarios como el siguiente.

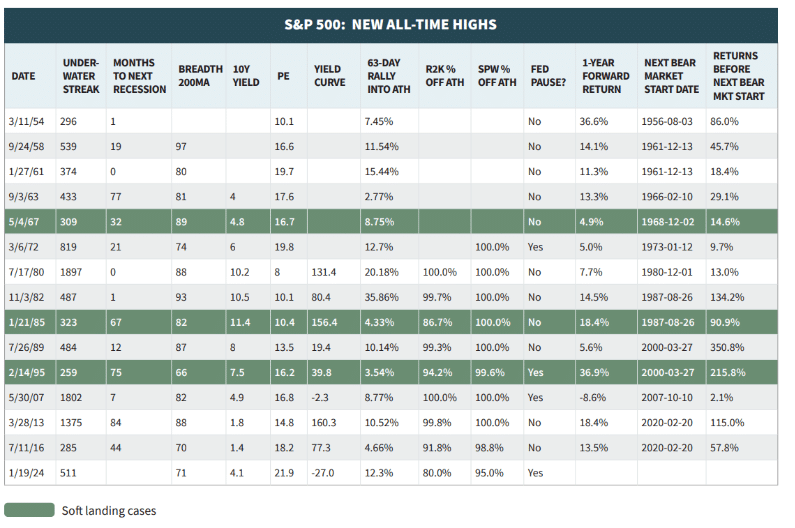

"Si nos remontamos a 1954, los mercados siempre suben un año después; la única excepción fue 2007".

Esta afirmación es correcta. Cuando los mercados alcanzan máximos históricos, suelen subir 12 meses después debido al impulso subyacente del mercado. Pero ahí está el problema: ¿qué ocurrió después? La siguiente tabla de Warren Pies lo explica.

Como se muestra, los mercados subieron 12 meses después de alcanzar nuevos máximos. Sin embargo, se perdió mucho dinero durante el siguiente mercado bajista o corrección.

Excepto en cuatro periodos, esos mercados bajistas se produjeron en los 24-48 meses siguientes. La mayoría de las ganancias de los máximos anteriores se revirtieron en la posterior caída.

Como era de esperar, invertir en el mercado no es una aventura "sin riesgo". Aunque hay muchas oportunidades de ganar dinero, también hay un historial de devastación del patrimonio.

Por lo tanto, comprender el entorno en el que se invierte puede ayudar a evitar una posible destrucción del capital.

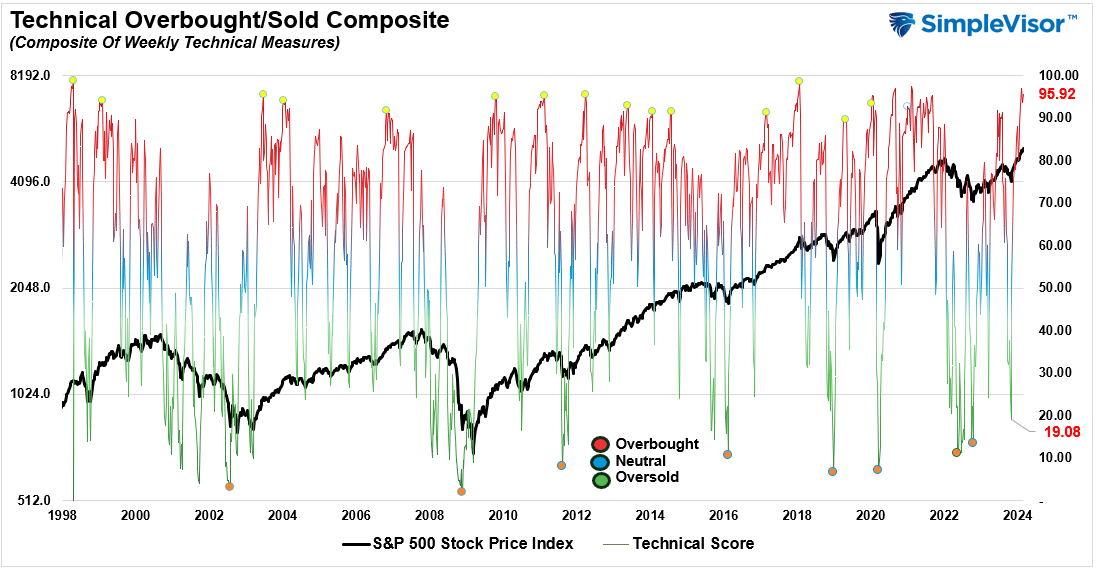

Desde una perspectiva técnica, los mercados están excesivamente sobrecomprados, ya que los inversores se han apresurado a volver a las acciones tras la corrección de 2022.

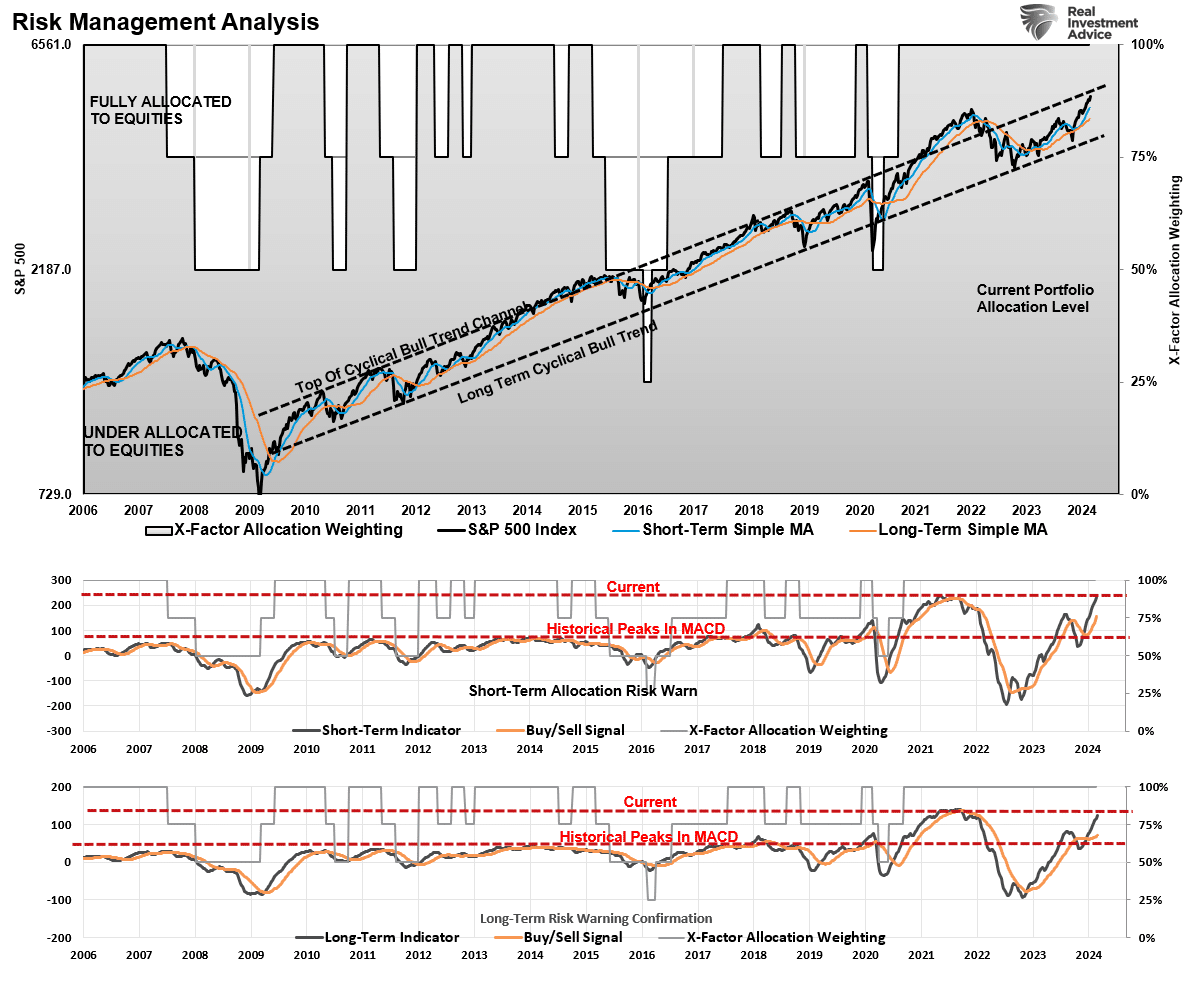

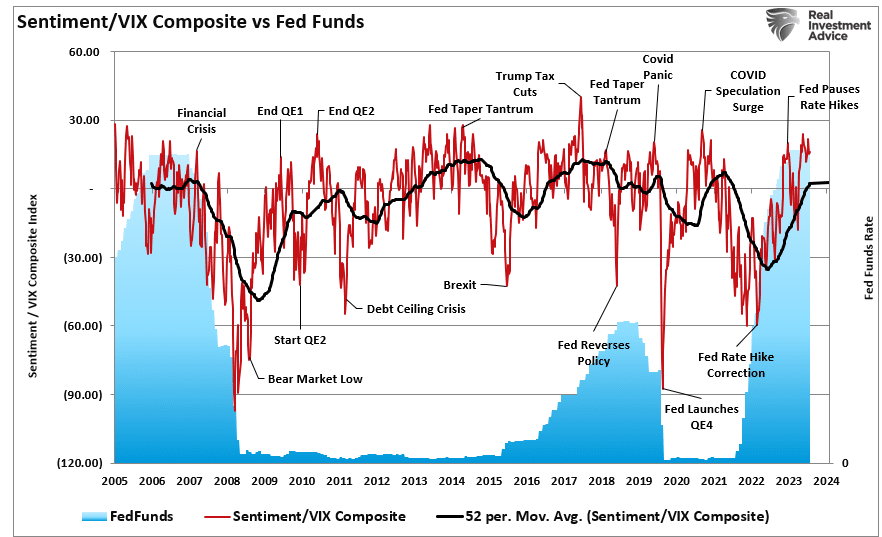

El índice compuesto que figura a continuación incluye nueve indicadores medidos con datos semanales. Ese índice se encuentra ahora en niveles que han denotado picos de mercado a corto plazo.

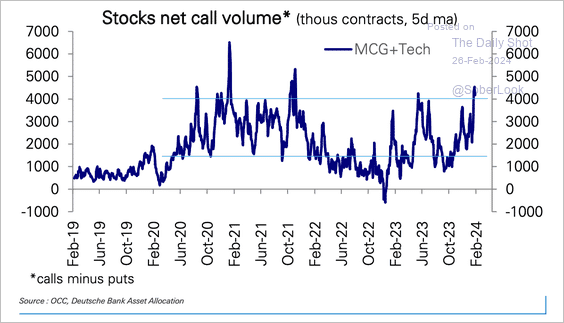

Como era de esperar, el dinero especulativo está persiguiendo a los valores tecnológicos y de crecimiento de megacapitalización. El volumen de las opciones de compra sobre estos valores se sitúa en niveles que han precedido a correcciones más significativas.

Otra forma de ver el actual avance del mercado promovido por el impulso es medir la divergencia entre las medias móviles a corto y largo plazo.

Dado que las medias móviles suavizan los cambios de precios en periodos determinados, las divergencias no deberían desviarse significativamente entre sí en periodos más prolongados.

Sin embargo, como se muestra a continuación, esto cambió drásticamente tras el repunte de los mercados después de la pandemia, impulsado por los estímulos.

En la actualidad, la desviación entre las medias móviles semanales se sitúa en niveles sólo observados anteriormente cuando el Gobierno enviaba cheques a los hogares, los tipos de interés de los préstamos a un día eran cero y la Fed l compraba 120.000 millones de dólares mensuales en bonos.

Sin embargo, nada de eso está ocurriendo actualmente.

Como era de esperar, con la subida de los precios del mercado, la confianza de los inversores ha aumentado junto con su asignación a las acciones. La última encuesta de Schwab sobre la confianza alcista sugiere lo mismo.

"Más de la mitad de los traders tienen una perspectiva alcista para el primer trimestre —el nivel más alto de alcistas desde 2021"

Sí, sencillamente: "Esto es una locura".

Las medidas del mercado aconsejan cautela

A corto plazo, en los próximos 12 meses, lo más probable es que el mercado termine el año por encima de donde lo empezó. Eso es lo que nos dice la mayoría de los análisis.

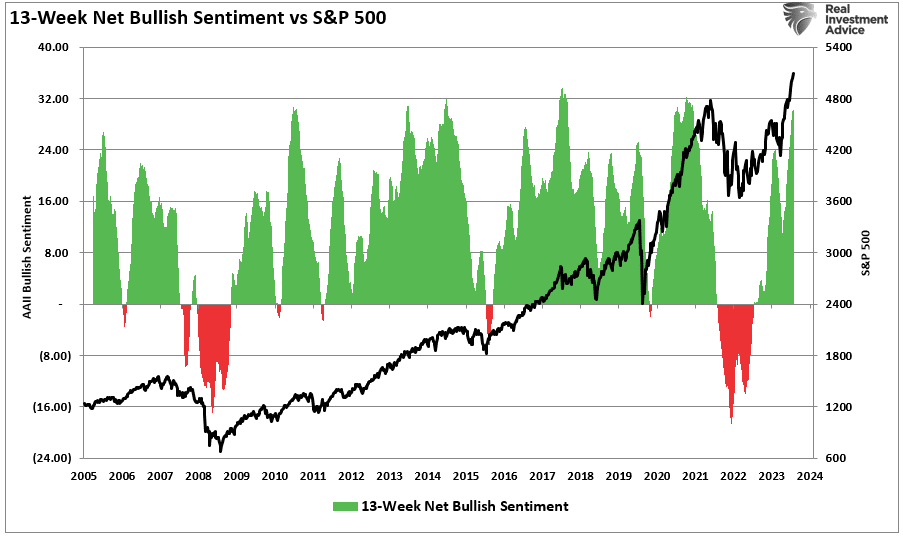

Sin embargo, eso no significa que las acciones no puedan sufrir, y no vayan a sufrir, una corrección bastante considerable en el camino. El siguiente gráfico muestra la media de 13 semanas de la confianza alcista neta de los traders minoristas y profesionales.

Observará que las lecturas elevadas de confianza a menudo preceden a las correcciones del mercado, mientras que con el tiempo suben a niveles más altos.

Por ejemplo, la última vez que la confianza alcista fue tan extrema fue a finales de 2021. Aunque el mercado acabó repuntando hasta máximos históricos, pasaron dos años antes de que los inversores recuperaran el equilibrio.

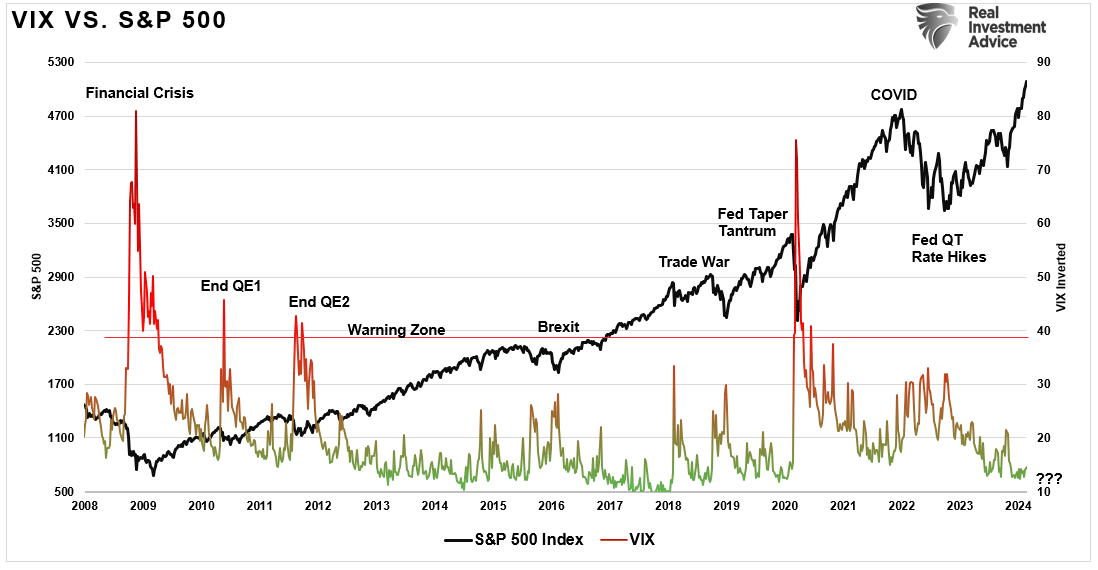

Además, la compresión de la volatilidad sigue siendo una preocupación crítica a corto plazo.

Aunque los bajos niveles de volatilidad son cada vez más habituales desde la crisis financiera debido a la supresión de los tipos de interés y a la avalancha de liquidez, la falta de volatilidad proporciona el "combustible" para una corrección del mercado.

La combinación de una confianza excesivamente alcista y una volatilidad baja en un único indicador muestra que los niveles anteriores eran advertencias para los inversores más alcistas.

Curiosamente, los recortes de tipos de la Fed provocan que el exceso de confianza se disipe. Esto se debe a que los recortes de tipos han coincidido históricamente con acontecimientos financieros y recesiones.

Aunque nada de esto debería ser una sorpresa, dado el actual impulso del mercado y la psicología alcista, el exceso de confianza de los inversores en su toma de decisiones siempre ha tenido resultados menos que deseables.

No. Es probable que los mercados no se desplomen mañana ni en los próximos meses. Sin embargo, la confianza ha alcanzado la fase de "esto es una locura". Para nosotros, como gestores de carteras, siempre ha sido un momento excelente para empezar a sentar las bases para proteger nuestras ganancias.

"Apóyese en su experiencia inversora y en todas sus arrugas". - Brian Sozzi

------

¿Invierte en Bolsa? ¿Cuándo y cómo entrar o salir? ¡Aproveche AQUÍ Y AHORA! Use el código INVESTINGPRO1 y obtenga un 40% de descuento en su suscripción a 2 años. Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!