Qué año más complejo ha sido el 2022. La guerra en Ucrania, la crisis de la energía, la subida coordinada de los tipos de interés por una buena parte de los bancos centrales y la pérdida de los súper poderes por el efecto de una inflación desbocada, su particular kriptonita, son algunos de los factores que explican por qué el año que termina ha sido uno de los más extremos de las últimas décadas.

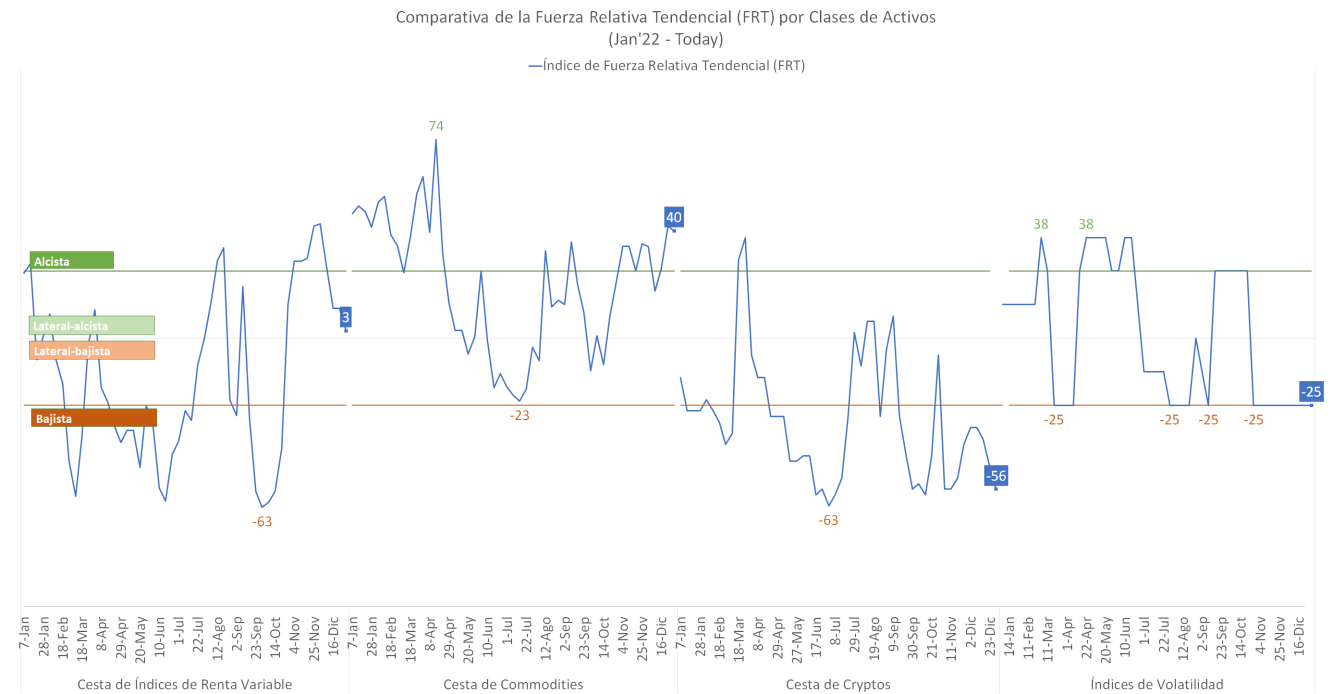

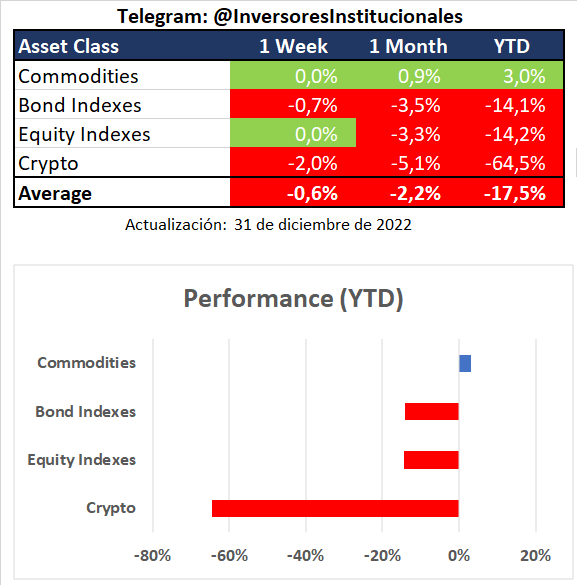

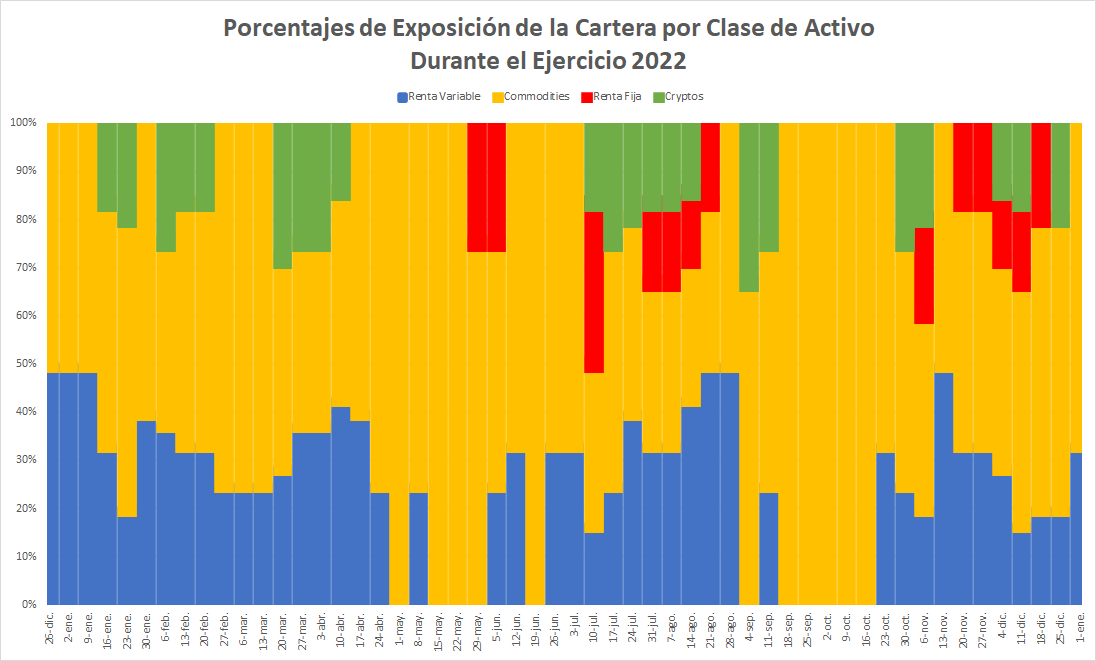

Suele decirse que los inversores no tenían lugares donde refugiarse, porque los bonos no eran alternativa a la bolsa por las subidas de tipos de interés de los bancos centrales para tratar de contener la inflación… pero no es del todo cierto. Si atendemos al indicador de la Fuerza Relativa Tendencial (FRT) que publicamos semanalmente, en el 2022 ha sido una constante que la clase de activos que debía sobreponderarse en una cartera era la de las materias primas. El gráfico siguiente, que hemos ido construyendo semana a semana y compartiendo con los lectores de Investing, muestra cómo la FRT de las materias primas han estado en 44 de las últimas 52 semanas por encima de la de los índices de renta variable. Los comentarios que compartíamos en cada uno de los artículos que publicábamos destacaban este hecho, así como la familia de commodities que presentaba mayor fuerza relativa.

Finalizamos el año con una situación similar. Las materias primas siguen siendo la clase más atractiva, seguida por la renta variable, que aún se mantiene en zona lateral-alcista, mientras las cryptos… las cryptos mejor no haberlas incorporado en la cartera… algo que hemos venido indicado a lo largo del año.

Entre las distintas familias de materias primas, Energía y Alimentación han sido las grandes ganadoras del 2022, algo perfectamente consistente con el contexto geopolítico que hemos vivido. La FRT de las principales familias de materias primas indicaba que Energía ha tenido una FRT mayor que la media de las materias primas en 39 de las últimas 52 semanas. Le sigue Alimentación, con una fuerza interna más fuerte que la del conjunto de commodities en 31 de las 52 semanas del año. En cambio, las Industriales y Metales Preciosos sólo han superado a la media en 12 y 11 semanas, respectivamente.

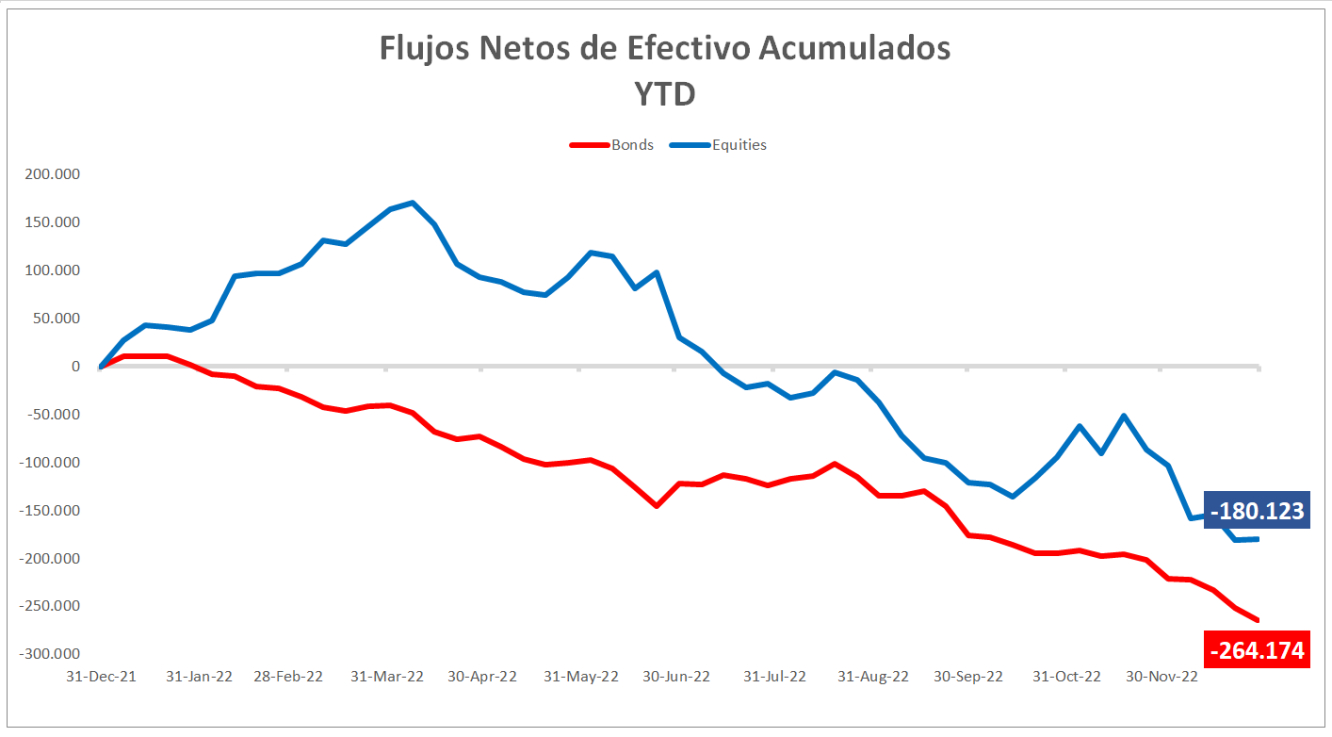

En los artículos que publicamos, siempre hemos destacado la importancia de hacer un seguimiento de los Flujos Netos de Efectivo. En nuestra opinión, este indicador es fundamental a la hora de conocer el grado de interés o las expectativas de los inversores sobre los distintos activos. Suele atribuirse a Einstein la siguiente cita: “Si quieres entender a una persona, no escuches sus palabras, observa su comportamiento”. En Inversores Institucionales aplicamos este mismo principio, y pensamos que no hay mejor forma de entender la forma de pensar de los inversores en cada momento del tiempo que seguir sus decisiones de compra y de venta o, dicho de otro modo, hacer un seguimiento de dónde colocan su dinero contante y sonante en términos absolutos, en lugar de basarnos en indicadores de sentimiento de los que poco se sabe en cuanto a su fórmula de cálculo.

En este sentido, el 2022 se ha caracterizado por una salida neta de dinero tanto de la bolsa como de la renta fija. Mientras que durante el primer trimestre los inversores parecían confiar en que las caídas producidas tras la invasión de Ucrania por el ejército ruso fueran una oportunidad más para continuar con el “buy the dip” que tan buen resultado había dado en 2021, su percepción comenzó a cambiar a finales la primera semana del mes de abril, momento en que se produjo el pico en las entradas acumuladas de efectivo (+171.354 millones de dólares). A partir de entonces, las cosas cambiaron, ¡y de qué manera!, ya que hemos finalizado el año con una salida de 180.123 millones de dólares de efectivo de la bolsa, por lo que entre abril y diciembre han salido de bolsa un total de 351.477 millones de dólares. Es una cantidad pequeña si tenemos en cuenta el stock de dinero que se recibió en años anteriores, pero ha sido suficiente para provocar caídas medias de los índices americanos del 18,3%. La sangría en la renta fija había comenzado antes, lo que ha hecho que prácticamente se hayan producido salidas casi constantes y que además se haya finalizado en los mínimos del año, con una salida neta de 264.174 millones de dólares y una caída media de la renta fija americana del 17%.

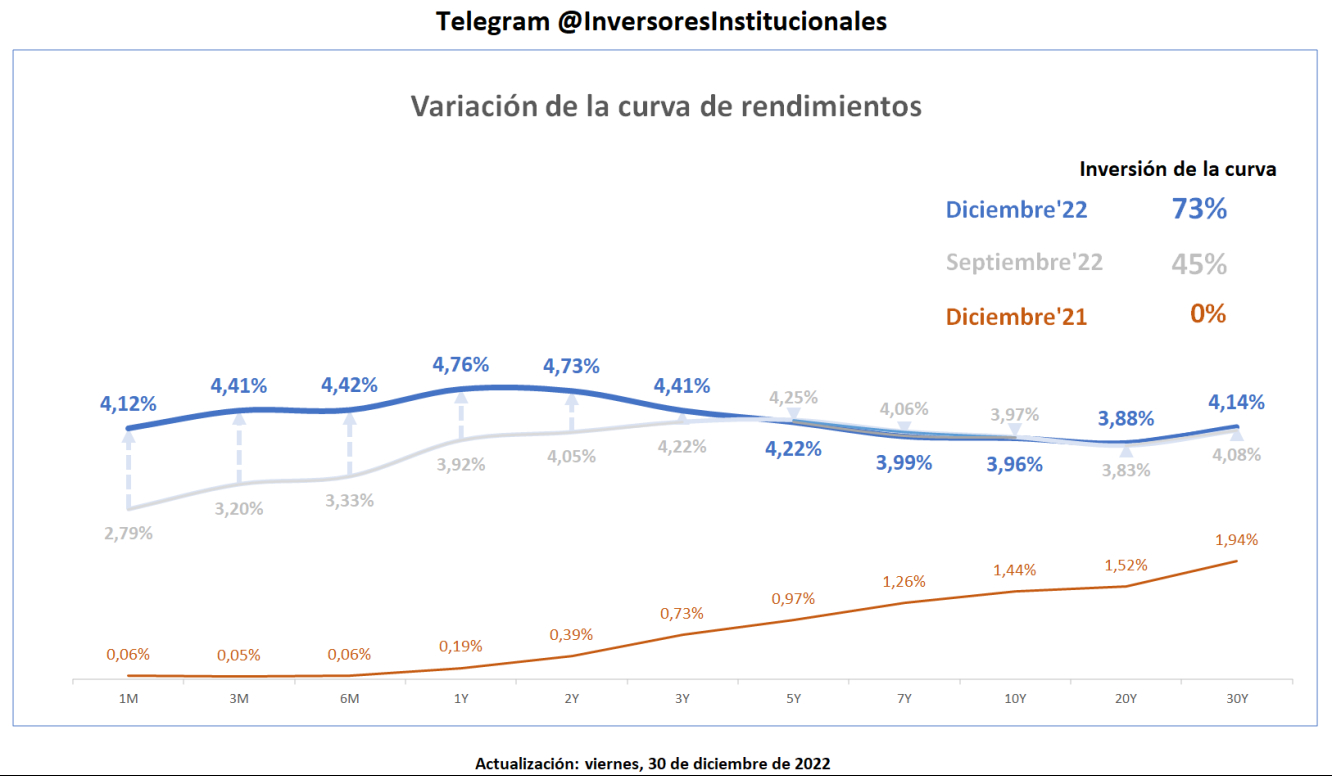

¿Era predecible la caída de la renta fija? Empecemos diciendo que la capacidad de predicción en todo lo que tiene que ver con los mercados financieros es baja, y además se reduce cuanto más nos alejemos en el tiempo. Sin embargo, sí es cierto que la caída de la cotización de la renta fija es en gran medida el resultado de la subida de los tipos de interés oficiales implementada por los bancos centrales anunciada con luz y taquígrafos en su forward guidance. Hemos pasado en EE. UU. de un 0,19% de rentabilidad del T-Note con vencimiento a 1 año, hasta el 4,76%. Este encarecimiento del coste de financiación supone un lastre para las compañías con más apalancamiento financiero, y su efecto en la cuenta de resultados y potencialmente en la sostenibilidad de los proyectos empresariales es una cuestión no menor a la que debe prestarse una especial atención en 2023.

Es también fundamental ver cómo el porcentaje de inversión de la curva de rendimientos al inicio del 2022 era del 0% y, un año más tarde, nos encontramos que se ha elevado hasta el 73%. No sólo eso. En el último trimestre, el porcentaje de inversión ha aumentado en un 28%, desde el 45% en el mes de septiembre. Sea cierta o no la teoría que defiende que los bancos centrales están provocando una recesión para poder controlar el problema de la inflación, los inversores descuentan cada vez más un escenario de ralentización que puede derivar en una contracción económica con una probabilidad superior al 38%, tal y como nos recuerda el modelo de la Reserva Federal de Nueva York.

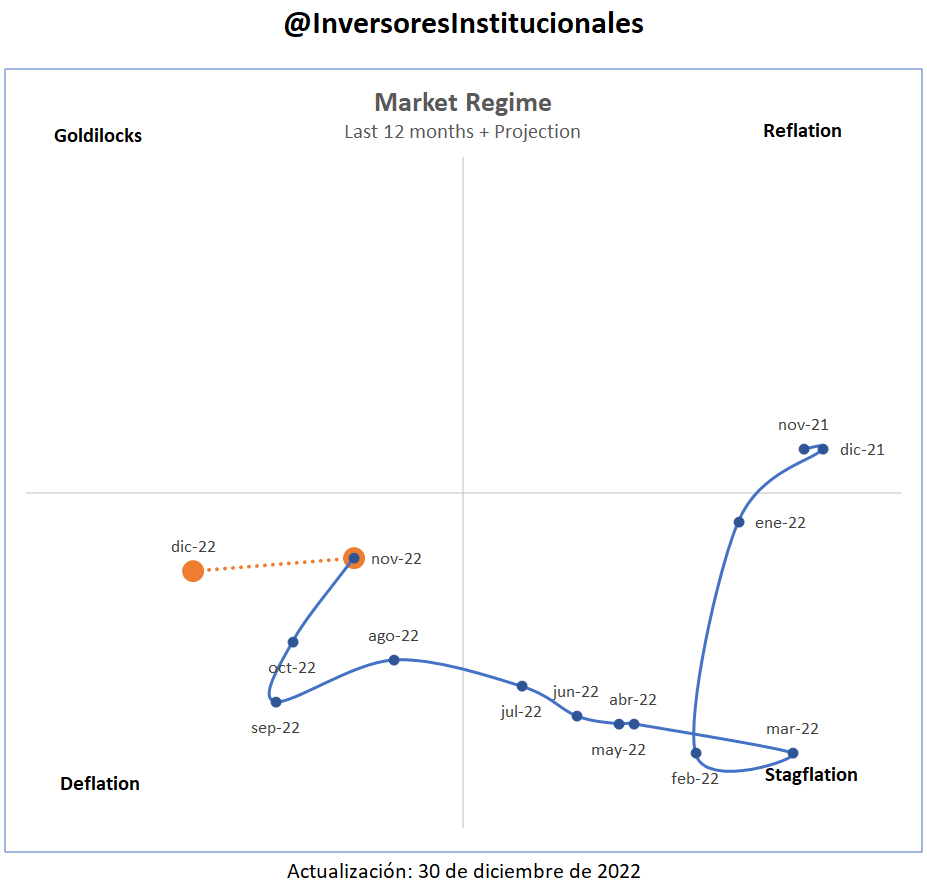

La realidad es que la desaceleración de la economía es algo que veníamos anunciando desde el último trimestre de 2021, cuando alertábamos de la posibilidad de asistir a una recesión, al menos técnica, durante el 2022. El camino seguido por la economía americana en el último año, como puede verse en el siguiente gráfico, no deja lugar a dudas. Desde el mes de enero, las previsiones económicas y de inflación indicaban un cambio de régimen de mercado de Reflación, el más frecuente en 2021, a Estanflación, caracterizado por una reducción del ritmo de crecimiento de la economía y una aceleración de la inflación que se alargó hasta el mes de julio. Fue a partir del mes de agosto cuando entramos en un régimen de Deflación en el que nos encontramos actualmente, y donde parecía que las presiones inflacionistas que tanto preocupan a los bancos centrales por fin comenzarían a ceder. Al confirmarse la ralentización de la esta medida económica, los inversores comenzaron a hacer cábalas sobre cuándo se produciría el “pivot point” de los bancos centrales o, dicho en otras palabras, cuándo dejarían de subir los tipos de interés, provocando un importante rally en el mes de octubre y noviembre. Sin embargo, seguimos inmersos en un régimen de Deflación, el más negativo estadísticamente hablando para la renta variable. Los inversores más optimistas defienden que lo peor ya ha pasado y que el fin de las subidas de tipos de interés se traducirá en un aterrizaje suave que pueda hacer que el próximo cambio de régimen de mercado sea Goldilocks (Ricitos de Oro), en el que la economía aumente su ritmo de crecimiento mientras la inflación continúe su proceso de desaceleración. Como siempre decimos, no tenemos una bola de cristal y no sabemos qué va a pasar. Lo que sí sabemos es que esa lectura optimista no es consistente con el escenario que, a día de hoy, descuentan los mercados de deuda —como ya hemos visto—, ni tampoco con las previsiones de reducción de los beneficios empresariales. El Senior Director de The Conference Board, organismo que publica el Leading Economic Index, decía recientemente: “Sólo las cotizaciones bursátiles contribuyeron positivamente al ILE estadounidense en noviembre. Los indicadores del mercado laboral, el sector manufacturero y la vivienda se debilitaron, lo que refleja serios obstáculos para el crecimiento económico. Los componentes del diferencial de tipos de interés y de los nuevos pedidos del sector manufacturero se mantuvieron prácticamente sin cambios en noviembre, lo que confirma la falta de impulso del crecimiento económico a corto plazo. (…) En consecuencia, prevemos que la recesión en EE. UU. comience a principios de 2023 y se prolongue hasta mediados de año.”

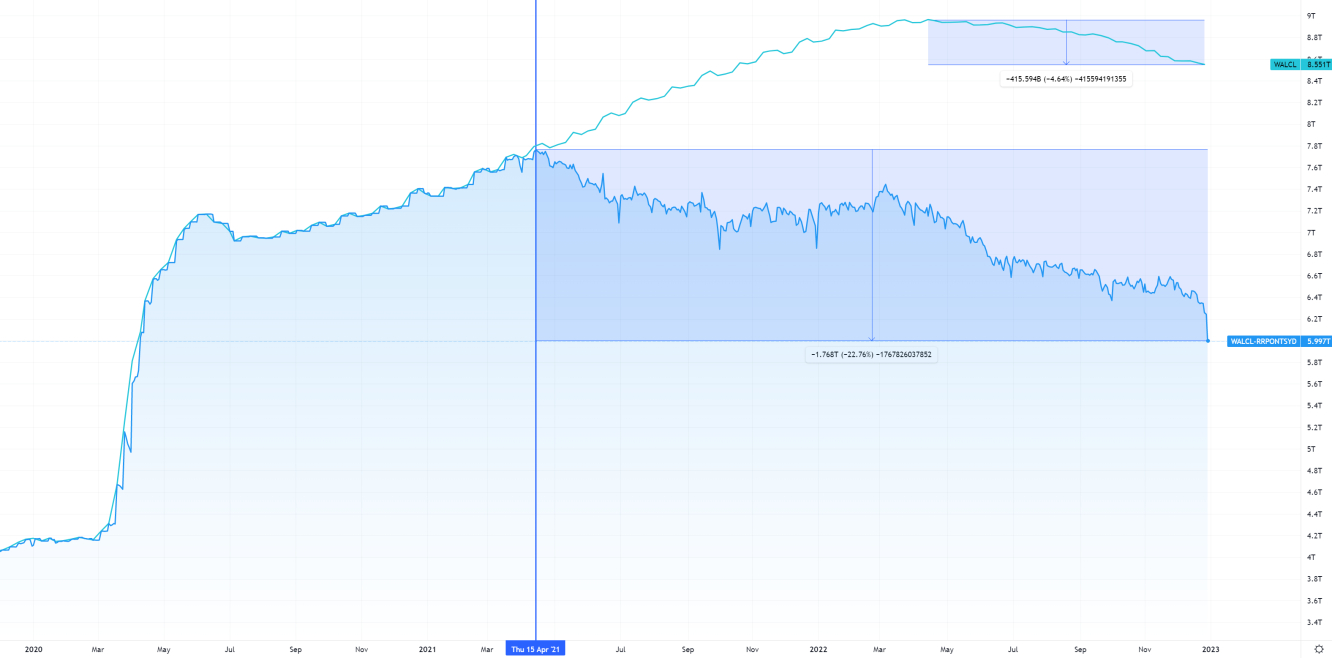

Desde los primeros meses de 2022, decíamos que esperábamos que el año fuera más volátil de lo normal, entre otros factores, como consecuencia del inicio de los programas de Quantitative Tightening (QT) cuyo objetivo es la reducción de la liquidez del sistema, bien sea a través de la no renovación de los activos en la cartera de los bancos centrales, o bien la amortización activa de parte de ellos. Lo que ha sucedido en el año puede hacerse a dos niveles distintos de profundidad. Si nos centramos únicamente en la variación del total de los activos del balance (WALCL en el gráfico adjunto), veremos que éste se ha reducido tan sólo un 4,64% desde los máximos del 13 de abril, por debajo de lo anunciado por los bancos centrales. Sin embargo, si incorporamos el efecto de los Repos Inversos utilizados por el banco central desde abril de 2021 para contener la liquidez del sistema, veremos que, desde los máximos de 2021, la reducción del balance “neto” del banco central se ha reducido un 22,76%.

Utilizando como base el ritmo de 95.000 millones de dólares mensuales de reducción que anunció la Fed, estimábamos en el primer trimestre de 2022 que la volatilidad del mercado sería más alta de lo normal durante los próximos 18 meses —el aumento de la volatilidad es el principal efecto en los mercados como consecuencia de los programas de QT—. Puesto que la diferencia entre ambas series incluidas en el gráfico —Total de Activos de la Fed, y la cifra de total de activos una vez descontados los Repos Inversos— es tan elevada e históricamente deben evolucionar a la par, debemos pensar que el proceso de reducción del balance aún se encuentra en una fase temprana y que debemos esperar que perdure en el tiempo. La convergencia de ambas series se producirá en el momento en que la Fed deje de utilizar los Repos Inversos. A pesar de tener estos instrumentos un vencimiento diario, en 2021 y 2022, la Fed los ha utilizado como una herramienta más de gestión de la política monetaria en el largo plazo, desvirtuando su propósito inicial para el que fueron concebidos… y lo que da una idea de la urgencia —y quizá tan bien, desbordamiento— que siente la Fed por contener la inflación reduciendo los excesos de liquidez introducidos durante el período de Quantitative Easing Ilimitado tras la pandemia del COVID.

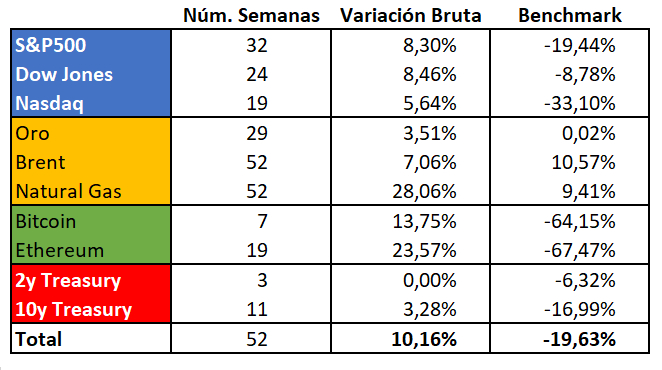

Desde una perspectiva más operativa de gestión de carteras, el 2022 ha sido un ejercicio complejo. Basándonos en el criterio del Nivel de los Market Makers a la hora de determinar cuándo un activo tiene propensión alcista o bajista, la evolución de la exposición por clase de activos de una cartera dinámica Long-Only ha ido cambiando semana a semana. La única clase que se ha mantenido las últimas 52 semanas en cartera es la de materias primas, mientras que cryptos es la que sólo ha estado en cartera en 19 de ellas y la renta fija un máximo de 11 semanas.

La variación media bruta de la cartera Long-Only en 2022 ha sido del 10,16%, mientras el conjunto de los activos ha perdido un -19,63% en el mismo período.

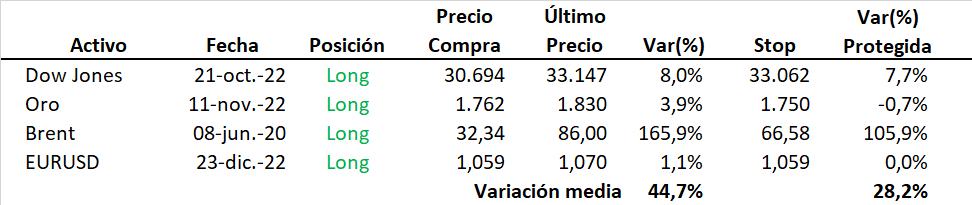

Arrancamos por tanto el 2023 con una cartera compuesta por cuatro activos y, dada nuestra incapacidad para conocer qué va a ocurrir el futuro, también con la esperanza de que el 2023 sea un año más sencillo por el que navegar los mercados y que venga cargado de oportunidades y éxito para todos nuestros lectores.

¡Feliz Año y buenas inversiones!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Un año en perspectiva

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.