- Las acciones de Walmart se mantienen planas desde principios de 2022

- Los problemas de la cadena de suministro, las preocupaciones por la inflación y las tensiones geopolíticas suponen vientos en contra

- La caída de los precios puede ofrecer una oportunidad para invertir

El 2022 ha sido un año tranquilo para los inversionistas en el gigante minorista, Walmart (NYSE:WMT). La acción ha bajado un 0.8% en lo que va de año, pero ha subido un 7.2% en los últimos 12 meses, en comparación con el Dow Jones Retailers, que ha bajado un 8.3% en lo que va de año, pero ha recuperado un 6.5% en el último año.

El 18 de agosto, las acciones de WMT superaron los 152 dólares y alcanzaron un máximo histórico, por lo que el valor tiene un rango de 52 semanas de 130.99 a 152.57 dólares.

El minorista cuenta con 10,000 tiendas en todo el mundo, lo que le convierte en el mayor minorista de tiendas físicas. También tiene la mayor cuota del mercado de comestibles de Estados Unidos. Y durante la pandemia, disfrutó de una cuarta parte de todos los pedidos minoristas "click-and-collect".

La cadena de supermercados con sede en Bentonville, Arkansas, publicó el 17 de febrero las cifras del cuarto trimestre del año fiscal 22, que superaron las estimaciones del consenso. Los ingresos trimestrales aumentaron un 0.5% interanual, hasta 152,900 millones de dólares. El BPA ajustado fue de 1.53 dólares.

Excluyendo el combustible, las ventas en las mismas tiendas de EE.UU. subieron un 5.6%. Por otro lado, la dirección señaló que los costos trimestrales de la cadena de suministro fueron 400 millones de dólares más altos de lo previsto inicialmente.

En la llamada de resultados, el director general Douglas McMillon dijo:

"Nuestro equipo logró un crecimiento de las ventas netas del 7.6% y un crecimiento del BPA ajustado del 9.3%, excluyendo las desinversiones. Seguimos ganando cuota de mercado en alimentación y consumibles en EE.UU., y las operaciones de compensación fueron positivas".

En el nuevo año fiscal, el minorista de cajas grandes espera lograr un crecimiento del BPA de 4 a 6 porciento. Sin embargo, los analistas debaten sobre cómo las presiones inflacionistas podrían afectar a sus márgenes y, por tanto, a sus beneficios, especialmente cuando el gasto de los consumidores impulsado por los estímulos llega a su fin.

Antes de la publicación de los resultados del cuarto trimestre, la acción rondaba los 135 dólares, pero ahora se sitúa en 143.80 dólares.

Qué esperar de las acciones de Walmart

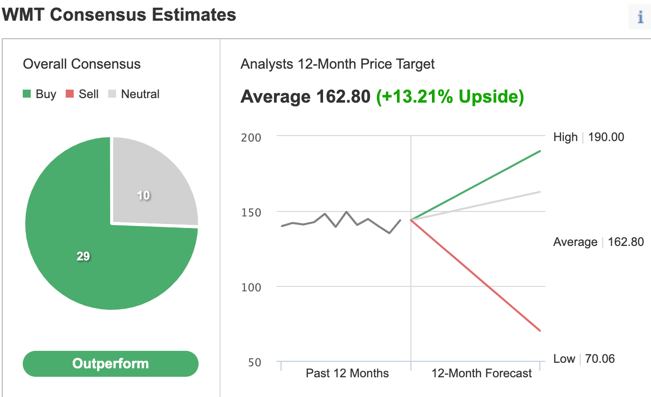

Los 29 de los 39 analistas encuestados a través de Investing.com han dado a las acciones de WMT una calificación de "outperform".

Wall Street también tiene un objetivo de precio medio a 12 meses de 162.80 dólares, un aumento de más del 13% desde los niveles actuales. El rango de precios a 12 meses se sitúa actualmente entre 70.06 y 190 dólares.

Asimismo, según una serie de modelos de valoración, incluidos los múltiplos precio-beneficio, precio-ventas o los valores terminales, el valor razonable medio de las acciones de Walmart se sitúa en 168.51 dólares. Por tanto, la valoración fundamental sugiere que las acciones podrían subir alrededor de un 17%.

También podemos examinar la salud financiera mediante la clasificación de más de 100 factores en comparación con sus homólogos del sector de productos básicos de consumo.

Por ejemplo, en términos de flujo de caja, crecimiento y beneficios, obtiene una puntuación de 3 sobre 5. Su puntuación global de 3 puntos es una clasificación de buen rendimiento.

Actualmente, los ratios precio-beneficio, precio-valor contable y precio-ventas de WMT son de 29.5x, 4.8x y 0.7x.

Las métricas comparables de sus pares se sitúan en 20.4x, 2.7x y 0.4x. Estas cifras demuestran que, a pesar de la reciente caída del precio, la valoración fundamental de las acciones de Walmart no es necesariamente barata.

Los lectores que también presten atención a los gráficos técnicos observarán que las acciones de Walmart tienen una resistencia importante, primero en torno al nivel de 145 dólares, y luego en 150 dólares. Nuestra expectativa es que las acciones de Walmart construyan una base entre 135 y 145 dólares en las próximas semanas. Después, más adelante en el año, las acciones podrían iniciar un nuevo tramo al alza.

Añadir las acciones de WMT a las carteras

Los alcistas de Walmart que no estén preocupados por la volatilidad a corto plazo, podrían considerar invertir ahora. Su precio objetivo sería de 162.80 dólares, según las previsiones de los analistas.

Sin embargo, otros que esperen cierta recogida de beneficios en las acciones de WMT a corto plazo podrían considerar iniciar una estrategia de put spread bajista. También podría ser apropiado para los inversionistas en WMT a largo plazo utilizar esta estrategia junto con su posición larga en acciones. La configuración ofrecería cierta protección a corto plazo contra una caída del precio en las próximas semanas.

La mayoría de las estrategias de opciones no son adecuadas para todos los inversionistas minoristas. Por lo tanto, la siguiente discusión sobre las acciones de WMT se ofrece con fines educativos y no como una estrategia real a seguir por el inversionista minorista promedio.

Spread de opciones de venta bajista sobre las acciones de Walmart

Precio intradía en el momento de la redacción: 143.80 dólares

Esta estrategia requiere que el operador tenga una opción de venta de WMT larga con un precio de ejercicio, o “strike”, más alto y una opción de venta corta con un precio de strike más bajo. Ambas opciones de venta tendrán la misma fecha de vencimiento.

Este diferencial, o “spread”, de venta bajista se establecería por un débito neto (o costo neto). Se beneficiará si las acciones de WMT bajan de precio. Veamos ahora un ejemplo con números intradía del 22 de marzo. Como es lógico, cuando el mercado abra mañana, estos precios serán diferentes.

Sin embargo, el método de cálculo de riesgo/rendimiento es el mismo.

Por ejemplo, el operador podría comprar una opción de venta out-of-the-money (OTM), como la opción de venta de WMT al 20 de mayo de 2022, con un precio de strike de140 dólares. Esta opción se ofrece actualmente a 3.20 dólares. Por lo tanto, al operador le costaría 320 dólares poseer esta opción de venta, que vence en unos dos meses.

Al mismo tiempo, el operador vendería otra opción de venta con un precio de strike más bajo, como la opción de venta de WMT del 20 de mayo a 135 dólares. Esta opción se ofrece actualmente a 1.90 dólares. Así, el operador recibiría 190 dólares por vender esta opción de venta, que también vence en unos dos meses.

El riesgo máximo de esta operación sería igual al costo del diferencial de la opción de venta (más las comisiones). En nuestro ejemplo, la pérdida máxima (o riesgo) sería (3.20 – 1.90) x 100 = 130 dólares (más comisiones).

Esta pérdida máxima de 130 dólares podría realizarse fácilmente si la posición se mantiene hasta el vencimiento y ambas opciones de venta de WMT expiran sin valor. Ambas opciones de venta expirarán sin valor si el precio de la acción de WMT en el momento del vencimiento está por encima del precio de strike de la opción de venta larga (el strike más alto), que es de 140 dólares en este momento (por ejemplo, a 141 dólares).

El beneficio potencial de esta operación se limita a la diferencia entre los precios de strike (es decir, (140.00 – 135.00) x 100) menos el costo neto del spread (es decir, 130.00 dólares) menos las comisiones.

En nuestro ejemplo, la diferencia entre los precios de strike es de 5 dólares. Por lo tanto, el beneficio potencial es de 500 - 130 = 370 dólares.

Por último, esta operación se equilibraría con 138.70 dólares el día del vencimiento (excluyendo las comisiones de corretaje). Llegamos a esta cifra, restando la prima neta pagada (o 1.30 dólares aquí) del precio de strike de la opción de venta larga (o el strike más alto, que es 140 dólares aquí)

Resultado final

Las acciones de Walmart, el mayor minorista con tiendas físicas a nivel mundial, pertenecen a la mayoría de las carteras a largo plazo. Durante la pandemia, la dirección ha respondido a la evolución de las necesidades y deseos de los consumidores y ha aumentado los ingresos.

Sin embargo, es probable que los problemas de la cadena de suministro, junto con las presiones inflacionistas, presionen los márgenes. Por lo tanto, podrían pasar algunos meses antes de que las acciones de WMT inicien una nueva etapa alcista.

Los inversionistas que compran y mantienen podrían considerar los descensos en la cotización de WMT como una oportunidad para comprar las acciones. Por otra parte, los operadores experimentados también podrían establecer una operación de opciones para beneficiarse de un posible descenso del precio de las acciones de Walmart.