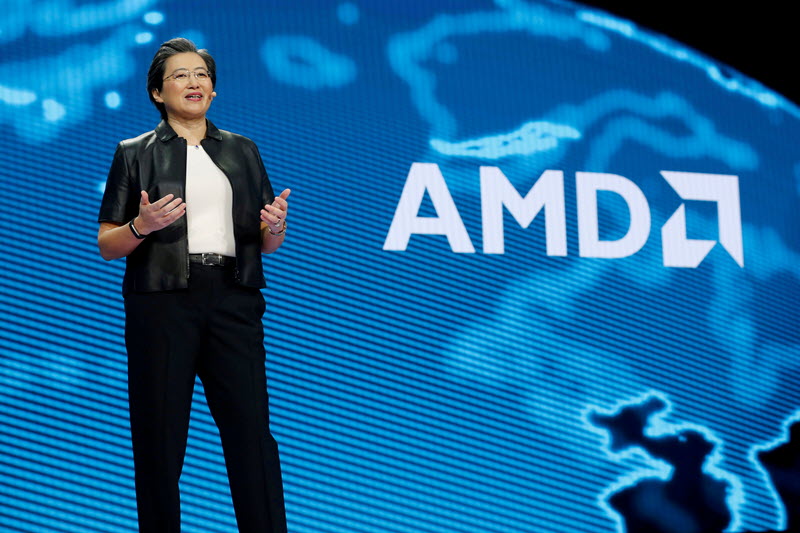

El lunes, los analistas de Northland mantuvieron una perspectiva positiva sobre las acciones de AMD (NASDAQ:AMD), que actualmente cotizan a 125,19$, reiterando una calificación de Outperform y un precio objetivo de 175,00$.

Los expertos de la firma destacaron a AMD como una de sus principales elecciones para el año calendario 2025 (CY25), anticipando que la empresa continuará ganando cuota de mercado en varios segmentos, incluyendo GPUs para IA, CPUs para servidores y clientes de PC.

Se espera que estos avances se produzcan a medida que la empresa supere los desafíos en los segmentos integrados y de juegos. Según datos de InvestingPro, AMD mantiene una sólida salud financiera con un ratio de liquidez de 2,5, lo que indica una fuerte liquidez para respaldar sus iniciativas de crecimiento.

Los analistas expresaron confianza en la superioridad de los productos de AMD en los mercados de CPUs para servidores y clientes, así como en su competitiva hoja de ruta en IA. Proyectan un importante ciclo de renovación de PCs por delante, impulsado por el fin del soporte de Microsoft para Windows 10, lo que podría llevar a un número sustancial de actualizaciones de sistemas.

Se estima de manera conservadora que los ingresos de AMD relacionados con IA para CY25 alcancen los 9.500 millones de dólares, frente a los 5.200 millones, con un aumento del 7% en la primera mitad de CY25 respecto a la segunda mitad de CY24. El análisis de InvestingPro muestra un fuerte crecimiento de ingresos de AMD del 9,88% en los últimos doce meses, y los analistas esperan que la rentabilidad continúe este año.

En el mercado de CPUs para servidores, las indicaciones iniciales sugieren que el Turin de AMD supera al Granite Rapids de Intel en la mayoría de las cargas de trabajo. Northland proyecta que los ingresos de AMD en el centro de datos no relacionados con IA en CY24 serán de 7.700 millones de dólares, un aumento del 26% interanual, y pronostica un aumento del 10% a 8.500 millones de dólares para CY25. Los analistas consideran estas proyecciones conservadoras y una posible fuente de crecimiento.

Para los clientes de PC, se espera que AMD continúe ganando cuota de mercado a Intel, con ingresos de clientes en CY25 previstos en 7.900 millones de dólares, un aumento del 15% interanual. Esta cifra podría aumentar entre 1.000 y 2.000 millones de dólares adicionales si el ciclo de reemplazo ocurre según lo esperado y AMD mantiene su cuota de mercado.

En cuanto a otras fuentes de ingresos, Northland estima que los ingresos integrados disminuyeron en 1.700 millones de dólares y los ingresos de juegos cayeron en 3.700 millones de dólares en CY24. Sin embargo, predicen una recuperación en los ingresos integrados a 4.000 millones de dólares en CY25, un aumento de 350 millones de dólares interanual. Aunque se pronostica que los ingresos de juegos caerán a 770 millones de dólares, tienen el potencial de mantenerse estables interanualmente.

El análisis de InvestingPro indica que AMD está ligeramente infravalorada en los niveles actuales, con 16 ProTips exclusivos adicionales y un informe completo de investigación Pro disponible para obtener información más profunda sobre la salud financiera y las perspectivas de crecimiento de AMD.

En otras noticias recientes, Advanced Micro Devices (NASDAQ:AMD) y LuminArx Capital Management han invertido conjuntamente 333 millones de dólares en la startup de nube Vultr, reflejando la creciente demanda de infraestructura de inteligencia artificial (IA). Esta financiación permitirá a Vultr adquirir más unidades de procesamiento gráfico (GPUs) para alimentar modelos de IA. Mientras tanto, AMD y Nvidia han ampliado el acceso a sus GPUs entre numerosos proveedores de nube, mejorando aún más su visibilidad en el mercado.

Por otro lado, KeyBanc Capital Markets mantuvo su calificación de Overweight para AMD con un precio objetivo de 220$. La firma también mantuvo su calificación de Overweight para ARM con un precio objetivo de 195$. Mientras tanto, se mantuvo la calificación de Sector Weight para Intel, con un valor justo de 19$ basado en 22 veces la estimación de ganancias por acción para 2025.

En un desarrollo reciente, el plan de la administración Biden de limitar el número de chips de IA que las empresas pueden instalar en instalaciones informáticas en ciertos países fue cuestionado por dos senadores estadounidenses. Expresaron preocupaciones de que las restricciones propuestas podrían impedir la venta de tecnología estadounidense en el extranjero y potencialmente impulsar a los compradores extranjeros hacia competidores chinos como Huawei.

Por último, Wolfe Research expresó escepticismo sobre la capacidad de Intel Corporation para mantener su estatus como fabricante de dispositivos integrados (IDM), citando la intensificación de la competencia y las condiciones del mercado.

Este artículo ha sido generado y traducido con el apoyo de AI y revisado por un editor. Para más información, consulte nuestros T&C.