Por Geoffrey Smith

Investing.com -- Para los mercados emergentes, el nuevo año ha retomado las cosas mayormente donde el pasado las dejó: una combinación de política monetaria global flexible y expectativas de un repunte vigoroso del crecimiento global este año están creando los vientos de cola más fuertes para esta clase de activos en una década.

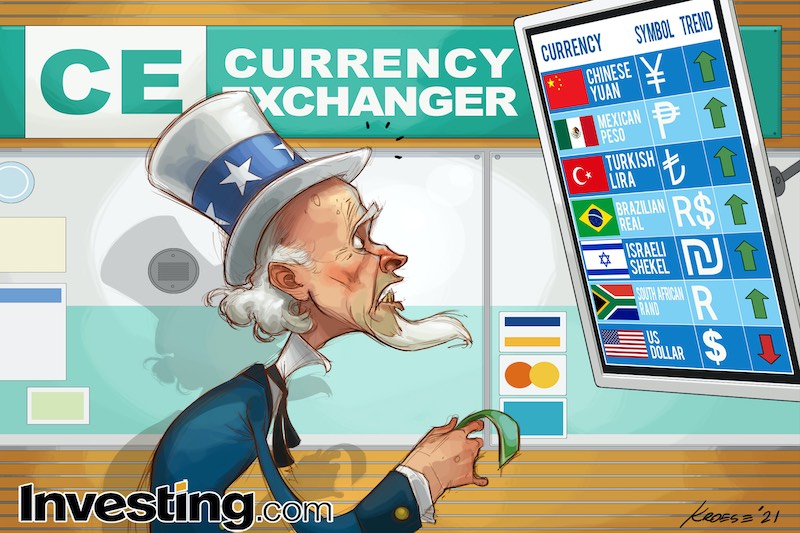

Prácticamente dondequiera que mires, hay una historia alcista que contar y, no pocas veces, son los enormes déficits gemelos de Estados Unidos los responsables en última instancia. Con el presidente electo Joe Biden y su administración entrante a punto de inyectar 1,9 billones de dólares para sostener la demanda de Estados Unidos y el presidente de la Fed, Jerome Powell, igual de centrado en garantizar que las condiciones financieras sigan siendo relajadas, es difícil que haya un solo barco al que no eleve la ola de dólares procedentes de Estados Unidos este año.

Las políticas reflacionarias promulgadas por Washington ya han impulsado el yuan chino más de un 5% frente a donde se situara hace un año, y esa mejora del poder adquisitivo de China está revolucionando los mercados globales, ya que el aumento de su compra de materias primas recicla un superávit comercial que está de vuelta en niveles récord, a pesar de todos los esfuerzos de Donald Trump para frenarlo en los últimos cuatro años.

"China está aprovechando la apreciación del yuan para comprar existencias de trigo, maíz... y probablemente el cobre y el hierro también... a precios que les parecen relativamente bien", dijo Charlie Robertson, economista de Renaissance Capital a través de Twitter el lunes.

El níquel y el cobre, los dos metales que están alimentando el cambio hacia la movilidad eléctrica más que cualquier otro, han subido un 30% y 27% en los últimos 12 meses, respectivamente. El cinc y el aluminio también han subido un 10 % en ese período de tiempo, lo que no está mal teniendo en cuenta que ha sido testigo de la mayor contracción económica que puede recordarse. El café, el azúcar y el cacao también han comenzado a ofrecer un fuerte rendimiento estos últimos dos meses.

"De esto se deduce que el repunte de la demanda de estos productos por parte de China terminará cuando se detenga la apreciación del yuan", dice Robertson.

Desde Polonia e Israel hasta Chile y Suecia, los bancos centrales han comenzado a intervenir para evitar que sus monedas suban demasiado, demasiado rápido. Israel compró 21.000 millones de dólares el año pasado, pero no pudo evitar que el shekel subiera alrededor de un 10% desde los mínimos de marzo. Ahora tiene la intención de comprar 30.000 millones de dólares para mantener el shekel en niveles bajos este año.

Las cosas son ligeramente diferentes en Chile, donde el anuncio del banco central de un programa de acumulación de reservas de 12.000 millones de dólares para este año es una respuesta a los obstáculos que se avecinan en un calendario de 2021 lleno de reembolsos de bonos y eventos de riesgo político, incluidas las elecciones de noviembre.

Los vecinos latinoamericanos chilenos sufrieron graves golpes en sus economías domésticas por la pandemia del año pasado, y con las nuevas cepas de Covid-19, que aún están arrasando algunas regiones, seguirán dependiendo en gran medida de que la demanda externa se recupere este año. Robin Brooks, economista del Instituto de Finanzas Internacionales, con sede en Washington, dice que esto puede hacer del peso mexicano una apuesta mejor que el real brasileño este año a pesar de que dice que el real sigue siendo "demasiado barato".

"El quid de la cuestión es la proximidad al estímulo", argumenta, señalando el hecho de que, tras la crisis de 2009, el real se recuperó más rápido porque fue China, el gran importador de materias primas, el que abrió el grifo del estímulo. "En 2020 es lo contrario: ahora, Estados Unidos está haciendo un enorme esfuerzo por implementar estímulos, lo que ayuda a México".

Sin embargo, nada respalda una moneda emergente como la vieja ortodoxia económica, y en este sentido, los inversores favorables al riesgo difícilmente pueden ignorar a Turquía. El año pasado, el país abandonó una postura de política altamente inflacionaria, y el presidente Recep Tayyip Erdogan permitió finalmente que su banco central (bajo una nueva directiva) aumentara drásticamente los tipos de interés y pusiera fin a su dependencia de las artimañas contables para crear una ilusión de estabilidad monetaria.

Desde los máximos de más de 8,59 por dólar en el auge de la crisis del año pasado, la lira se ha disparado hasta 7,45 esta semana. Aunque es considerablemente dependiente de las importaciones de materias primas vitales como el petróleo, Turquía está bien posicionada para beneficiarse de la implantación de vacunas, dada su condición de popular destino vacacional entre europeos y rusos, mientras que su unión aduanera con la UE le da una buena exposición a cualquier repunte de la economía allí mientras se despliega su fondo de recuperación de 750.000 millones de euros.

Para disfrutar de la actualidad económica y financiera desde una perspectiva diferente, no se pierda la sección de cómics de Investing.com.