Por Laura Sánchez

Investing.com - "El rally de 'todo' de 2023 ha estado liderado por los grandes perdedores del año pasado, desde las criptomonedas hasta la tecnología disruptiva’’, destaca Ben Laidler, estratega de mercados globales de la plataforma de inversión en multiactivos eToro.

Se ha tachado de "rally basura" de baja calidad o de "carrera por la basura" y se ha considerado imposible invertir en él. Sin embargo, esto es típico del libro de jugadas del rally de alivio, ya que los fundamentos se vuelven menos malos con el sentimiento deprimido, explica el analista.

"Todavía hay un método en la locura percibida. Las valoraciones de las empresas tecnológicas disruptivas, representadas por las mayores participaciones de ARKK, han mejorado mucho, con una mediana P/Ventas de 5 veces frente a las 12 veces de hace un año, y ahora en línea con el NASDAQ. La mitad de estos valores tienen previsiones positivas de flujo de caja libre (FCF), y los ratios de interés a corto son elevados: 5,5 veces, un 50% más que en diciembre de 2021 y el doble que el NASDAQ", señala Laidler.

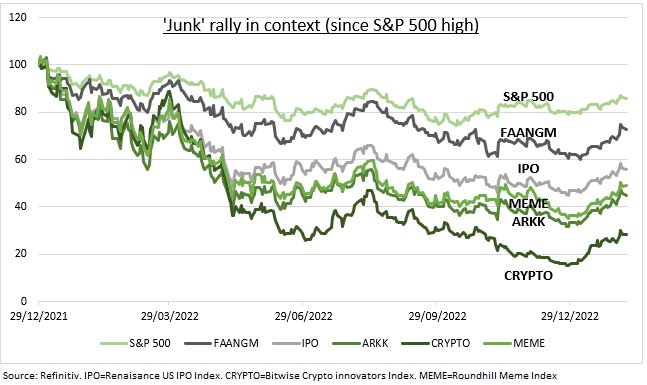

"Algunos de estos temas de inversión de alto riesgo en el mercado de renta variable (véase el gráfico) han subido una media del 23% desde sus mínimos de finales de noviembre de 2022. Este repunte se sitúa casi 20 puntos por delante del S&P 500 y también por delante de las grandes tecnológicas, pero sigue suponiendo una caída media del 56% desde los niveles de finales de 2021, cuando el S&P 500 alcanzó su máximo", señala este experto.

eToro realiza un seguimiento de la "tecnología disruptiva" (representada por el ARK Innovation ETF (NYSE:ARKK)), las OPV recientes (Renaissance US IPO), los valores meme (Roundhill MEME ETF (NYSE:MEME)) y los valores relacionados con las criptomonedas (Bitwise Crypto Industry Innovators ETF (NYSE:BITQ)) y los compara con las grandes tecnológicas (FAANGM) y el índice S&P 500.

"Este repunte de los denominados valores 'basura' se ha visto impulsado por el descenso de los rendimientos de los bonos estadounidenses y la cobertura de posiciones cortas por parte de los inversores, y se produce en un contexto de depresión de los valores tecnológicos tras la caída de 2022", resalta Laidler.

"A pesar de que sus valoraciones y flujos de caja son ahora menos malos, gran parte de este repunte sigue siendo prematuro, ya que el crecimiento económico se está relajando, los elevados tipos de interés restringen el acceso a nuevos capitales, es probable que se detenga el descenso de la rentabilidad de los bonos a 10 años y las condiciones financieras ya han vuelto a los niveles anteriores a la subida de la Reserva Federal. La falta de fusiones y adquisiciones en el sector es una advertencia ascendente sobre las valoraciones y los casos empresariales", concluye.

------

- Si te interesa el trading y quieres saber cómo crear una operativa con éxito, apúntate a este webinar: https://es.investing.com/education/webinars/c%C3%B3mo-crear-un-plan-de-trading-exitoso-2344