- El Nasdaq sube un 12,6% desde sus mínimos del mercado bajista del 13 de octubre

- Los valores tecnológicos de alto crecimiento han protagonizado impresionantes recuperaciones

- Compre Block (NYSE:SQ) y Splunk (NASDAQ:SPLK) a medida que disminuyen los temores de inflación y aumentan las esperanzas de un pivote de la Fed

- Rendimiento en lo que va de año: -54,6%.

- Porcentaje desde máximos históricos: -74,6%.

- Capitalización de mercado: 43.900 millones de dólares

- Rendimiento en lo que va de año: -26,5%.

- Porcentaje desde máximos históricos: -62,3%

- Capitalización de mercado: 13.800 millones de dólares

El Nasdaq Composite ha protagonizado un notable repunte desde que el mes pasado registrara su cota más baja desde julio de 2020. El índice de tecnológicas ha subido más de un 12% desde sus mínimos de mediados de octubre, lo que aumenta la confianza en que el sector ha tocado fondo tras una venta que ha durado un año.

El reciente repunte se ha visto impulsado por los indicios de que la inflación podría haber tocado techo, lo que hace esperar que la Reserva Federal sea menos agresiva con las subidas de los tipos de interés.

Teniendo esto en cuenta, creo que tanto las acciones de la empresa matriz de Square (NYSE:SQ), Block, como las de la especialista en software en la nube, Splunk, están en una posición privilegiada para ampliar su recuperación en los próximos meses. Ambas empresas tecnológicas todavía tienen mucho margen de crecimiento de sus respectivos negocios, lo que las convierte en sólidas inversiones a largo plazo con fuertes perspectivas de crecimiento de cara al futuro.

Block

Block ha disfrutado de un fuerte repunte desde que sus acciones registraran su cota más baja desde abril de 2020 el 3 de noviembre, disparándose alrededor de un 20% en lo que va de mes. Sin embargo, las acciones de la empresa de tecnología financiera con sede en San Francisco, California, siguen acumulando pérdidas de un 54,6% en lo que va de año.

Aunque cotizan aproximadamente un 75% por debajo de sus máximos históricos de agosto de 2021, los inversores deberían considerar añadir Block a sus carteras ante el fuerte impulso de sus florecientes negocios de pagos Cash App y Square.

El especialista en pagos móviles dirigido por el exdirector ejecutivo de Twitter (NYSE:TWTR), Jack Dorsey, presentó a principios de este mes unos beneficios e ingresos del tercer trimestre que superaron las expectativas, a pesar del difícil entorno macroeconómico.

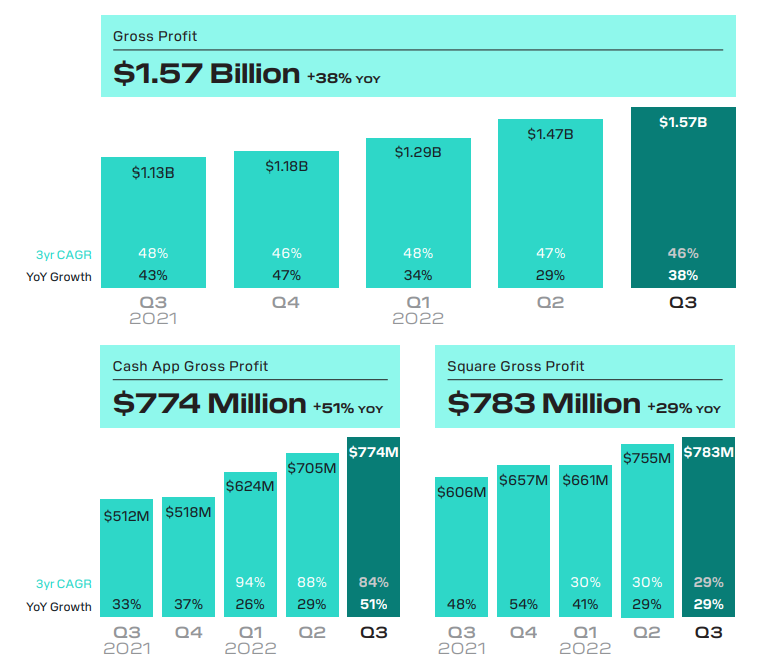

Block informó de 774 millones de dólares de beneficios brutos en su negocio Cash App y 783 millones de dólares de beneficios brutos en su negocio de servicio de pagos Square, lo que supone un aumento del 51% y del 29%, respectivamente, sobre una base anualizada. En total, la empresa registró un beneficio bruto en el tercer trimestre de 1.570 millones de dólares, un aumento del 38% interanual.

La empresa de tecnología financiera anunció que había registrado su mayor entrada de efectivo trimestral, lo que significa que cada vez más usuarios están depositando dinero en sus cuentas de Cash App. La app cuenta ahora con 49 millones de usuarios activos mensuales (MAU), un 22,5% más que antes.

Dorsey dijo en una carta a los accionistas que la empresa mostró un fuerte crecimiento, incluso cuando otras empresas de pago ya advertían sobre la inminente desaceleración debido a los actuales obstáculos macroeconómicos.

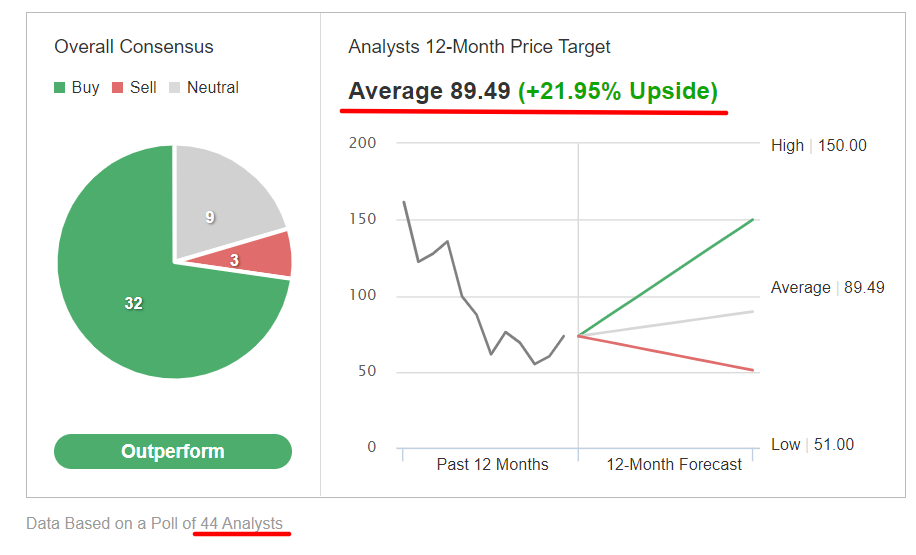

No es de extrañar que Wall Street tenga una visión alcista a largo plazo sobre las acciones de Square, ya que 41 de los 44 analistas encuestados por Investing.com les asignan una calificación de "compra" o "retención".

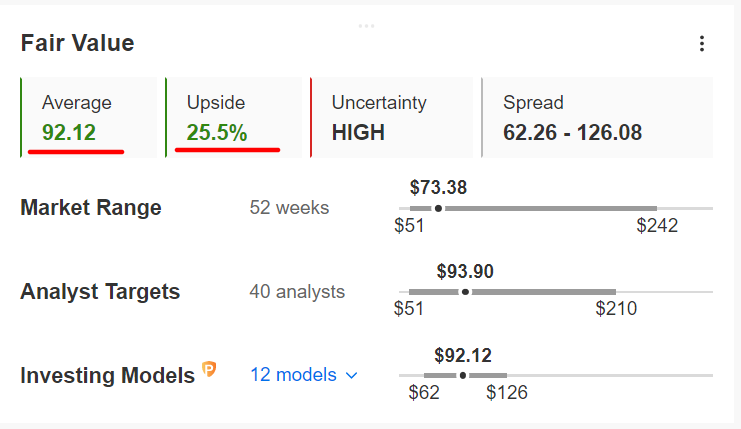

El valor razonable medio de las acciones de Block en InvestingPro implica una subida del 25,5%.

Teniendo en cuenta la posición de liderazgo de la propietaria de Square en el sector de procesamiento de pagos móviles, creo que las acciones de Block podrían finalmente tocar fondo tras una brutal venta que le ha hecho perder más de la mitad de su valor de mercado en 2022.

Splunk

Splunk ha visto caer sus acciones un 26,5% este año, ya que la compañía de software de análisis de datos cayó en desgracia con los inversores. Pero las acciones se han recuperado considerablemente desde que registraban mínimos de 52 semanas en 65 dólares a mediados de octubre, subiendo casi un 31% en el último mes. En los niveles actuales, la empresa de software con sede en San Francisco, California, todavía está a un 62% de sus máximos históricos registrados en septiembre de 2020.

Splunk se dispone a ampliar su recuperación en los próximos meses debido a las tendencias comerciales favorables a medida que completa su transición de una licencia perpetua a un modelo basado en la suscripción de software como servicio. El cambio a un modelo de negocio SaaS probablemente hará que la empresa genere mayores ingresos anuales recurrentes, una mayor rentabilidad y una mejora del flujo de caja libre de cara a los próximos trimestres.

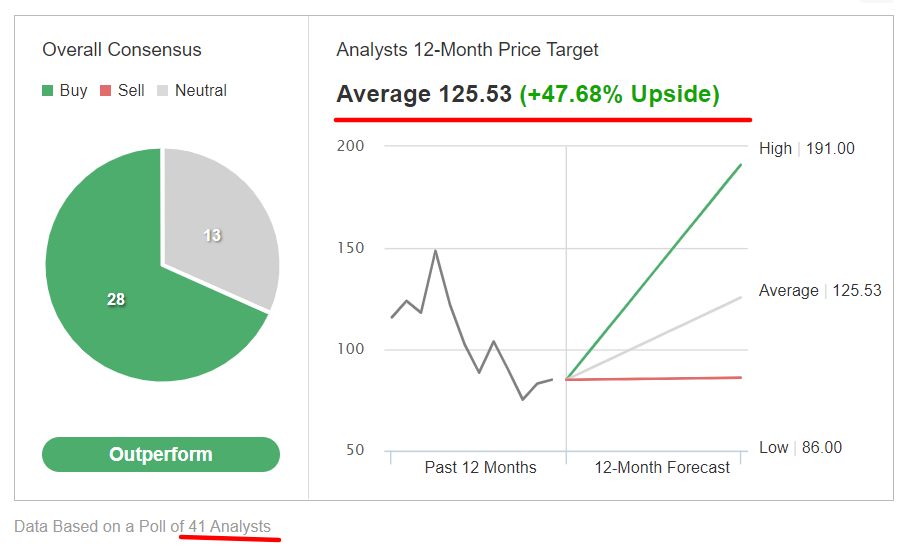

Los 41 analistas encuestados por Investing.com asignan a sus acciones una calificación de "compra" o "neutral".

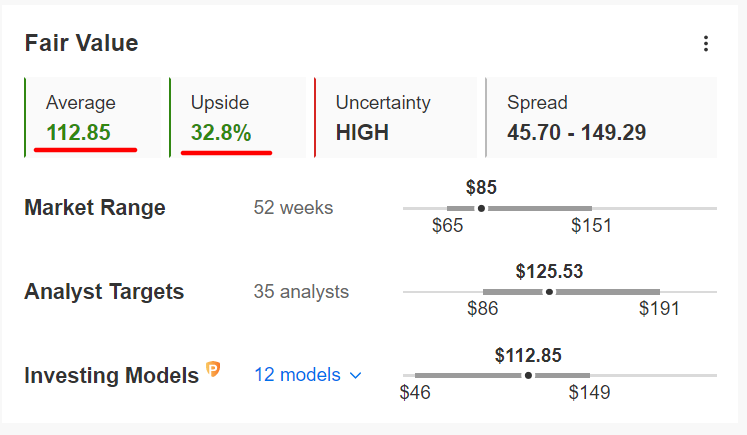

Los modelos cuantitativos de InvestingPro apuntan a una subida del 32,8% en los próximos 12 meses.

Splunk presenta sus resultados financieros del tercer trimestre tras el cierre del mercado estadounidense del miércoles 30 de noviembre, y todo apunta a que anunciará un beneficio por acción de 0,25 dólares, lo que mejora considerablemente la pérdida de 0,37 dólares del año pasado, mientras que se espera que los ingresos aumenten un 27,5% interanual.

Según InvestingPro, los analistas de Wall Street son muy optimistas de cara al informe, ya que han elevado sus estimaciones de BPA 32 veces en los últimos 90 días, lo que supone un aumento del 182,7% con respecto a sus expectativas iniciales.

El inversor activista Starboard Value, que a menudo se centra en empresas de software de bajo rendimiento, reveló una participación de casi el 5% en Splunk el mes pasado. "Creemos que Splunk tiene por delante un importante recorrido al alza", afirma el director ejecutivo de Starboard, Jeffrey Smith, señalando que la empresa podría aumentar los márgenes de flujo de caja libre y mantener un fuerte perfil de crecimiento que podría permitir a Splunk generar entre 8 y 9 dólares de flujo de caja libre por acción para 2025.

Smith añade que el negocio de Splunk lo hacía muy atractivo como posible candidato a una adquisición. Y añade:

"Esta dinámica crea múltiples formas de ganar y hace que la inversión en Splunk sea aún más interesante".

En febrero, Splunk estaba valorada en 18.400 millones de dólares y el Wall Street Journal informó de que Cisco (NASDAQ:CSCO) hizo una oferta de más de 20.000 millones de dólares para la adquisición de la compañía, sin embargo las conversaciones se interrumpieron.

Descargo de responsabilidad: En el momento de redactar este análisis, Jesse está posicionado en largo en el Dow Jones de Industriales y en el S&P 500 a través del ETF SPDR Dow y del ETF SPDR S&P 500. También está posicionado en largo en el ETF Energy Select Sector SPDR. Los puntos de vista discutidos en este análisis son únicamente la opinión del autor y no deben considerarse consejos de inversión.