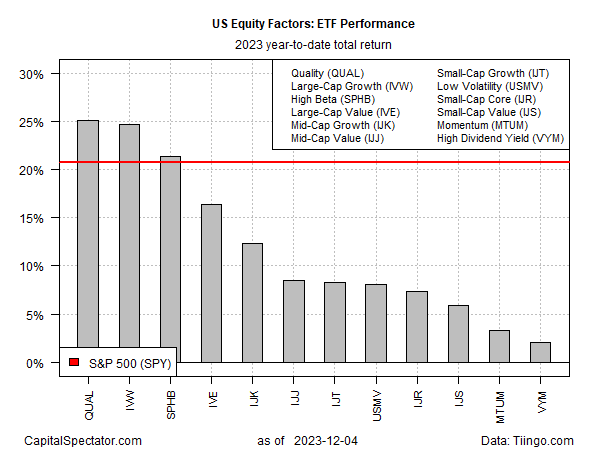

En un año desigual para los factores de riesgo de la renta variable, varios tipos de acciones de gran capitalización destacan como los ganadores de este año, sobre la base de un conjunto de valores representativos de ETFs hasta el cierre del lunes (4 de diciembre). Las acciones de pequeña capitalización están en camino de quedar rezagadas por un amplio margen en términos relativos para el año natural, pero el reciente repunte en este sector está inspirando nuevas previsiones de que esta porción de la prima de riesgo de la renta variable está preparada para obtener mejores resultados en el nuevo año.

Para 2023, sin embargo, la suerte parece echada para el tema de que más grande es mejor desde una perspectiva de rendimiento. A la cabeza de los factores de renta variable, con ganancias de aproximadamente el 25% en lo que va de año, se encuentran el iShares MSCI USA Quality Factor ETF (NYSE:QUAL), un fondo de crecimiento de gran capitalización que se centra en los denominados valores de calidad, y el iShares S&P 500 Growth ETF (IVW).

En ambos frentes, estos ETFs están muy por delante de las ganancias de otros factores de renta variable y del índice de referencia estándar de renta variable estadounidense a través del SPDR S&P 500 ETF (NYSE:SPY), que también tiene un sesgo de gran capitalización.

El factor más débil de la renta variable este año: una estrategia orientada a dividendos relativamente altos a través del Vanguard High Dividend Yield Index Fund (NYSE:VYM), que registra una tibia subida del 2% en lo que va de 2023.

El reciente repunte de las acciones de pequeña capitalización está volviendo a centrar las mentes en la posibilidad de que este rincón del mercado de renta variable pueda estar preparado para obtener mejores resultados en el nuevo año. Aunque el iShares Core S&P Small-Cap ETF (NYSE:IJR) ha sido un rezagado este año, el fondo ha subido más de un 9% en el último mes, superando espectacularmente al mercado en general (SPY) por un margen considerable. Gran parte de este rendimiento superior se ha producido en los últimos días a través de un repunte en IJR.

Es prematuro extraer demasiadas conclusiones de las ganancias de los valores de pequeña capitalización, pero la base para pensar positivamente en este segmento del mercado está vinculada a las crecientes expectativas de bajada de las tasas de interés el próximo año, un resultado que, según los analistas, sería especialmente beneficioso para las empresas más pequeñas.

"Para los valores más pequeños, que cotizan como opciones de compra de beneficios lejanos, unos tipos de interés más bajos hacen que estos beneficios sean más valiosos cuando se descuentan al presente", escribe Panos Mourdoukoutas, profesor de economía del LIU Post de Nueva York.

También está el argumento de la valoración. Hace un mes, Ed Clissold, estratega jefe para EE.UU. de Ned Davis Research, advertía que "las pequeñas capitalizaciones cotizan cerca de su mayor descuento registrado".

Bill Brewster, analista de investigación de Sullimar Capital Group, señala esta semana que "las pequeñas capitalizaciones han sido diezmadas" en todos los ámbitos, lo que sienta las bases para encontrar diamantes en bruto.

"Ese debe ser un buen terreno de caza en general ahora mismo, porque no han reflotado del todo".

De hecho, la comparación de las pequeñas capitalizaciones (IJR) con el mercado amplio (SPY) ofrece una imagen clara de la gran divergencia en el rendimiento este año.

La cuestión es si el último repunte de las pequeñas capitalizaciones es ruido. De hecho, en la historia reciente de IJR ha habido varias falsas banderas, por lo que aún no está claro que la última racha sea la auténtica. Pero el uso de los fondos de cobertura como guía sugiere que puede estar gestándose un punto de inflexión.

Reuters informa: "Los hedge funds (fondos de cobertura) recortaron su exposición en renta variable, principalmente en asistencia sanitaria, mientras que añadieron un poco de acciones de pequeña capitalización a sus carteras la semana pasada, según una nota de BofA Securities sobre las tendencias de flujo de sus clientes”.

¿InvestingPro+ con un 60% de descuento no es una buena oferta de Cyber Monday? ¡Ok, vayamos más allá! Con el código de descuento "PROPARATRADER" obtendrás un 10% de descuento adicional en la suscripción de 2 años a InvestingPro+. ¡Haz clic aquí y no olvides agregar el código de descuento!