- Se espera que junio sea otro mes volátil en Wall Street, en medio de un trío de acontecimientos importantes para el mercado.

- La atención del mercado se centrará en el informe de empleo estadounidense, los datos de inflación del IPC y la esperada reunión de política monetaria de la Reserva Federal.

- Por tanto, los inversionistas deberían prepararse para oscilaciones más violentas y movimientos bruscos en las próximas semanas.

- ¿Busca ayuda en el mercado? Los suscriptores de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima.

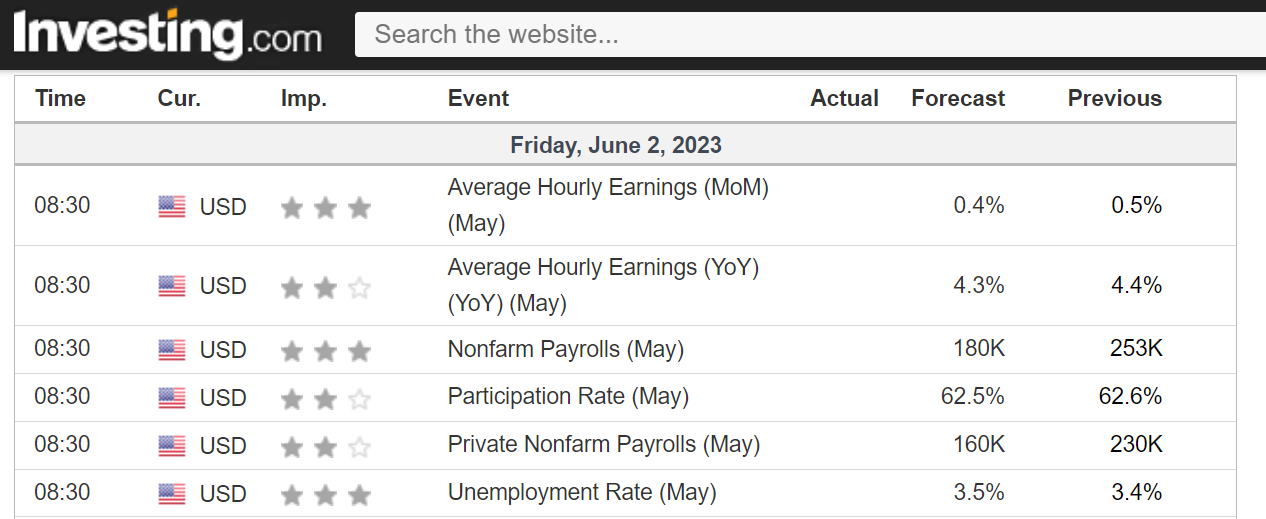

- Creo que el informe de empleo de mayo pondrá de relieve la increíble resistencia del mercado laboral y apoyará la opinión de que serán necesarias más subidas de tasas para frenar el mercado laboral al rojo vivo.

- Los responsables de la Reserva Federal han señalado en el pasado que la tasa de desempleo debe situarse al menos en el 4% para frenar la inflación, mientras que algunos economistas afirman que la tasa de paro debería ser aún mayor.

- Para poner las cosas en contexto, la tasa de paro se situaba en el 3.6% hace exactamente un año, en mayo de 2022, lo que sugiere que la Fed aún tiene margen para subir las tasas, aunque los operadores apuesten por una pausa.

- En general, aunque la tendencia es a la baja, los datos revelarán probablemente que la inflación sigue aumentando mucho más rápidamente que la tasa del 2% que la Reserva Federal considera saludable.

- Creo que aún queda mucho camino por recorrer antes de que los responsables de la política monetaria de la Reserva Federal estén preparados para declarar misión cumplida en el frente de la inflación.

- Una lectura sorprendentemente fuerte, en la que la cifra principal del IPC se sitúe en el 5.0% o por encima, desvanecerá aún más las esperanzas de una pausa en junio y mantendrá la presión sobre la Fed para que mantenga su lucha contra la inflación.

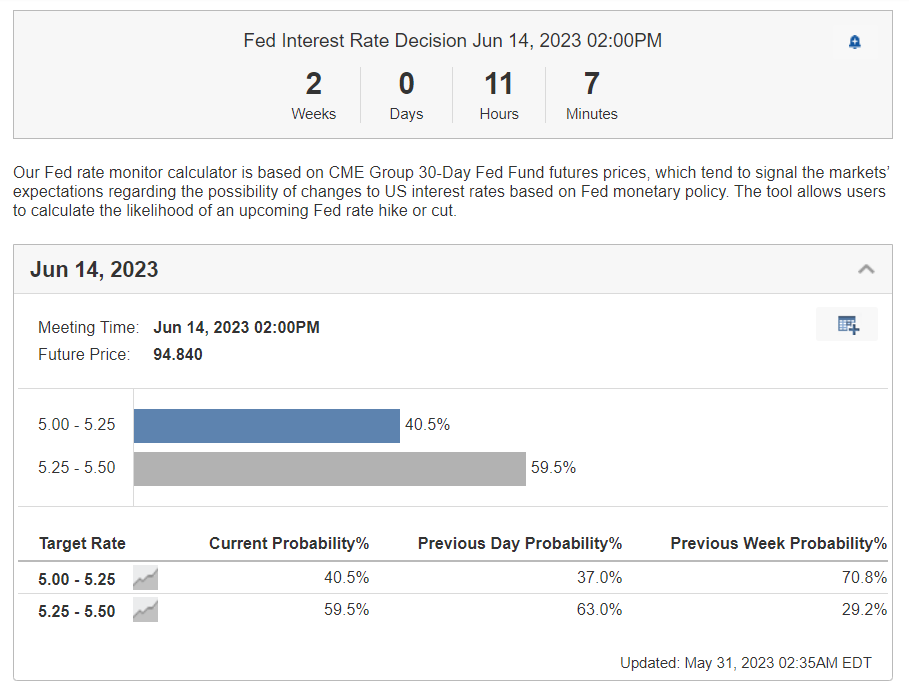

- Como la inflación sigue siendo obstinadamente alta y la economía en general se mantiene mejor de lo esperado, mi inclinación personal es que la Fed decidirá subir los tipos en 25 puntos base en la reunión de junio. Además, creo que Powell adoptará un tono sorprendentemente duro y advertirá de que la Reserva Federal aún tiene mucho trabajo por delante para reducir la inflación.

- Aunque estoy de acuerdo en que el actual ciclo de endurecimiento puede estar cerca de la línea de meta, considero que el tipo de interés oficial tendrá que subir al menos otro medio punto porcentual, hasta situarse entre el 5.75% y el 6.00%, antes de que la Reserva Federal contemple la idea de una pausa o un giro en su batalla por restablecer la estabilidad de precios.

- El banco central estadounidense corre el riesgo de cometer un grave error si empieza a relajar su política demasiado pronto, lo que podría hacer que las presiones inflacionistas empezaran a reacelerarse a pesar de las preocupaciones sobre una inminente recesión económica.

- En todo caso, la Fed tiene más margen para subir los tipos de interés que para recortarlos, suponiendo que se atenga a las cifras.

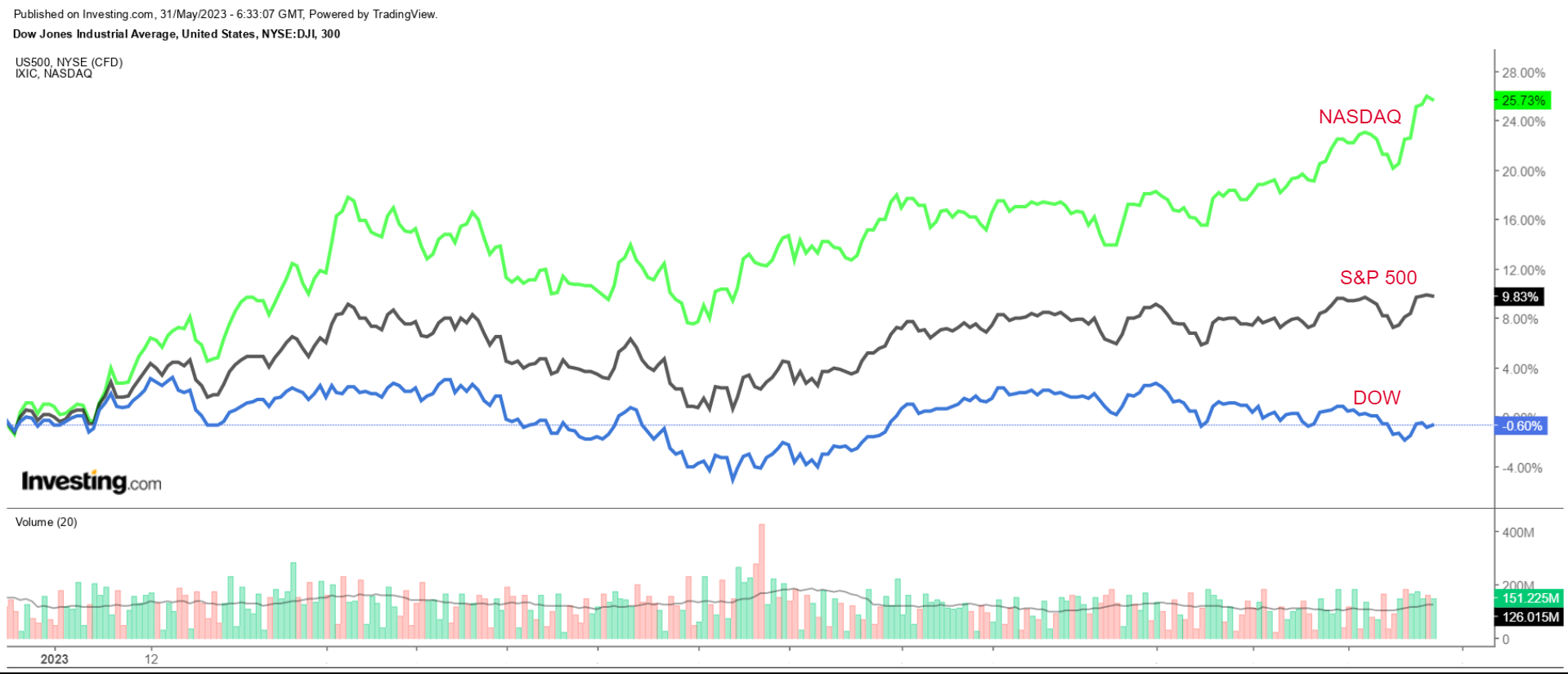

Las acciones en Wall Street están en camino de terminar mayo con una nota vacilante, ya que los inversionistas siguen midiendo las perspectivas de las tasas de interés y la inflación a la espera de una resolución política a la situación del techo de la deuda de EE.UU..

El índice tecnológico Nasdaq Composite va camino de terminar mayo en cabeza, con una subida del 6.5% en la última sesión bursátil del mes, ya que los inversionistas se han volcado en valores relacionados con la inteligencia artificial, como Nvidia (NASDAQ:NVDA).

El índice de referencia S&P 500 ha subido un 0.9% este mes.

Por su parte, el índice Dow Jones de Industriales es el más rezagado de mayo, con una caída del 3.1% al cierre del martes.

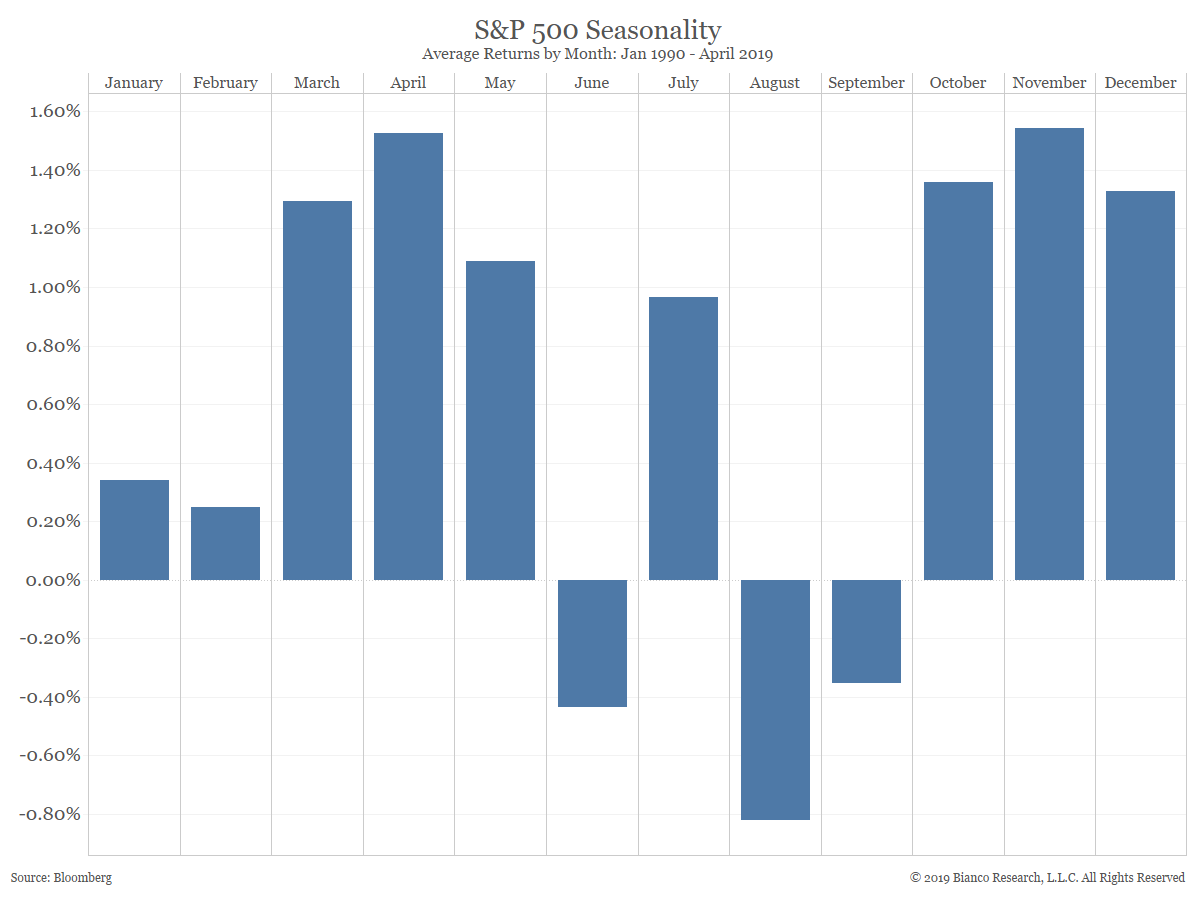

A medida que el volátil mes de mayo llega a su fin, los inversionistas deberían prepararse para nuevas turbulencias en junio, que tiene fama de ser uno de los peores meses del año para el mercado bursátil.

Desde 1990, el S&P 500 ha bajado una media de alrededor del 0.4% en junio, y este año podría no ser diferente.

Por lo tanto, a continuación se presentan tres fechas clave a tener en cuenta cuando el calendario cambie a junio:

1. Informe de empleo de EE.UU: Viernes 2 de junio

El Departamento de Trabajo de EE.UU. publicará el informe de empleo de mayo a las 8:30 AM ET del viernes 2 de junio, y probablemente será clave para determinar la próxima decisión política de la Reserva Federal.

La estimación de consenso es que los datos mostrarán que la economía estadounidense añadió 180,000 puestos de trabajo, según Investing.com, ralentizando el crecimiento del empleo de 253,000 en abril.

La tasa de desempleo se situará en el 3.5%, un punto por encima del mínimo de 53 años del mes anterior (3.4%), un nivel que no se registraba desde 1969.

Predicción:

2. Datos del IPC de Estados Unidos: Martes 13 de junio

El martes 13 de junio, a las 8:30 de la mañana hora del este, se publicará el índice de precios al consumo de mayo, y es probable que las cifras muestren que ni la inflación ni la inflación subyacente están cayendo lo suficientemente rápido como para que la Reserva Federal detenga sus esfuerzos de lucha contra la inflación.

Aunque aún no se han fijado previsiones oficiales, las expectativas para el IPC anual oscilan entre un aumento del 4.6% y el 4.8%, frente al ritmo anual del 4.9% registrado en abril.

La tasa de inflación anual alcanzó el verano pasado un máximo de 40 años (9.1%) y desde entonces ha seguido una tendencia a la baja; sin embargo, los precios siguen subiendo a un ritmo que duplica el objetivo del 2% fijado por la Reserva Federal.

Mientras tanto, las estimaciones para la cifra subyacente interanual -que no incluye los precios de los alimentos y la energía- se centran en torno al 5.4%-5.6%, frente a la lectura del 5.5% de abril.

La cifra subyacente es seguida de cerca por los funcionarios de la Reserva Federal, que creen que proporciona una evaluación más precisa de la futura dirección de la inflación.

Predicción:

3. Decisión de la Fed sobre las tasas de interés: Miércoles 14 de junio

La Reserva Federal tiene previsto emitir su decisión política tras la conclusión de la reunión del FOMC a las 14:00 ET del miércoles 14 de junio.

A partir del miércoles por la mañana, los mercados financieros están valorando una probabilidad de aproximadamente el 60% de un aumento de la tasa de 25 puntos base y una probabilidad cercana al 40% de que no haya acción, de acuerdo con Investing.com's Fed Rate Monitor Tool.

Pero eso, por supuesto, podría cambiar en los días y semanas previos a la gran decisión sobre las tasas, dependiendo de los datos que lleguen y de los esfuerzos en curso para que el Congreso apruebe el acuerdo sobre el techo de la deuda.

Si el banco central de EE.UU., de hecho, lleva a cabo otra subida de tasas de un cuarto de punto porcentual, que sería la undécima en los últimos 13 meses, situaría el objetivo de referencia de los fondos de la Fed en un rango entre el 5.25% y el 5.50%.

El presidente de la Fed, Powell, ofrecerá una rueda de prensa que será muy seguida poco después de la publicación del comunicado de la Fed, ya que los inversionistas buscan nuevas pistas sobre cómo ve las tendencias de la inflación y la economía y cómo eso afectará al ritmo de endurecimiento de la política monetaria.

Predicción:

Qué hacer ahora

Una vez más, no es ningún secreto que estamos entrando en uno de los meses más débiles del año históricamente. Por lo tanto, en mi opinión, no sería sorprendente cierta debilidad en junio.

A corto plazo, espero que el mercado bursátil estadounidense corrija a la baja, ya que la Reserva Federal podría seguir aumentando los costes de endeudamiento durante el verano y mantenerlos al alza durante más tiempo.

Los operadores que principalmente entran en posiciones largas podrían optar por tomarse un tiempo de descanso durante el mes de junio o salir de sus posiciones más rápido de lo habitual y dirigirse a los márgenes si el mercado empieza a girar.

Por el contrario, los inversionistas a largo plazo podrían aprovechar la caída de los activos de riesgo para beneficiarse de los precios más bajos, ya que la historia sugiere que el mercado podría recuperarse bruscamente en julio.

En general, es importante ser paciente y estar atento a las oportunidades. Seguirá siendo importante aumentar la exposición gradualmente, no comprar valores de larga duración y no concentrarse demasiado en una empresa o sector concretos.

Teniendo esto en cuenta, utilicé el filtro de valores de InvestingPro para elaborar una lista de valores de alta calidad que muestran una fuerte fortaleza relativa en el actual entorno de mercado.

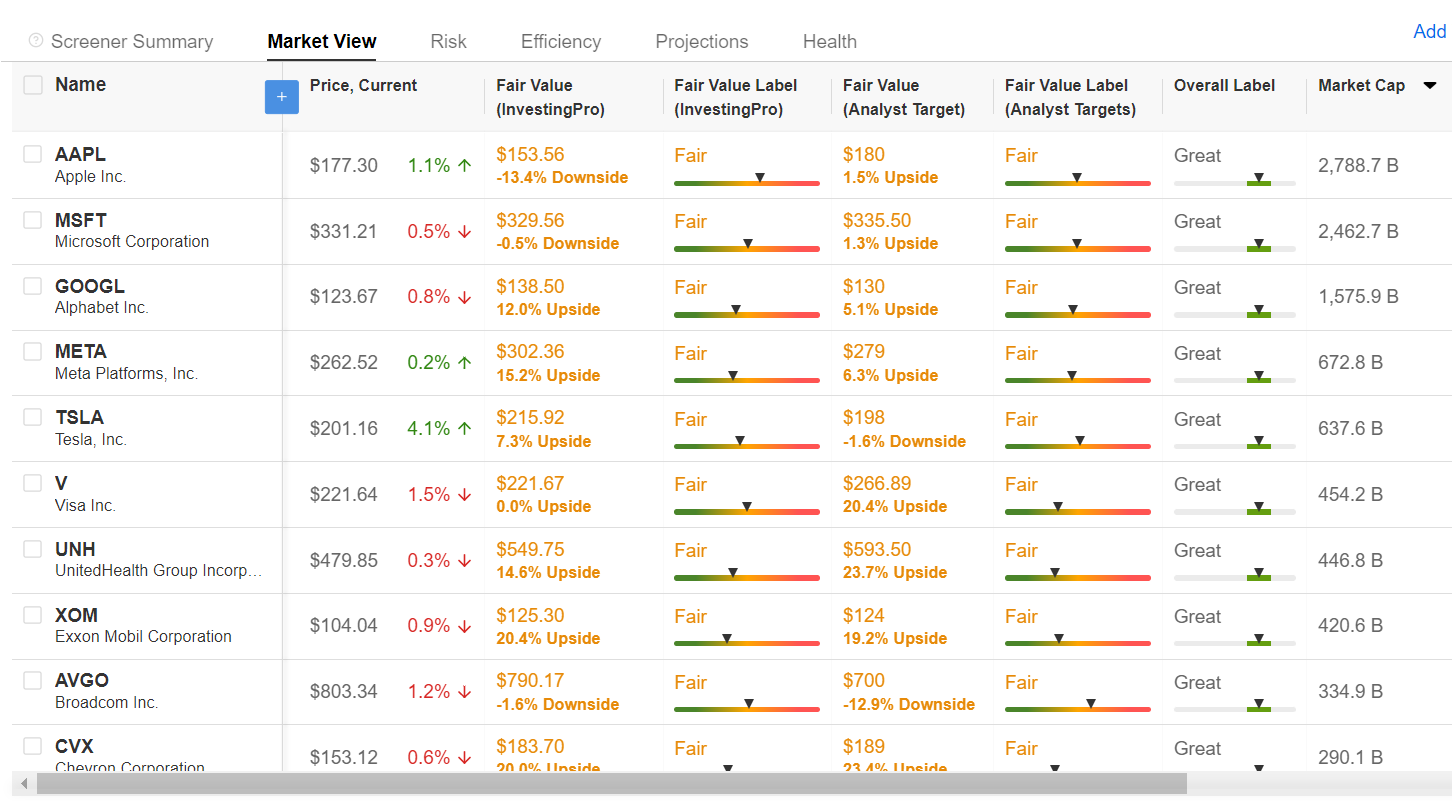

No es sorprendente que algunos de los nombres que figuran en la lista sean Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Meta (NASDAQ:META) Platforms, Tesla (NASDAQ: TSLA), Visa (NYSE:V), United Health (NYSE:UNH), Exxon Mobil (NYSE:XOM), Broadcom (NASDAQ:AVGO) y Chevron (NYSE:CVX), por citar algunas.

Fuente: InvestingPro

Con InvestingPro, puede acceder cómodamente a una vista de una sola página con información completa y exhaustiva sobre diferentes empresas en un solo lugar, lo que elimina la necesidad de recopilar datos de múltiples fuentes y le ahorra tiempo y esfuerzo.

Comience su prueba gratuita para desbloquear información y datos imprescindibles.

¡Encuentre toda la información que necesita en InvestingPro!

Divulgación: En el momento de escribir este artículo, estoy corto en el S&P 500 y Nasdaq 100 a través de ProShares Short S&P 500 ETF (SH) y ProShares Short QQQ ETF (PSQ). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.