- La temporada de presentación de resultados del 3T de Wall Street comienza esta semana.

- A pesar de las sombrías previsiones, hay un selecto grupo de empresas que ofrecerán un crecimiento explosivo de los beneficios.

- Los inversores deberían considerar la compra de Uber Technologies, CrowdStrike, y Royal Caribbean Cruises.

- ¿Busca más ideas operativas para sortear la actual volatilidad del mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima.

- Rentabilidad en lo que va de año: +79,5%

- Capitalización de mercado: 90.700 millones de dólares

- Rentabilidad en lo que va de año: +77,7%

- Capitalización de mercado: 44.700 millones de dólares

- Rentabilidad anual: +75%

- Capitalización de mercado: 22.200 millones de dólares

La temporada de resultados del tercer trimestre de Wall Street comienza esta semana, con la presentación de los resultados de algunos de los nombres más importantes del mercado.

Los analistas esperan que los beneficios del S&P 500 del 3T caigan un 0,3% interanual, lo que, de confirmarse, supondría el cuarto trimestre consecutivo de descensos anuales de los beneficios del índice.

Aunque la mayor parte de la atención se centrará en los valores tecnológicos de gran capitalización, como Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Tesla (NASDAQ:TSLA) y Nvidia (NASDAQ:NVDA), hay varias empresas de rápido crecimiento que disfrutarán de un crecimiento explosivo de los beneficios gracias a la creciente demanda de sus productos y servicios.

He aquí tres nombres que vale la pena considerar a la espera de sus informes trimestrales de estas próximas semanas.

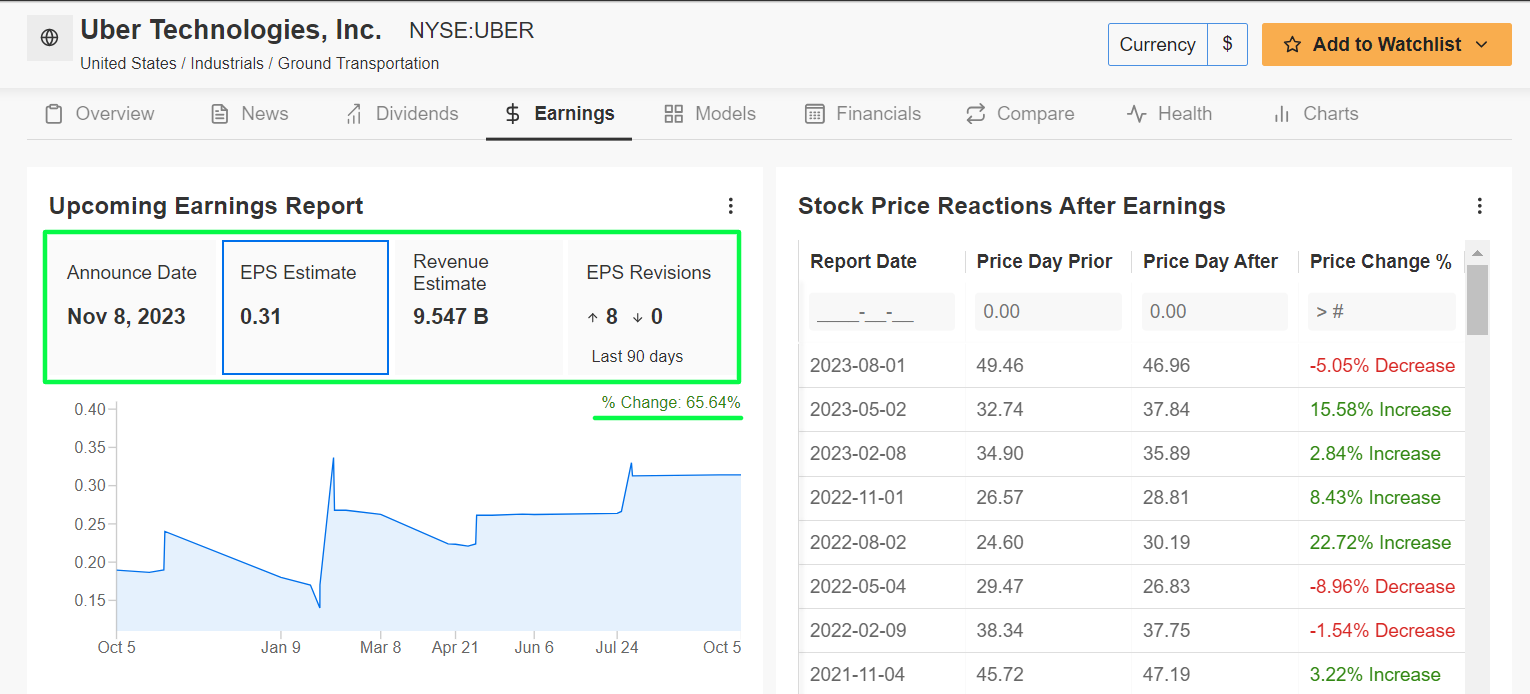

1. UberTechnologies

Uber Technologies (NYSE:UBER) ha experimentado un repunte fuerte y sostenido este año, ya que el gigante de los servicios de transporte por carretera ha demostrado que puede prosperar en un entorno difícil. En contraste con muchas otras empresas de alto crecimiento, Uber está generando sólidos beneficios y flujo de caja a medida que aumenta el número de personas que utilizan sus servicios de transporte y entrega de alimentos.

Todo apunta a que el próximo catalizador importante llegará cuando Uber presente sus resultados del tercer trimestre el miércoles 8 de noviembre, y se espera que vuelva a batir su récord de ventas a pesar del actual clima económico inflacionista y recesivo.

Wall Street se muestra muy optimista de cara al informe del tercer trimestre, según una encuesta de InvestingPro, y los analistas han elevado sus estimaciones de beneficio por acción ocho veces en los últimos tres meses, lo que refleja un aumento del 65% con respecto a sus expectativas iniciales.

Fuente: InvestingPro

Se prevé que el especialista en transporte compartido y reparto de comida registre una subida de 0,31 dólares por acción, lo que supone una mejora significativa con respecto al descenso de 0,61 dólares por acción del trimestre anterior, gracias a las actuales medidas de recorte de costes y a la mejora de las tendencias de movilidad.

Mientras tanto, los ingresos aumentarán un 15% interanual, hasta los 9.550 millones de dólares. De ser así, supondría el mayor volumen de ventas trimestrales de la historia de Uber, gracias a la fuerte demanda de los clientes, que siguen pidiendo viajes y comida a domicilio a pesar del actual entorno macroeconómico.

Las acciones de la empresa de transporte con sede en San Francisco, California, han subido alrededor de un 80% en lo que va de 2023, superando con creces el rendimiento comparable de Lyft (NASDAQ:LYFT), su principal competidor en el sector, cuyas acciones han bajado un 2% en el mismo periodo.

Incluso con el reciente repunte, las acciones de Uber, que cerraron la jornada de ayer en 44,38 dólares, podrían experimentar una subida de aproximadamente el 19%, según InvestingPro, lo que acercaría las acciones a su "valor razonable" de 52,71 dólares.

Fuente: InvestingPro

Además, más de tres cuartas partes de los analistas encuestados por Investing.com asignan a Uber una calificación de “compra”, con un precio objetivo medio de en torno a los 58 dólares, lo que implica una subida del 30,5% con respecto a los últimos niveles de cotización.

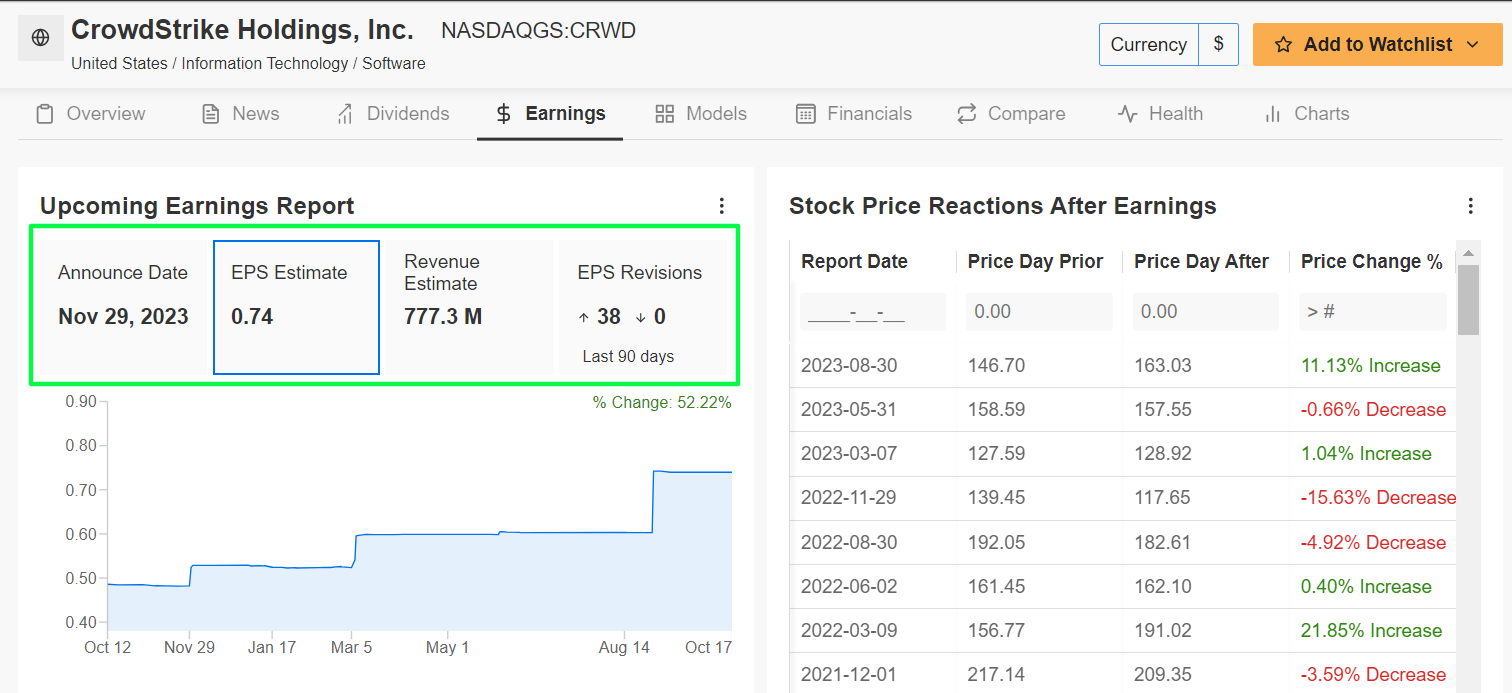

2. CrowdStrike

Considerado popularmente uno de los líderes del sector de la ciberseguridad basada en la nube, creo que merece la pena comprar acciones de CrowdStrike en el contexto actual del mercado.

Se prevé que CrowdStrike registre un crecimiento explosivo de los beneficios y las ventas cuando presente sus resultados financieros del tercer trimestre el miércoles 29 de noviembre, pues se beneficia de las tendencias favorables de la demanda de ciberseguridad.

Las estimaciones de beneficios se han revisado al alza 38 veces en los últimos 90 días, según una encuesta de InvestingPro, frente a cero revisiones a la baja, a medida que Wall Street se muestra cada vez más optimista con la empresa de ciberseguridad.

Fuente: InvestingPro

Las expectativas indicaban un beneficio por acción de 0,74 dólares, lo que supone una mejora del 85% con respecto a los 0,40 dólares por acción del trimestre anterior. Se prevé que los ingresos aumenten un 34,8%, hasta la cifra récord de 777,3 millones de dólares, gracias a la creciente demanda de su plataforma de ciberseguridad basada en la nube, que se utiliza para detectar y prevenir brechas de seguridad.

El especialista en seguridad de la información con sede en Austin, Texas, ha superado las expectativas de beneficios e ingresos de Wall Street todos los trimestres desde que saliera a bolsa en junio de 2019, lo que subraya la fortaleza de su negocio subyacente.

CrowdStrike —que ofrece seguridad de punto final y cargas de trabajo en la nube, inteligencia avanzada contra amenazas y sofisticados servicios de respuesta a ciberataques— ha sido uno de los principales beneficiarios del aumento del gasto cibernético de corporaciones y gobiernos de todo el mundo a medida que responden a las crecientes amenazas a la seguridad digital.

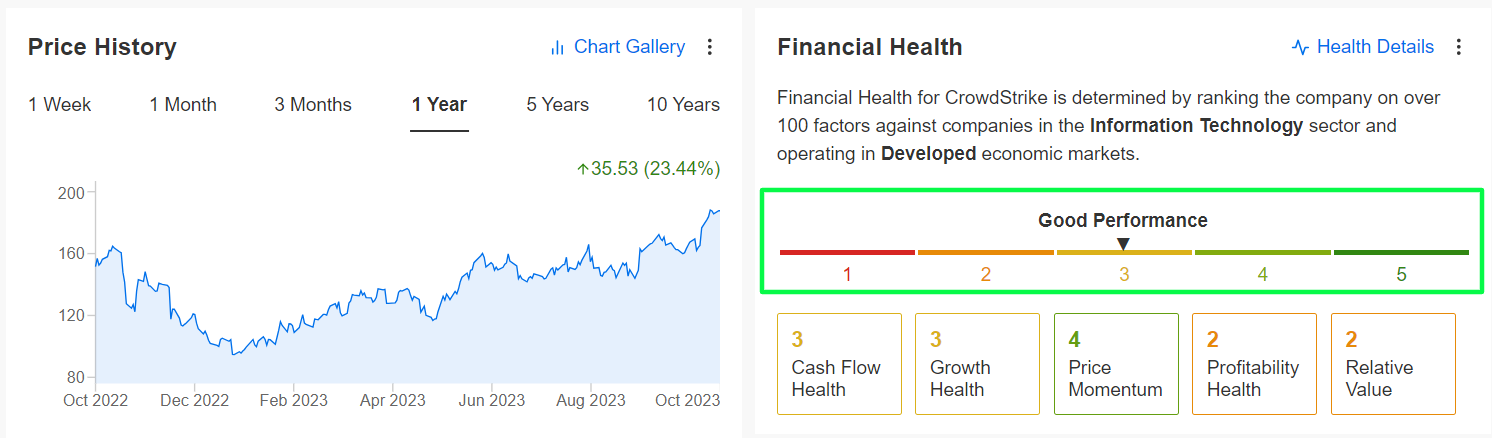

Fuente: InvestingPro

Las acciones de CrowdStrike se han disparado en 2023, con una subida de casi el 78% en lo que va de año, ya que las acciones tecnológicas de alto crecimiento han recuperado el favor del público tras la brutal liquidación del año pasado. La capitalización de mercado del líder en seguridad de punto final asciende a 45.000 millones de dólares a precio de cierre del martes, 187,14 dólares.

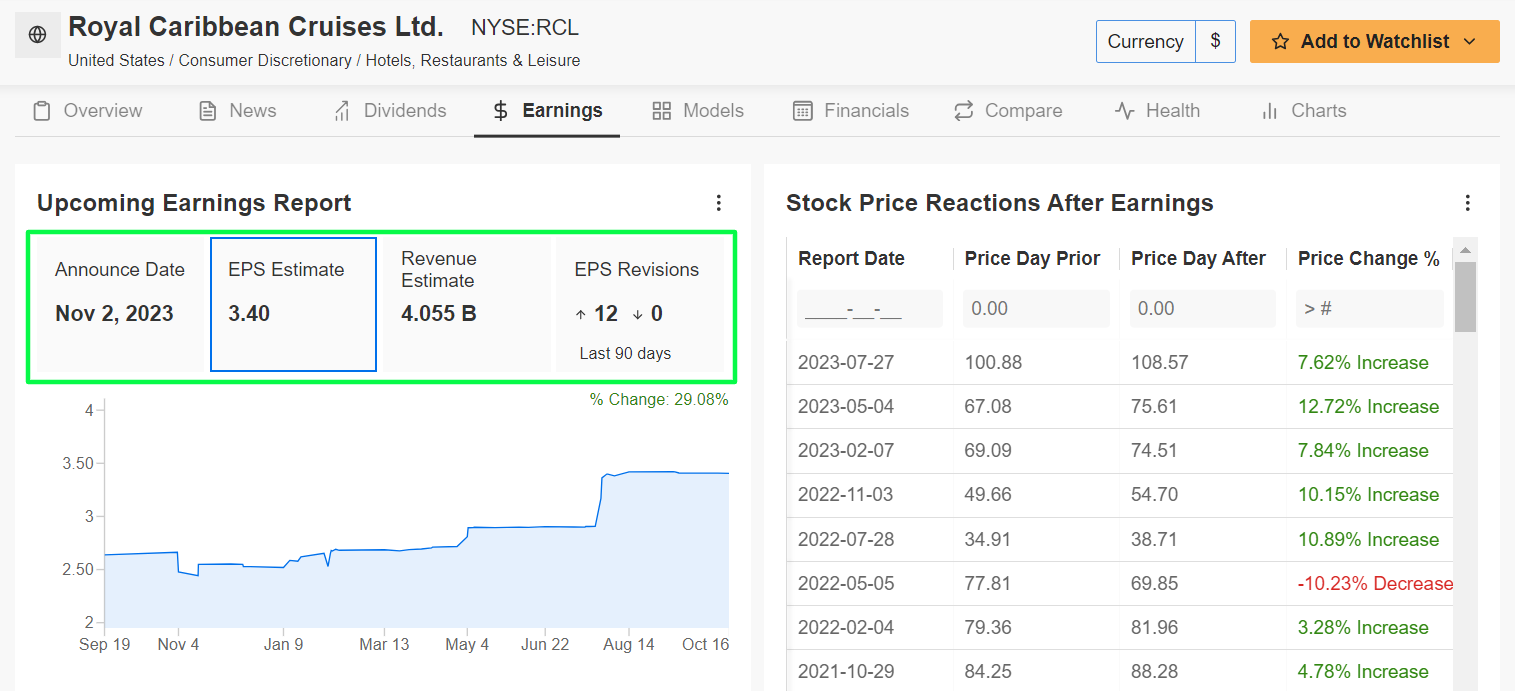

3. RoyalCaribbean Cruises

Royal Caribbean Cruises (NYSE:RCL) también ha experimentado un excelente impulso este año y debería seguir revalorizándose a medida que aumenten sus beneficios, lo que convierte al operador de cruceros en una buena opción de compra a la espera de su informe de resultados del tercer trimestre.

Todo apunta a que la empresa con sede en Miami, Florida, el mayor operador de cruceros del mundo, habrá registrado una subida de más del 1.000% del crecimiento de sus beneficios en el trimestre de julio a septiembre.

No en vano, una encuesta de InvestingPro sobre las revisiones de beneficios de los analistas apunta a un creciente optimismo de cara al informe que se publicará el jueves 2 de noviembre, pues Wall Street cada vez es más optimista en cuanto al gigante de los cruceros.

Las últimas 12 revisiones del beneficio por acción de los analistas han sido todas al alza y 15 analistas le asignan una calificación equivalente a "Compra", frente a siete calificaciones equivalentes a "Retención" y cero calificaciones equivalentes a "Venta".

Fuente: InvestingPro

Wall Street prevé que el gigante de los cruceros registrará una subida de 3,40 dólares por acción, un 1.200% por encima de los 0,26 dólares por acción del año anterior. De confirmarse, supondría el trimestre más rentable de Royal Caribbean en los últimos cuatro años, ya que las tendencias de rentabilidad siguen recuperándose de la pandemia del Covid-19 ante la continua mejora de la demanda de viajes.

También se espera que la compañía de viajes registre unos ingresos trimestrales récord de 4.050 millones de dólares, un aumento del 35,2% al año, ya que los viajeros acuden en masa a sus cruceros en el actual entorno macroeconómico.

Las acciones de las compañías de cruceros han subido este año ya que se benefician de la demanda acumulada de viajes internacionales, retrasada por las medidas de confinamiento de la pandemia. Las acciones de Royal Caribbean han subido un 75% en lo que va de año, las de Carnival (LON:CCL) un 55% y las de Norwegian (OL:NAS) Cruise Line alrededor de un 24%.

Fuente: InvestingPro

Dicho esto, las acciones de Royal Caribbean Cruises siguen siendo baratas según varios modelos de valoración de InvestingPro, con un precio objetivo medio de "valor razonable" que apunta a un potencial alcista del 16,4% frente al valor de mercado actual de 86,50 dólares.

***

Con InvestingPro, puede acceder cómodamente a información completa y exhaustiva sobre diferentes empresas de un solo vistazo, lo que elimina la necesidad de recopilar datos de múltiples fuentes y le ahorrará tiempo y esfuerzo.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el Dow Jones Industrial Average, el S&P 500 y el Nasdaq 100 a través del ETF SPDR Dow (DIA (BME:DIDA)), el ETF SPDR S&P 500 (SPY) y el ETF Invesco QQQ Trust (QQQ). Además, estoy posicionado en largo en el ETF Energy Select Sector SPDR (NYSE:XLE) y el ETF Health Care Select Sector SPDR (NYSE:XLV).

Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.