-

La temporada de resultados del cuarto trimestre de Wall Street cobra impulso la semana que viene, cuando las principales empresas del mundo se disponen a presentar sus últimos resultados

-

Aunque la mayor parte de la atención se centrará en los valores tecnológicos de gran capitalización, hay varias empresas preparadas para superar sus expectativas de beneficios gracias a sus innovaciones en inteligencia artificial

-

Los inversionistas podrían considerar añadir estos valores a sus carteras antes de sus respectivos resultados

-

¿Busca más ideas operativas para sortear la actual volatilidad del mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima

-

Fecha de resultados: Lunes, 5 de febrero

-

Estimación de crecimiento del BPA: +75% interanual

-

Crecimiento estimado de los ingresos: +18.6% interanual

-

Fecha de resultados: Miércoles, 14 de febrero

-

Estimación de crecimiento del BPA: +457.1% interanual

-

Crecimiento estimado de los ingresos: +32.1% interanual

-

Fecha de resultados: Jueves 29 de febrero

-

Estimación de crecimiento del BPA: +21.4% interanual

-

Crecimiento estimado de los ingresos: +28.8% interanual

-

Fecha de resultados: Jueves, 29 de febrero

-

Estimación de crecimiento del BPA: +70% interanual

-

Crecimiento estimado de los ingresos: +15.1% interanual

-

Fecha de resultados: Miércoles, 13 de marzo

-

Estimación de crecimiento del BPA: +70% interanual

-

Crecimiento estimado de los ingresos: +15.1% interanual

La temporada de resultados del cuarto trimestre cobra impulso la próxima semana con algunos de los nombres más importantes del mundo listos para presentar sus últimos resultados financieros.

La lista de grandes empresas incluye a Alphabet (NASDAQ:GOOGL), Microsoft (NASDAQ:MSFT), Meta Platforms (NASDAQ:META), Amazon (NASDAQ:AMZN) y Apple (NASDAQ:AAPL).

Aunque la mayor parte de la atención se centrará en el grupo de valores tecnológicos de gran capitalización, hay varios nombres de rápido crecimiento que disfrutarán de un sólido crecimiento de los beneficios y las ventas gracias a la creciente demanda de sus innovadores productos y servicios.

He aquí cinco valores que merece la pena comprar antes de sus informes trimestrales de las próximas semanas, ya que las perspectivas de crecimiento de la inteligencia artificial y el aprendizaje automático siguen siendo sólidas.

1. Palantir

Se espera que las soluciones basadas en IA de Palantir (NYSE:PLTR) sean una fuerza impulsora del crecimiento de sus ventas en el futuro, especialmente a medida que las empresas y los gobiernos de todo el mundo dependen cada vez más de la toma de decisiones basada en datos sofisticados.

La empresa, con sede en Denver (Colorado), tiene previsto presentar el lunes 5 de febrero su actualización de ingresos y beneficios del cuarto trimestre, y se espera que los resultados se vean impulsados por el aumento de la demanda de su nueva plataforma de IA generativa, a la que denomina AIP.

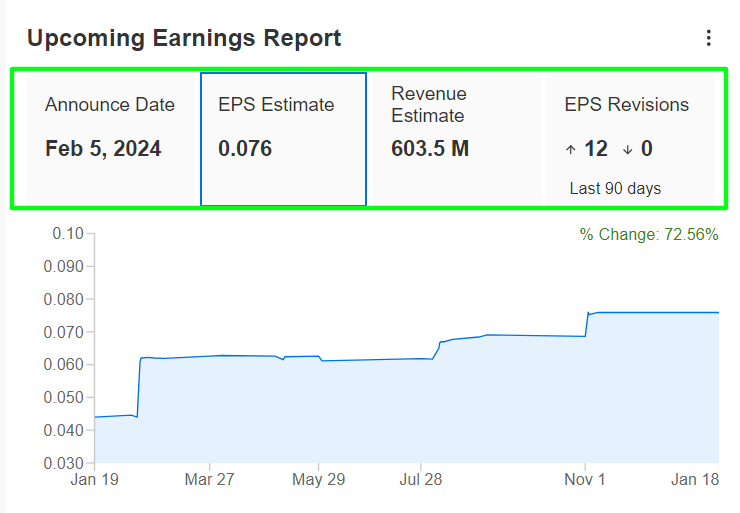

Los analistas son cada vez más optimistas respecto a este especialista en minería de datos.

Según una encuesta de InvestingPro, los 12 analistas encuestados en los últimos 90 días han revisado al alza sus previsiones de beneficios, lo que supone un aumento del 72% respecto a sus estimaciones iniciales.

Fuente: InvestingPro

Según el consenso, Palantir obtendrá en el cuarto trimestre un beneficio por acción de 0.07 dólares, un 75% más que los 0.04 dólares del mismo trimestre del año anterior.

Se prevé que los ingresos aumenten un 18.6% con respecto al periodo anterior, hasta 603.5 millones de dólares, ya que Palantir se beneficia de la fuerte demanda de sus herramientas y servicios de análisis de datos por parte de clientes gubernamentales y comerciales en el contexto actual.

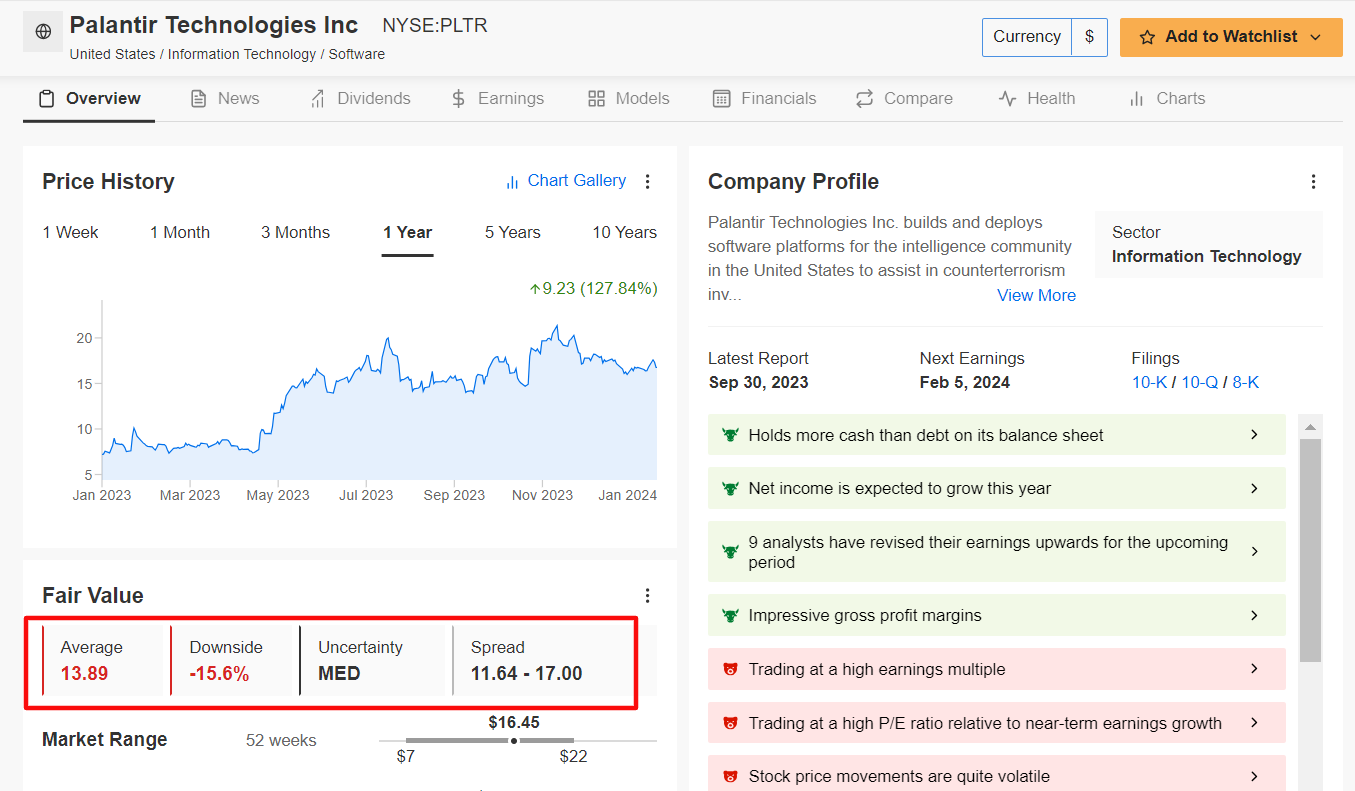

Como señala ProTips, Palantir goza de una sólida salud financiera, gracias a sus impresionantes márgenes de beneficio bruto, el aumento de los ingresos netos y las sólidas perspectivas de beneficios.

En el lado negativo, ProTips destaca que Palantir cotiza a elevados múltiplos de beneficios e ingresos, lo que subraya los riesgos asociados a la sobrevaloración.

Fuente: InvestingPro

Dicho esto, las acciones de PLTR parecen cotizar con una prima según varios modelos de valoración de InvestingPro.

El 'Valor Razonable' medio para Palantir se sitúa en 13,89 dólares, lo que implica un potencial bajista del -15,6% desde los niveles actuales.

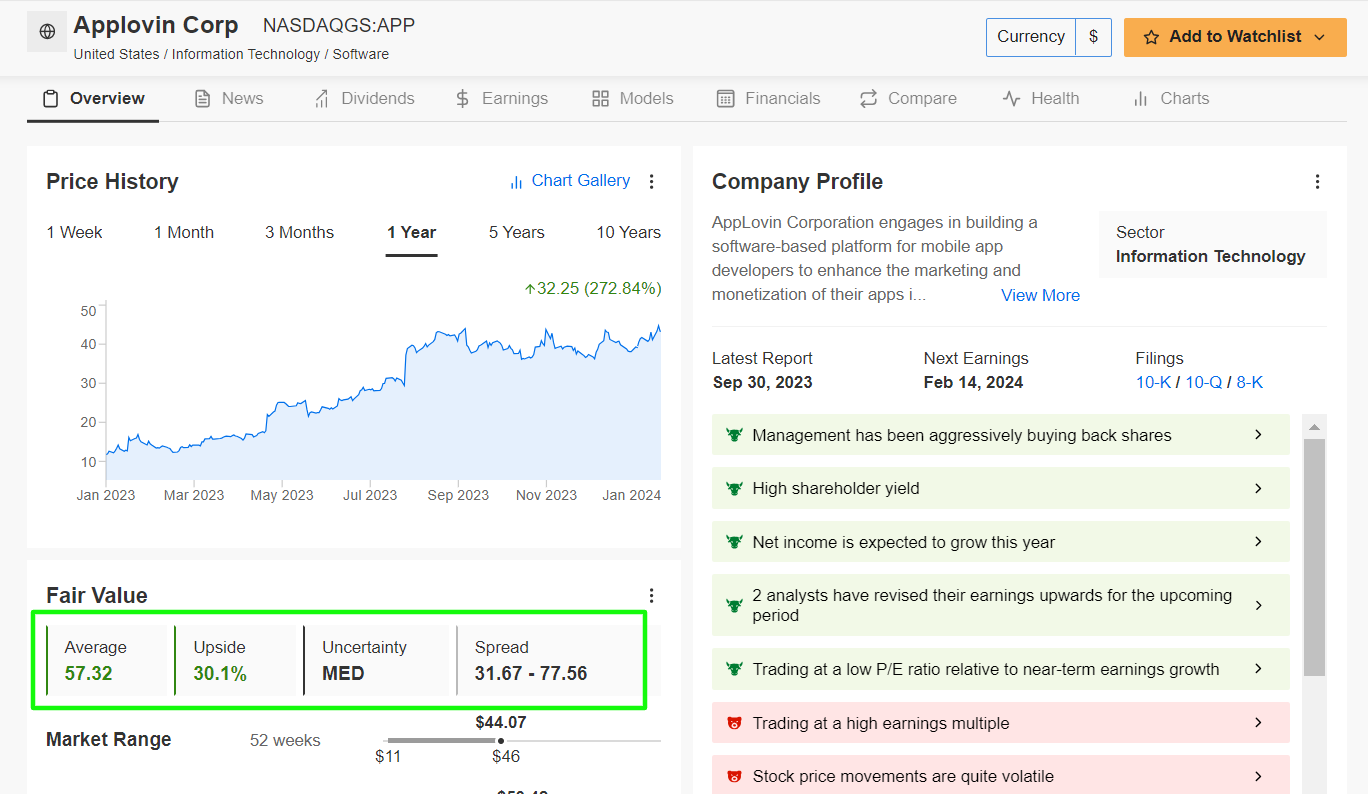

2. AppLovin

Applovin (NASDAQ:APP), una plataforma de tecnología y marketing de aplicaciones móviles que ayuda a los desarrolladores a monetizar sus aplicaciones, integra la IA para optimizar el compromiso del usuario y la orientación de los anuncios.

Este enfoque personalizado mejora la satisfacción del usuario y aumenta la eficacia de los anuncios, posicionando a AppLovin para un crecimiento sustancial de las ventas a medida que continúa aprovechando la IA en el ecosistema de aplicaciones móviles altamente competitivo.

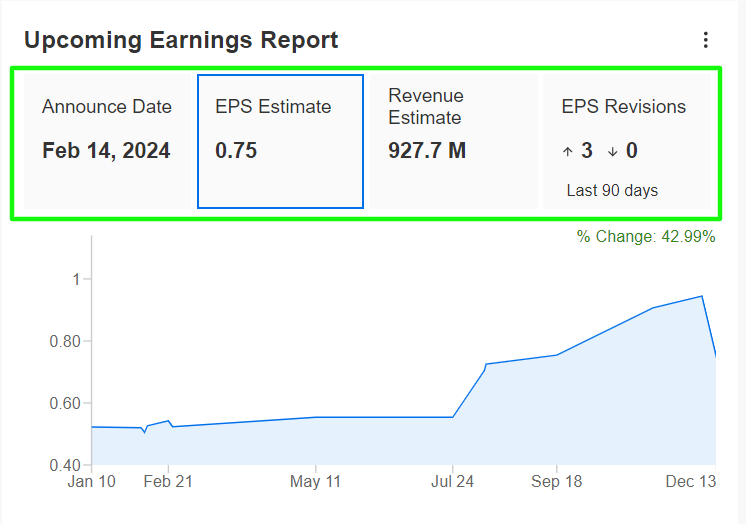

Se espera que la empresa tecnológica con sede en Palo Alto (California) registre un crecimiento de beneficios de tres dígitos cuando publique su actualización del cuarto trimestre el miércoles 14 de febrero.

No en vano, una encuesta de InvestingPro sobre las revisiones de beneficios de los analistas apunta a un creciente optimismo antes de la publicación, con Wall Street cada vez más optimista sobre la empresa tecnológica de aplicaciones móviles.

Las tres últimas revisiones del BPA por parte de los analistas han sido todas al alza y 13 analistas han otorgado al valor una calificación equivalente a "Comprar", frente a seis calificaciones equivalentes a "Mantener" y una calificación equivalente a "Vender".

Fuente: InvestingPro

Wall Street prevé que AppLovin obtenga un beneficio de 0.75 dólares por acción, lo que supondría una mejora del 457% respecto a la pérdida de -0.21 dólares del difícil periodo anterior. De ser así, sería el trimestre más rentable en los 12 años de historia de la empresa.

Mientras tanto, se espera que los ingresos del fabricante de software aumenten un 32.1% interanual hasta los 927.7 millones de dólares, impulsados principalmente por el éxito del lanzamiento de su último motor publicitario basado en IA.

Demostrando la fortaleza y resistencia de su negocio, ProTips señala que AppLovin goza de una gran salud financiera gracias a las sólidas perspectivas de crecimiento de beneficios e ingresos, combinadas con su atractiva valoración.

Además, señala que la dirección ha estado recomprando acciones de forma agresiva.

Fuente: InvestingPro

De hecho, la valoración actual de las acciones de APP sugiere que se trata de una ganga, tal y como indica el modelo de InvestingPro. Existe la posibilidad de un incremento del +30.1% respecto al precio de cierre de anoche, lo que la acercaría a su 'Valor Razonable' fijado en 57.32 dólares por acción.

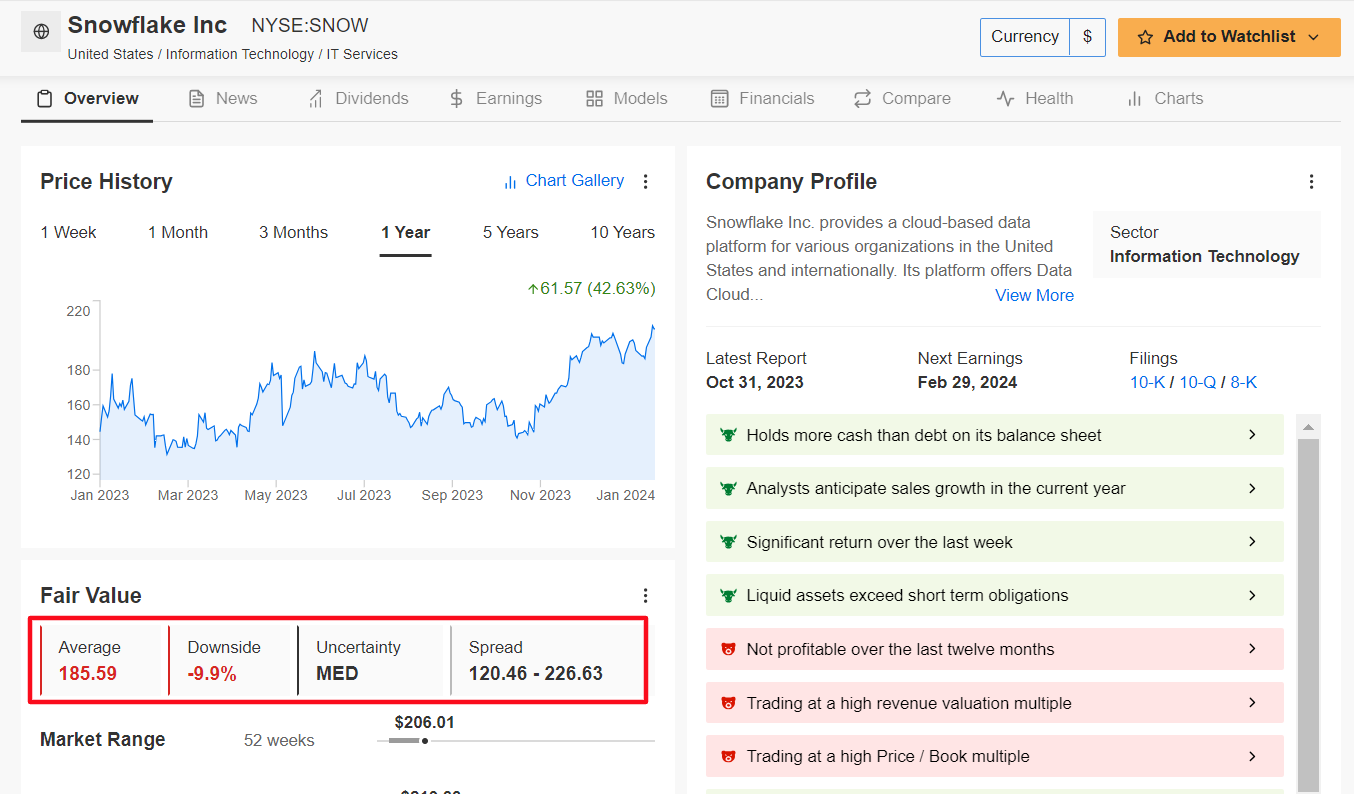

3. Snowflake

Snowflake (NYSE:SNOW), una plataforma de datos en la nube, aprovecha la IA y el aprendizaje automático para automatizar el procesamiento de datos, descubrir información valiosa y mejorar la toma de decisiones.

A medida que las organizaciones adoptan cada vez más soluciones basadas en la nube, se espera que las capacidades impulsadas por la IA de Snowflake impulsen el crecimiento de sus ventas, atendiendo a la creciente demanda de soluciones de gestión de datos escalables y eficientes.

Se prevé que la empresa de nube de datos con sede en Bozeman (Montana) registre un crecimiento explosivo de beneficios e ingresos cuando presente sus resultados financieros del cuarto trimestre el jueves 29 de febrero.

Las estimaciones de beneficios se han revisado al alza 24 veces en los últimos tres meses, según una encuesta de InvestingPro, en comparación con sólo cinco revisiones a la baja, a medida que Wall Street se vuelve cada vez más optimista sobre el especialista en almacenamiento de datos.

Fuente: InvestingPro

Según las estimaciones de consenso de Investing.com, se espera que el beneficio por acción de Snowflake sea de 0.17 dólares en los tres últimos meses de 2023, lo que supone una mejora del 21.4% respecto al beneficio por acción de 0.14 dólares de hace un año.

Se prevé que los ingresos aumenten un 28.8% interanual hasta los 758.5 millones de dólares, gracias a un aumento previsto del consumo de su software de almacén de datos basado en la nube por parte de las grandes empresas.

De confirmarse, Snowflake registraría el mayor volumen de ventas trimestrales de su historia.

InvestingPro's ProTips pinta un cuadro mayormente positivo de Snowflake, citando su balance prístino y la fuerte perspectiva de crecimiento de las ventas.

No obstante, la valoración es motivo de preocupación, como señala ProTips, y los temores de que el valor esté sobrevalorado merecen la atención de los inversores.

Fuente: InvestingPro

De hecho, las acciones de SNOW podrían experimentar un descenso del -9.9% desde su valor de mercado actual, según InvestingPro, acercando las acciones a su 'Valor Razonable' de 185.59 dólares.

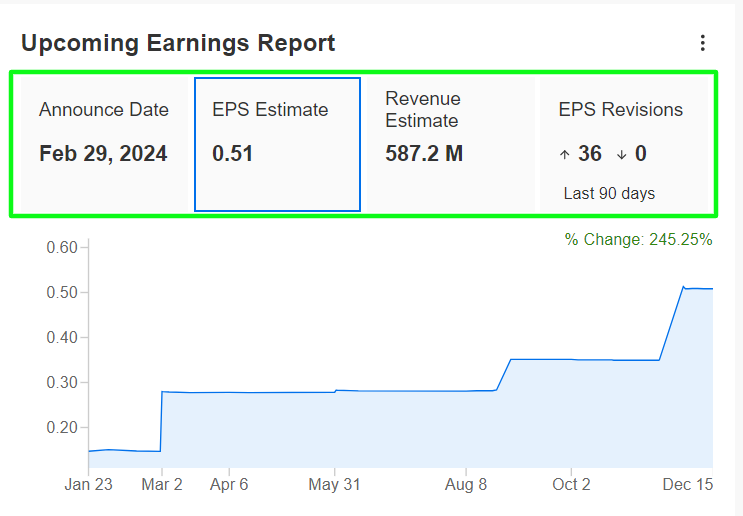

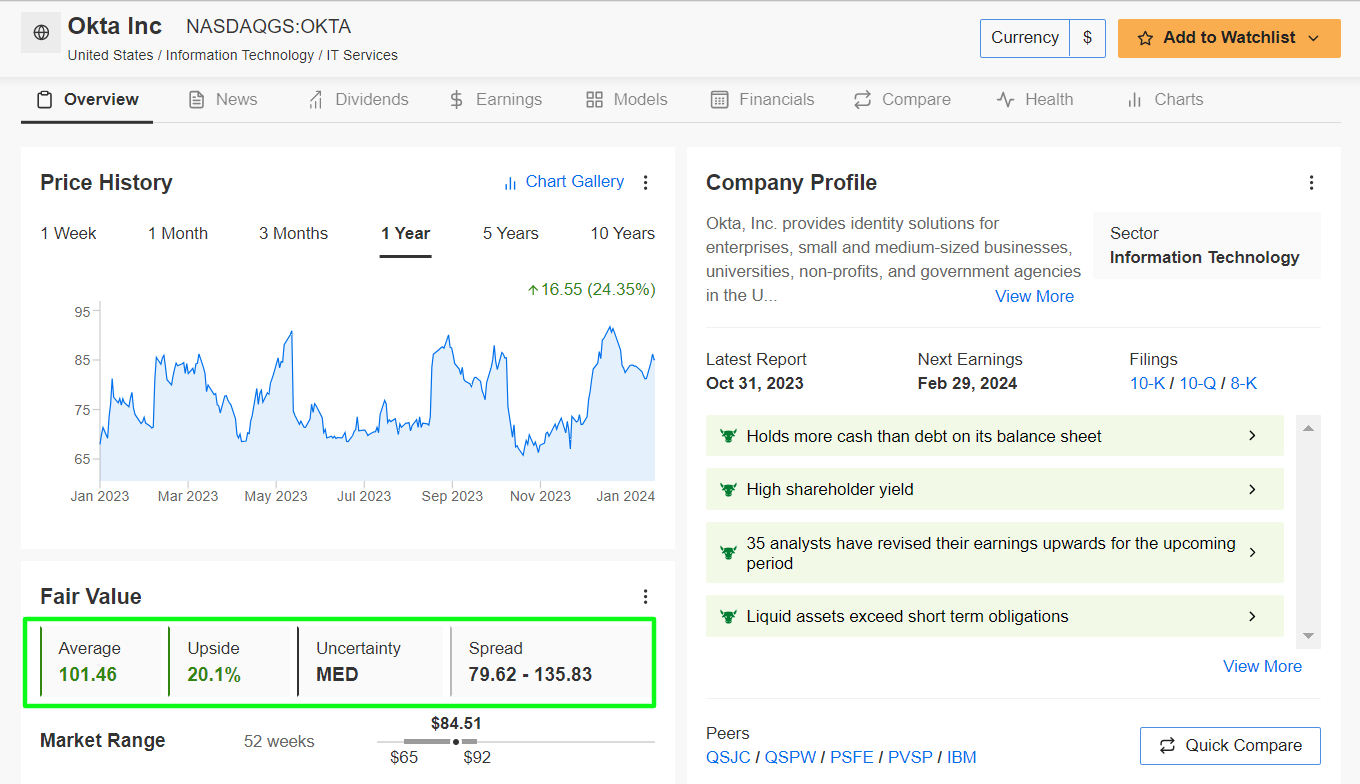

4. Okta

Okta (NASDAQ:OKTA), líder en gestión de identidades y accesos, está aprovechando la IA para mejorar los protocolos de seguridad y agilizar la autenticación de usuarios.

Este enfoque basado en la IA no sólo refuerza los servicios de Okta, sino que también posiciona a la empresa para atender la creciente demanda de soluciones avanzadas de gestión de identidades.

Se prevé que el especialista en gestión de identidades y accesos con sede en San Francisco (California) registre un fuerte crecimiento de beneficios y ventas de dos dígitos cuando presente sus resultados del cuarto trimestre el jueves 29 de febrero.

Según una encuesta de InvestingPro, Wall Street se muestra muy optimista de cara a la actualización del cuarto trimestre, ya que los analistas han aumentado sus estimaciones de beneficios por acción 36 veces en los últimos tres meses, lo que supone un aumento de casi el 250% con respecto a sus expectativas iniciales.

Fuente: InvestingPro

Se prevé que Okta gane 0.51 dólares por acción, un 70% más que el beneficio de 0.30 dólares por acción del periodo anterior. De confirmarse, sería el trimestre más rentable de la historia de Okta desde su fundación.

Se prevé que Okta gane 0.51 dólares por acción, lo que supone un aumento del 70% respecto al beneficio de 0.30 dólares por acción del periodo del año anterior. De confirmarse, sería el trimestre más rentable de la historia de Okta desde su salida a bolsa en abril de 2017.

Mientras tanto, se prevé que los ingresos aumenten un 15.1% interanual hasta los 587.2 millones de dólares, ya que la compañía se beneficia de la fuerte demanda de grandes empresas de su software de gestión de identidad y acceso basado en la nube.

Según los ProTips de InvestingPro, el perfil de la acción de Okta es bastante positivo, con varios vientos de cola alcistas trabajando a su favor, incluyendo un balance saludable, fuertes flujos de caja libres y una sólida perspectiva de rentabilidad.

Fuente: InvestingPro

Además, cabe destacar que los modelos cuantitativos de InvestingPro apuntan a una ganancia del +20.1% en las acciones de OKTA en los próximos 12 meses, acercando las acciones a su precio objetivo de 'Valor Razonable' de 101.46 dólares.

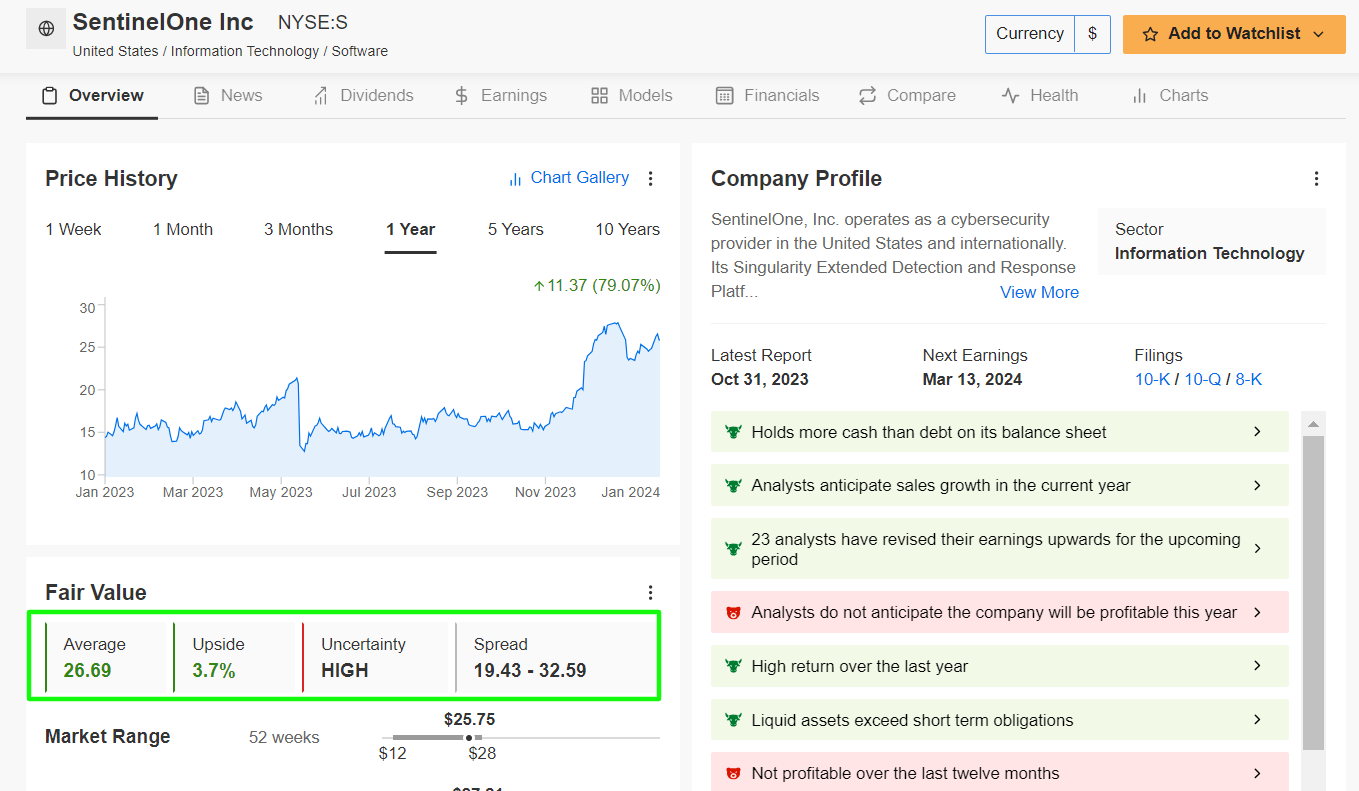

5. SentinelOne

Como innovador en ciberseguridad, SentinelOne (NYSE:S) integra la IA en su plataforma para ofrecer capacidades avanzadas de detección y respuesta ante amenazas.

Con el panorama de la ciberseguridad en rápida evolución, el enfoque centrado en la IA de SentinelOne mejora su capacidad para ofrecer soluciones de vanguardia, impulsando el crecimiento previsto de sus ventas.

Se prevé que la empresa de ciberseguridad con sede en Mountain View (California) publique sus resultados financieros del cuarto trimestre el miércoles 13 de marzo, y la confianza de los vendedores está por las nubes.

En un signo de creciente optimismo, las estimaciones de beneficios por acción han experimentado 22 revisiones al alza en los últimos 90 días, según InvestingPro, ya que se beneficia de un mayor gasto en ciberseguridad en medio de la oleada desenfrenada de ciberataques.

Fuente: InvestingPro

Las estimaciones de consenso prevén una pérdida de -0.04 dólares por acción en el cuarto trimestre, lo que supone una reducción significativa con respecto a la pérdida por acción de -0.13 dólares del mismo periodo del año anterior, ya que el proveedor de software de seguridad sigue avanzando hacia la rentabilidad.

Se espera que los ingresos aumenten un 34.3% interanual, hasta 169.4 millones de dólares, en medio de un fuerte gasto en seguridad debido al complejo entorno geopolítico.

InvestingPro's ProTips destaca varias tendencias positivas que SentinelOne tiene a su favor, incluyendo una perspectiva de crecimiento saludable y tendencias de rentabilidad mejoradas.

Sin embargo, las preocupaciones se ciernen como ProTips señala el elevado múltiplo de valoración de ventas de la compañía de ciberseguridad.

Fuente: InvestingPro

Cabe mencionar que las acciones de SentinelOne parecen estar bastante valoradas en estos momentos, según los modelos cuantitativos de InvestingPro, que apuntan a un potencial alcista de tan solo un +3.7% desde su valor de mercado actual.

Asegúrese de consultar InvestingPro para estar al tanto de la tendencia del mercado y de lo que significa para sus operaciones. Como con cualquier inversión, es fundamental investigar a fondo antes de tomar cualquier decisión.

InvestingPro ayuda a los inversores a tomar decisiones informadas proporcionándoles un análisis exhaustivo de los valores infravalorados con potencial para subir significativamente en el mercado.

Únase ahora para obtener hasta un 50% de descuento en nuestros planes de suscripción Pro y Pro+ y no vuelva a perderse otro mercado alcista por no saber qué acciones comprar.

¡Solicite su descuento hoy mismo!

Divulgación: En el momento de escribir este artículo, estoy largo en el S&P 500 y el Nasdaq 100 a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy largo en el Technology Select Sector SPDR ETF (NYSE:XLK).

Reequilibro periódicamente mi cartera de valores individuales y ETFs basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.

------