Esta semana conoceremos muchos datos y, lo que quizá sea más importante, Lael Brainard hablará el jueves. Normalmente, Jay Powell es la voz más importante de la FED, pero Brainard es la vicepresidenta y, mientras Powell es el presidente del FOMC y líder del comité, Brainard es la líder de todos ellos.

El discurso de esta semana y la sesión de preguntas y respuestas son de suma importancia, ya que tendrán lugar el jueves, justo el día antes de que la FED entre en un periodo de restricción. Si mantiene la misma postura dura que han tenido muchos de sus compañeros y habla de llevar los tipos al 5% y mantenerlos altos durante un tiempo, creo que acabará con todas las esperanzas del mercado de que la FED no siga la senda trazada en el gráfico o recorte los tipos a finales de 2023. Si el discurso es pesimista, creo que el mercado seguirá subiendo.

Si el rally va a terminar, será esta semana con el discurso de Brainard. Otra razón por la que esta semana podría acabar el rally es porque esta semana es la semana de vencimiento de opciones, y al menos hasta el viernes, el nivel gamma estaba en 4.000, y el nivel con más gamma de compra también estaba en 4.000.

Mientras esto siga así, es probable que el índice S&P 500 se mantenga en 4.000 y no vaya mucho más allá. ¿Podría llegar a 4.025? Claro. ¿Es probable que suba mucho más? Probablemente no, a menos que el mercado de opciones dé permiso al S&P 500 para subir; y para que eso ocurra, el nivel gamma con mayor concentración de opciones de compra tiene que crecer hasta 4.100.

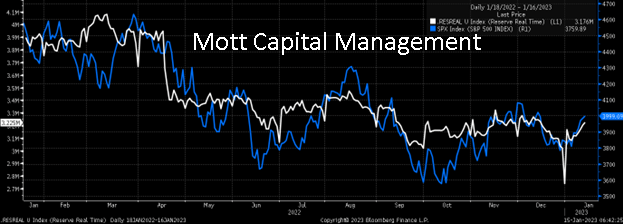

La cuenta general del Tesoro (TGA) de EE.UU. últimamente ha estado a la baja, añadiendo liquidez al mercado y permitiendo que aumenten los balances de las reservas. Por lo general, la TGA tiende a aumentar a mediados de mes después de la liquidación de las subastas del Tesoro, lo que podría hacer que la TGA suba esta semana, lo que a su vez podría servir para reducir las reservas bancarias y drenar liquidez del mercado.

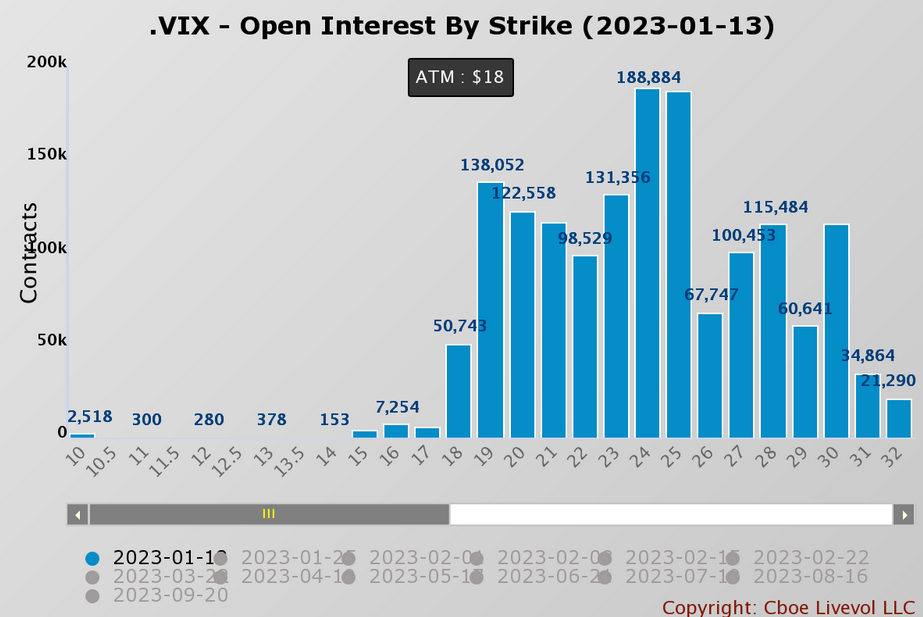

1. Índice de volatilidad

Esta semana habrá vencimiento de opciones del CBOE Volatility Index y no hay muchas opciones con interés abierto por debajo de 19 en el VIX. Esto significa que muchas opciones de compra vencerán sin valor si el VIX se mantiene en el rango de 18 de cara a la OPEX.

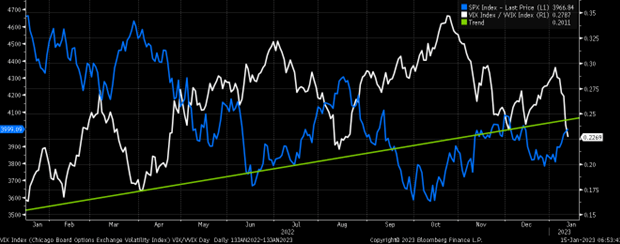

Pero lo más importante es que vemos que el CBOE Vix Volatility empieza a subir otra vez a medida que el VIX baja. Normalmente, cuando el ratio VIX a VVIX sube, va acompañado de un mercado a la baja, y cuando el ratio VIX a VVIX baja, va acompañado de un mercado al alza. En este caso, el ratio VIX/VVIX está cerca de un punto bajo, lo que significa que el VVIX está empezando a subir en relación al VIX, lo que nos indica que el S&P 500 se acerca a un máximo.

2. S&P 500

Mientras tanto, el S&P 500 se encuentra dentro de una cuña de ampliación más grande, similar a la observada en agosto, y, al igual que entonces, se enfrenta a la tendencia bajista que lleva viviendo bastante tiempo. También ha rellenado la brecha técnica en 3.995. Todas las condiciones sugieren que podríamos ver un resultado similar al de agosto. De nuevo, esta semana el índice debería pivotar a la baja si se mantiene un mercado bajista.

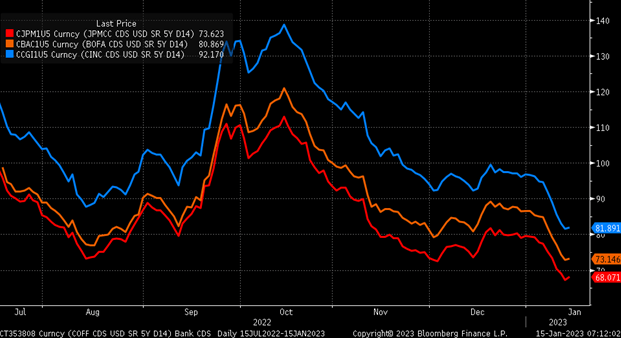

3. Bancos

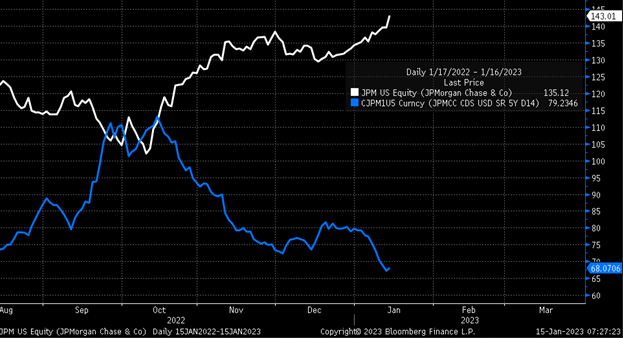

Mientras tanto, los grandes bancos presentaron resultados el viernes y me pareció que estaban bien, nada especial. Lo más revelador, más que el aumento del precio de las acciones, es cómo cotizaron los swaps de incumplimiento crediticio (CDS) y que, mientras los precios de las acciones subían, los CDS de JPMorgan (NYSE:JPM), Bank of America (NYSE:BAC) y Citigroup (NYSE:C) solo aumentaron un poco.

Normalmente, los CDS y las acciones cotizan en sentido opuesto, lo que significa que si los CDS suben, las acciones bajan; y viceversa. En este caso, el viernes las acciones subieron y los CDS también, lo que significa que uno de los dos está equivocado. Si tuviera que adivinar cuál de los dos es el desorientado, mi apuesta sería que el mercado de valores.

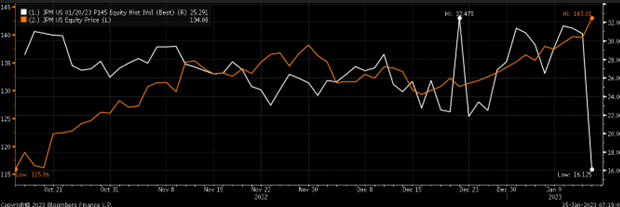

La razón detrás de esto es que, el viernes, la volatilidad implícita de estas acciones se vio aniquilada y JPMorgan, por ejemplo, vio caer su volatilidad implícita de 30,7 a 16,1. Es posible que esta idea se confirme si la acción recupera sus ganancias del viernes pasado durante esta semana.

4. Goldman Sachs (NYSE:GS)

Esta semana tengo curiosidad por conocer las cifras de Goldman Sachs, dado lo mucho que ha subido esta acción en los últimos dos meses. La empresa presentará resultados el martes por la mañana y las acciones se están acercando a un nivel de sobrecompra en el índice de fuerza relativa y a la resistencia de 375 dólares, donde no pudieron aguantar el 13 de diciembre. Además, el volumen de ventas en corto ha aumentado de forma constante durante los últimos días.

5. Procter & Gamble (NYSE:PG)

Procter & Gamble presentará su informe el jueves por la mañana, que nos dará mucha información sobre la inflación y el impacto en los márgenes de beneficios, si la empresa puede seguir repercutiendo el aumento de los costes a sus clientes finales o no, y, por ende, cuál es el impacto en los márgenes brutos. La acción tiene un índice de fuerza relativa bajista con tendencia a la baja y parece tener un posible patrón triple, con un movimiento por debajo de 148 dólares que podría iniciar un posible descenso a 141 dólares. El volumen de ventas en corto de P&G también ha aumentado en los últimos días.

6. Netflix (NASDAQ:NFLX)

Netflix publicará sus resultados el jueves, y ya no siento por ella lo mismo que antes. Nunca esperé que esta acción subiera tanto como lo ha hecho. El hueco de abril de 2022 está cubierto, y el índice de fuerza relativa está sobrecomprado. Así que si esta acción va a subir aún más, estos resultados serán necesarios para apoyar la tesis alcista. Si la tendencia bajista sigue intacta y se rellena el hueco, debería revertir a la baja. Si se ha formado una nueva tendencia alcista, probablemente repunte hasta los 360 dólares.