A medida que la Reserva Federal comienza con un recorte de 50 puntos básicos, el mercado de bonos anticipa más cambios en el horizonte, lo que debería beneficiar al oro. Mientras tanto, no se puede descartar el riesgo de una segunda oleada inflacionista, y el Nasdaq 100 está más concentrado que nunca. Cada semana, el equipo de inversión de Syz le presenta los últimos siete días en siete gráficos.

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

1. La Reserva Federal de EE.UU. sorprende no con una, sino con dos bajadas de tipos

La Reserva Federal ha recortado los tipos de interés por primera vez desde marzo de 2020, marcando así el inicio oficial del tan esperado "giro de la Reserva Federal". Al comenzar su ciclo de relajación de la política monetaria con un recorte de 50 puntos básicos, parece que la Reserva Federal ha optado por centrarse en la dimensión del mercado laboral de su doble mandato, en lugar de enfocarse en la inflación.

He aquí un resumen de la reunión del pasado miércoles:

- Los tipos de interés se recortaron 50 puntos básicos por primera vez desde 2020

- Se prevén otros dos recortes de tipos de aquí a finales de 2024

- Uno de los gobernadores de la Reserva Federal, Miki Bowman, se ha pronunciado a favor de un recorte menor (25 puntos básicos). Se trata del primer "desacuerdo" en la dirección de la entidad desde 2005.

- La Reserva Federal manifiesta una "mayor confianza" en que la inflación está alcanzando el objetivo del 2%.

- Las perspectivas evolucionan a medida que "examinan cuidadosamente los datos macroeconómicos entrantes"

- En cuanto a las previsiones, se contemplan recortes de tipos de 100 puntos básicos en 2025 y de 50 puntos básicos en 2026.

Se trata de un cambio significativo por parte de la Reserva Federal, que sugiere dos cosas: 1) El banco central estadounidense tiene confianza en que la tendencia desinflacionista se mantenga; 2) Ahora considera que el desempleo es su principal prioridad, dado que el mercado laboral está mostrando signos de debilitamiento. Su decisión parece reflejar una estrategia de gestión de riesgos.

¿Qué motivos han impulsado a la Reserva Federal a decidir un recorte de 50 puntos básicos en lugar de 25? A continuación, se detallan las razones:

- El riesgo de inflación es menor que el riesgo de empleo y consumo;

- El componente inflacionista más persistente es el sector de la vivienda. Para mitigar las presiones inflacionistas en el mercado inmobiliario, incluyendo alquileres y precios, es necesario aumentar la oferta de viviendas. Esto, a su vez, requiere que los tipos hipotecarios disminuyan. Una notable reducción de los tipos debería facilitar las condiciones de financiación en el mercado inmobiliario.

- Los vencimientos de los bonos soberanos estadounidenses están relativamente concentrados en el segmento corto de la curva. Por lo tanto, es necesario que los tipos de interés a corto plazo disminuyan de manera significativa para aliviar la carga de los intereses.

Los mercados financieros reaccionaron inicialmente con cautela ante la noticia, pero el jueves reanudaron su tendencia alcista. El S&P 500, el Dow Jones e incluso el DAX index alemán alcanzaron nuevos máximos históricos.

2. El mercado de bonos indica que aún queda por llegar un gran número de recortes de tipos

A pesar del recorte del 0,50% en los tipos de interés oficiales por parte de la Reserva Federal, la diferencia entre los tipos a corto plazo y el rendimiento de los bonos del Tesoro de EE.UU. a 2 años es la más elevada en los últimos treinta años.

En otras palabras, el mercado anticipa más recortes de tipos, y más pronto y en mayor medida de lo que sugiere la Reserva Federal.

Fuente: Global Markets Investors

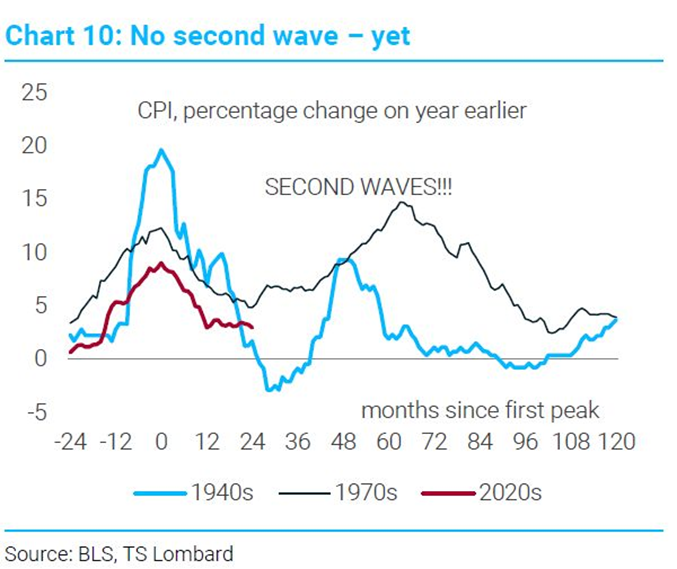

3. El riesgo de una "segunda oleada"

Tras el sorprendente recorte de tipos de 50 puntos básicos efectuado por la Reserva Federal el miércoles por la noche, esto es lo que muchos economistas tienen en mente: el riesgo de una segunda oleada de inflación.

Ya sea en los años cuarenta o en los setenta, un recorte prematuro y/o excesivo de los tipos de interés oficiales provocó presiones inflacionistas unos meses después. Si ampliamos el análisis histórico a todos los países desarrollados, la "segunda oleada" se produjo en el 87% de los casos...

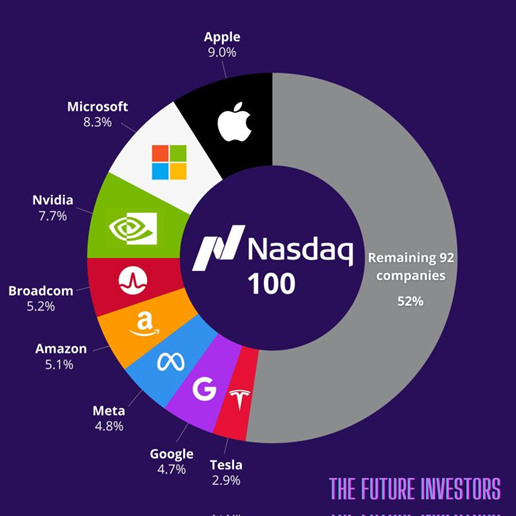

4. Un índice Nasdaq 100 muy concentrado

Las acciones de empresas del sector tecnológico de gran capitalización repuntaron con fuerza la semana pasada. Por cierto, esto es lo que realmente está comprando cuando invierte 1.000 dólares en un ETF sobre el Nasdaq 100 (QQQ):

- 90 dólares en Apple (NASDAQ:AAPL)

- 83 dólares en Microsoft (NASDAQ:MSFT)

- 77 dólares en Nvidia (NASDAQ:NVDA)

- 52 dólares en Broadcom (NASDAQ:AVGO)

- 51 dólares en Amazon (NASDAQ:AMZN)

- 48 dólares en Meta (NASDAQ:META)

- 47 dólares en Google (NASDAQ:GOOGL)

- 29 dólares en Tesla (NASDAQ:TSLA)

Los 523 dólares restantes se invierten en los otros 92 valores...

Fuente: The Future Investors

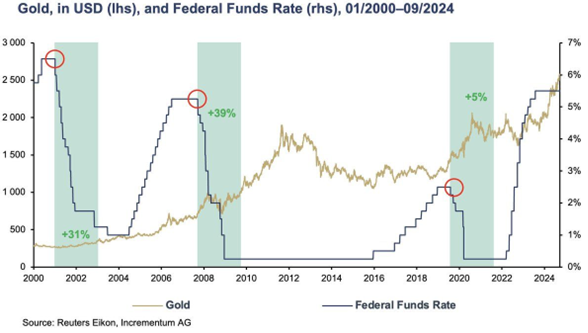

5. Los recortes de los tipos de interés suelen beneficiar al oro

La historia nos muestra que el oro tiende a apreciarse cuando los tipos de interés bajan. ¿La razón? Conforme caen los rendimientos reales (tipos nominales menos la inflación) de los bonos del Tesoro estadounidense, el coste de oportunidad de mantener activos no rentables, como el oro, también se reduce.

Fuente: Incrementum AG

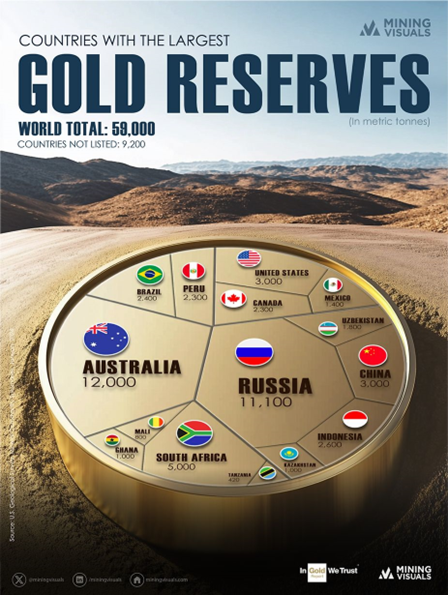

6. Líderes mundiales en reservas de oro en 2023

Según el Servicio Geológico de EE.UU., las reservas de oro identificadas alcanzan actualmente las 59.000 toneladas en todo el mundo en 2023.

La mayoría de estas reservas se concentra en tres países clave que dominan el panorama mundial del oro: Australia, Rusia y Sudáfrica. En conjunto, estos países poseen una parte significativa de las reservas globales de este metal precioso.

Australia alberga algunas de las mayores reservas de oro del mundo, estimadas en 12.000 toneladas métricas. Estas reservas se localizan principalmente en los estados de Australia Occidental y Australia Meridional, donde grandes minas como Boddington y Super Pit contribuyen de manera significativa a la producción de oro.

Rusia ocupa el segundo lugar, con 11.100 toneladas de reservas. Su producción se centra principalmente en Siberia, donde la abundancia de recursos ha permitido a Rusia aumentar constantemente sus reservas de oro, incluso frente a desafíos geopolíticos.

Sudáfrica sigue siendo un actor relevante en términos de reservas de oro, aunque su producción ha disminuido debido a la creciente dificultad de explotar yacimientos más profundos. A pesar de esto, el país mantiene importantes reservas subterráneas.

Fuente: Mining Visuals

7. Países con mayor proporción de millonarios

Islandia fue el país con la mayor proporción de millonarios del mundo en 2022, ya que más del 20% de la población adulta poseía activos por valor de más de un millón dólares.

Luxemburgo le sigue, con un 15,7% de la población oficialmente identificada como millonaria (en dólares), mientras que Suiza ocupa el tercer lugar, también con un 15,7.

Fuente: www.rankingroyals.com

Descargo de responsabilidad

Este artículo de marketing ha sido elaborado por Bank Syz Ltd. No está destinado a su distribución, publicación, puesta a disposición o uso por personas físicas o jurídicas que sean ciudadanos o residan en un estado, país o jurisdicción donde las leyes y regulaciones aplicables prohíban tal distribución, publicación, disponibilidad o uso. Tampoco está dirigido a ninguna persona o entidad a la que sería ilegal enviar este material de marketing. El presente documento tiene un carácter puramente informativo y no debe interpretarse como una oferta, solicitud o recomendación de suscripción, compra, venta o custodia de ningún valor o instrumento financiero, ni para realizar ninguna otra transacción, incluida la prestación de asesoramiento o servicios de inversión, ni como un documento contractual.Nada de lo que contiene este documento constituye asesoramiento de inversión, jurídico, fiscal o contable, ni implica que una inversión o estrategia sea adecuada o apropiada para las circunstancias particulares de un inversor. No constituye asesoramiento de inversión personalizado para ningún inversor. Este documento refleja la información, las opiniones y los comentarios de Bank Syz Ltd. en la fecha de su publicación, y están sujetos a cambios sin previo aviso. Las opiniones y comentarios de los autores en este documento reflejan sus puntos de vista actuales y pueden no coincidir con los de otras entidades del Grupo Syz o de terceros, que pueden haber llegado a conclusiones diferentes. Las valoraciones de mercado, los términos y los cálculos incluidos en este documento son solo estimaciones. La información proporcionada proviene de fuentes consideradas fiables, pero Bank Syz Ltd. no garantiza su exhaustividad, exactitud, fiabilidad o actualidad. Los resultados pasados no indican ni garantizan los resultados actuales o futuros. Bank Syz Ltd. no asume ninguna responsabilidad por pérdidas derivadas del uso de este documento.

- ¿Cómo sortear los riesgos en nuestra cartera? Actualmente hay 16 valores españoles con un potencial alcista superior al +30% según el Valor razonable de InvestingPro y una puntuación en salud superior a 2,5/5. Los suscriptores de InvestingPro con un plan Pro+ pueden encontrarlos haciendo clic aquí.