-

Amazon se enfrenta a una considerable debilidad en sus principales ventas de comercio electrónico

-

Los negocios de nube y publicidad de la compañía podrían salir al rescate, ya que el crecimiento en estas áreas sigue siendo fuerte

-

Las acciones de AMZN, perjudicadas por los vientos en contra de la economía, han caído más de un 30% este año, con un rendimiento inferior al de sus homólogas tecnológicas de gran capitalización

No será una sorpresa tan grande si Amazon.com (NASDAQ:AMZN) muestra signos de pérdida de impulso de crecimiento al presentar sus resultados mañana después del cierre del mercado.

La combinación de una inflación de más de 40 años con unas condiciones monetarias estrictas ha hecho que los consumidores y las empresas de publicidad recorten el gasto, lo que perjudica los márgenes de AMZN.

Además, desde el final de la pandemia, el gigante del comercio electrónico se ha enfrentado a una considerable debilidad en sus principales ventas de comercio electrónico, ya que los compradores dejaron de comprar tantos productos electrónicos o muebles para ahorrar dinero en efectivo para comer fuera, viajar y hacer conciertos.

Presionada por estos retos, la división norteamericana de Amazon, que alberga su negocio principal de venta online en su mayor mercado, registró en julio una tercera pérdida operativa consecutiva.

De hecho, los minoristas de todo Estados Unidos están recortando los precios para despejar un montón de inventarios de productos que ya no tienen demanda. La decisión de Amazon de celebrar un segundo evento de compras Prime Day este año indica que el minorista en línea puede estar lidiando con problemas similares.

Con la desaceleración de las ventas de comercio electrónico, los inversionistas de Amazon también están preocupados por la escalada de costos después de una expansión masiva de la era de la pandemia que dejó a la compañía luchando para justificar su vasto espacio de almacenamiento y su nómina inflada. Los gastos de cumplimiento se dispararon un 14%, hasta los 20,300 millones de dólares, prácticamente lo mismo que en el período de tres meses anterior.

Perjudicada por estos vientos en contra, la acción de AMZN ha bajado más de un 30% este año, con un rendimiento inferior al de sus gigantes tecnológicos de gran capitalización, como Apple Inc (NASDAQ:AAPL) y Microsoft Corporation (NASDAQ:MSFT).

El lado positivo

Aunque estas presiones seguirán perjudicando a la empresa este año y probablemente el próximo, no hay razón para que los inversionistas abandonen las acciones de AMZN. Un periodo de debilidad suele ser el mejor momento para que empresas innovadoras como Amazon refuercen aún más su cuota de mercado.

La cuota de Amazon en las ventas de comercio electrónico de Estados Unidos creció hasta el 40% en 2021, lo que la convierte en el gran minorista estadounidense de más rápido crecimiento en este segmento. No veo que esa expansión se ralentice, especialmente cuando las ventas de comercio electrónico en Estados Unidos representaron solo el 13.2% del total de las ventas minoristas, con mucho espacio para que el comercio digital crezca.

Los inversionistas también deberían tener en cuenta que el negocio de Amazon no se limita al comercio electrónico. Las unidades de computación en la nube y de publicidad de la empresa siguen mostrando una impresionante expansión.

Los ingresos de Amazon Web Services crecieron un 33% en el segundo trimestre, mientras que su negocio de publicidad, del que la empresa ha empezado a desglosar datos financieros recientemente, creció un 18% durante el mismo periodo. Según Synergy Research Group, la empresa tiene ahora el 34% del mercado de casi 55,000 millones de dólares de servicios de infraestructura en la nube.

Teniendo en cuenta su saludable balance, sus elevados flujos de caja libres y su modelo de negocio altamente diversificado, no es difícil ver que Amazon se mantiene en una sólida posición para resistir el actual entorno económico hostil.

En una nota a los clientes hoy, JPMorgan reiteró la sobreponderación de Amazon, diciendo que el gigante está "bien posicionado para el crecimiento a largo plazo" de cara a las ganancias del jueves.

"Recientemente hemos recortado las estimaciones debido al aumento de los vientos en contra por el cambio de divisas y la ralentización del gasto discrecional. Aun así, seguimos confiando en que AMZN puede volver a acelerar el crecimiento de los ingresos y ampliar los márgenes OI en 2023, impulsados en gran medida por la mejora del comercio minorista y el crecimiento aún sólido de AWS”.

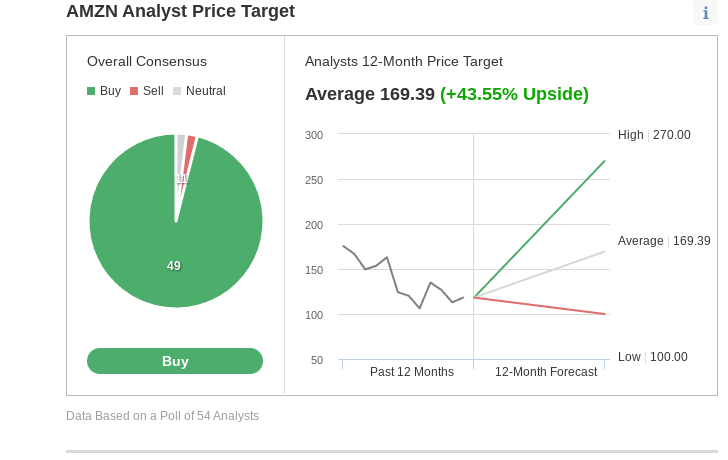

La posición de liderazgo de Amazon en muchas áreas en las que opera es la principal razón por la que la mayoría de los analistas de Wall Street califican sus acciones como de compra. En una encuesta realizada por Investing.com a 54 analistas, 49 califican las acciones como de compra, y su objetivo de precio a 12 meses de consenso muestra un alza del 44%.

Fuente: Investing.com

Por supuesto, ser propietario de Amazon sigue teniendo un precio, aunque las acciones se han abaratado este año. Actualmente, AMZN cotiza a 50 veces los beneficios previstos para los próximos 12 meses. El Nasdaq 100, por el contrario, tiene un múltiplo medio de aproximadamente la mitad.

Aun así, apostar por la compañía ha sido enormemente rentable para los inversionistas a largo plazo, ya que sus acciones han subido cerca de un 900% durante la última década.

Conclusión

Las acciones de Amazon pueden mostrar más debilidad después de que publique su último informe de resultados mañana. Esa caída no debería ser una razón para sentirse pesimista sobre el futuro de la compañía, dado su dominio en el comercio electrónico y el crecimiento explosivo de sus negocios de nube y publicidad.

Información: En el momento de escribir este artículo, el autor está largo en AMZN, AAPL y MSFT. Las opiniones expresadas en este artículo son únicamente la opinión del autor y no deben tomarse como un consejo de inversión.