Seguro que conoces el índice de volatilidad Vix. Pues en este artículo te voy a contar por qué es un indicador desfasado cuya utilidad está en entredicho por parte de los inversores, sobre todo los institucionales y te hablaré del nuevo índice de volatilidad que se ha creado y que ha comenzado a andar este mismo lunes.

El Vix lo creó Chicago Board Options Exchange (CBOE) en el año 1.993, un índice que refleja la volatilidad implícita del S&P 500 durante los próximos 30 días. También recibe otros nombres tales como índice del miedo, índice de sentimiento del inversor, CBOE Vix o S&P 500 Vix.

Se calcula en tiempo real utilizando los precios de las opciones del índice S&P 500, es decir, las opciones que vencen el 3º viernes de cada mes y las opciones que vencen todos los viernes.

Una subida del Vix se traduce en caídas en las Bolsas, ya que el incremento de la volatilidad se asocia con un mayor riesgo. Si el índice Vix supera la zona de 20 es cuando empieza a llegar el nerviosismo.

Una bajada del Vix se traduce en subidas en las Bolsas, ya que un recorte de la volatilidad se asocia con un menor riesgo. Si el índice baja de la zona de 20 tendremos calma y tranquilidad.

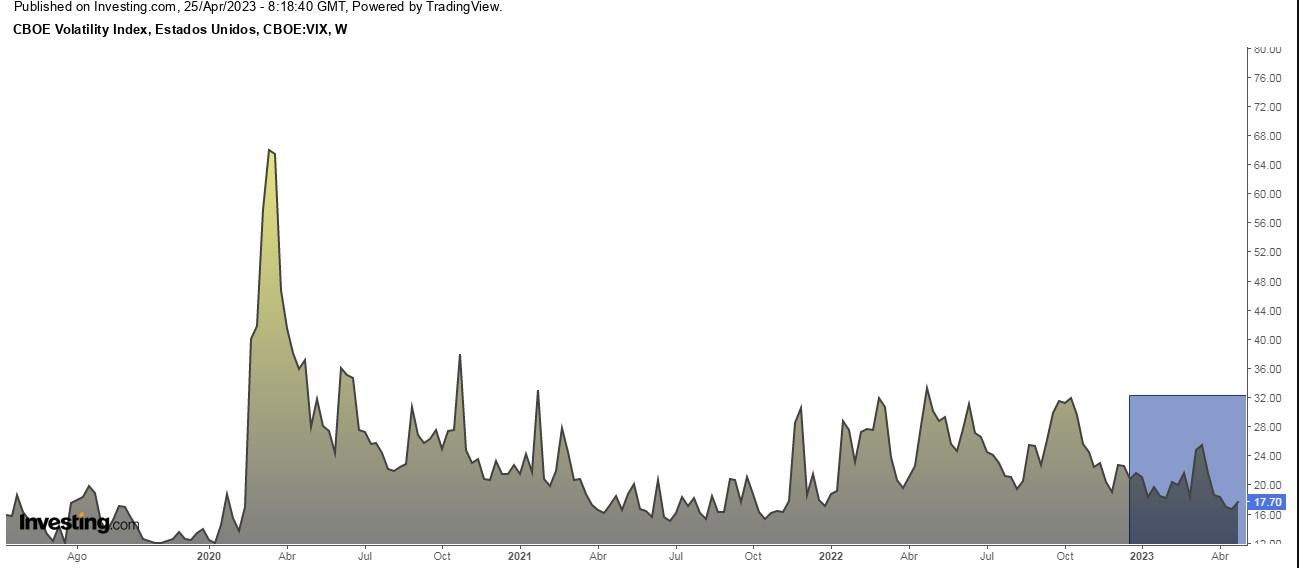

Resulta que el Vix se encontraba en 16 la pasada semana e incluso el lunes, unos niveles que no se veían desde la recta final del año 2.021. Hablamos de niveles excesivamente bajos teniendo en cuenta el escenario en el que nos encontramos (elevada inflación, ciclo de endurecimiento monetario con subidas de tipos de interés, guerra de Rusia en Ucrania, temor a una recesión económica).

Es más, en el mes de marzo, cuando asistimos a la segunda y la tercera mayor quiebra bancaria en la historia de Estados Unidos que originó fuertes caídas en los mercados de renta variable, el Vix apenas tuvo unos días de subida intensa.

Evidentemente subió, como no podía ser de otra manera, pero ni su máximo intradiario rondó los niveles que asistimos en bastantes ocasiones hace un año.

¿Y cuál es el motivo o la razón de que el Vix no esté moviéndose y reflejando la realidad? Pues el incesante incremento de la demanda y uso por parte de los inversores de las opciones 0DTE de vencimiento a cero días.

Se trata de opciones que tienen la peculiaridad de que su vencimiento es diario, todos los días laborales, de lunes a viernes. De ahí su nombre 0DTE (0 Days To Expiration).

La mecánica habitual es abrir una operación cuando empieza la sesión del día y dejarla abierta x tiempo para cerrarla antes de que cierre la sesión. Generalmente, los inversores tienden a utilizar las opciones 0DTE cuando se publican datos relevantes como la inflación, el PIB, las nóminas no agrícolas, y también cuando la Reserva Federal decide sobre los tipos de interés. De esta manera buscan movimientos rápidos de los mercados y obtener beneficios en muy poco tiempo. Aunque eso sí, el nivel de riesgo es muy elevado.

Es normal también el gran volumen que ocasionan, puesto que es lógico que se realicen muchas más operaciones con opciones que tienen hasta 250 vencimientos durante el año, en comparación con las opciones semanales que tienen 52 vencimientos y las opciones mensuales que tienen 12 vencimientos.

Fíjate si tiene auge este tipo de opciones que por ejemplo en el tercer trimestre del año pasado representaban más del 40% del volumen total de opciones del S&P 500, casi el doble que seis meses antes.

Su auge fue cuando los inversores querían ganar dinero rápido con las acciones “meme” que subían como la espuma (luego casi todas se hundieron literalmente).

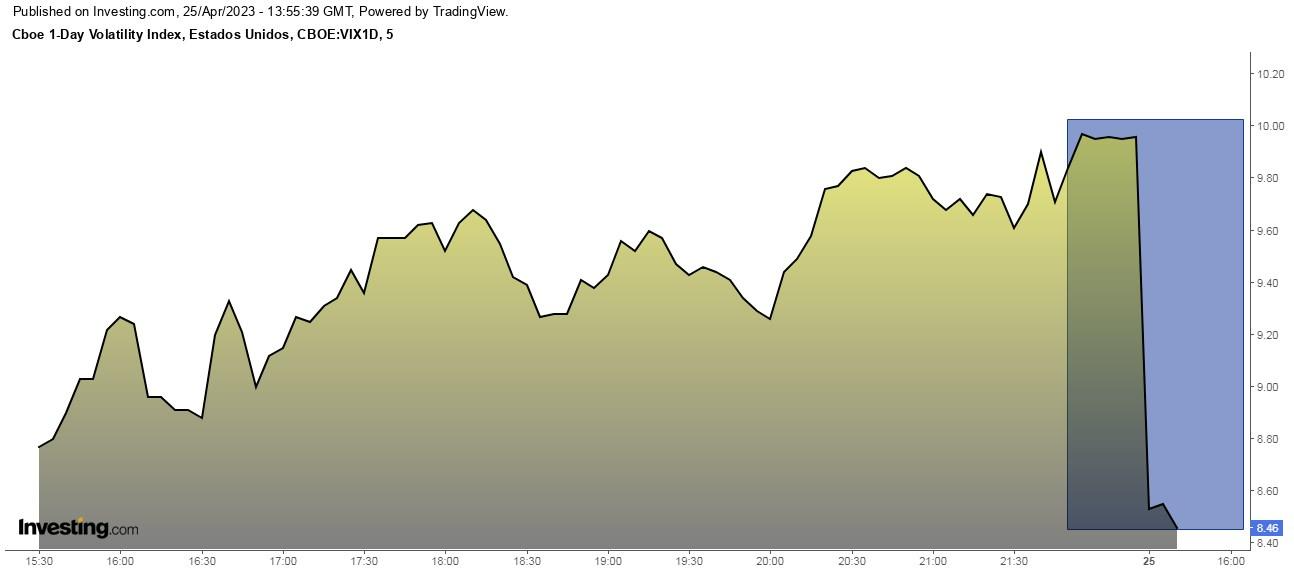

Pues bien, el elevado volumen de las opciones 0DTE lo que está haciendo es distorsionar la realidad y con ello el índice Vix de volatilidad, de ahí que CBOE lanzase este lunes una nueva versión del Vix, denominado Cboe 1-Day Volatility Index (VIX1D) con el objetivo de poder captar el sentimiento implícito en las opciones 0DTE, ya que el Vix es un barómetro del sentimiento de los inversores a 1 mes, mientras que las opciones 0DTE se mide en minutos y en horas, no en días ni en semanas.

Este es el gráfico del Vix1D del lunes y parte del martes.

Bueno, pues será interesante seguir de cerca este nuevo índice de volatilidad, todo lo que sea información bienvenida es.

Por cierto, si hablamos de acciones, algunas de las que presentan una volatilidad excesivamente elevada son: Aclarion (NASDAQ:ACON), EUDA Health Holdings (NASDAQ:EUDA), Netcapital (NASDAQ:NCPL), Caravelle International (NASDAQ:CACO), Vallon Pharmaceuticals, Tempo Automation (NASDAQ:TMPO), Mangoceuticals (NASDAQ:MGRX), Nextplat (NASDAQ:NXPL), Powerbridge Technologies (NASDAQ:PBTS) y Biomerica (NASDAQ:BMRA).

Con la herramienta profesional Investing Pro puedes ver qué acciones son las que tienen mayor volatilidad o menos, puedes establecer rankings y listados en tiempo real y saber en cada momento cuáles son más tranquilas para invertir y cuáles todo lo contrario.