- El repunte del dólar de más del 25% ha llegado a las portadas de las revistas de inversión

- Algunos técnicos hablan de un posible pico confianza y de una reversión de los precios a la baja

- La tendencia del DXY sigue siendo al alza y la Fed probablemente se centre en el impacto del dólar en los mercados mundiales

¿Disfrutó del fin de semana pasado? Tal vez se relajó con una taza de café caliente, un donut con especias de calabaza y su edición de Barron's del domingo por la mañana.

Si es así, le recibió un George Washington en plan musculitos en la portada. “El poderoso billete verde" era el título del artículo que subrayaba lo "fuerte como un toro" que ha sido el índice dólar este último año.

La fortaleza del dólar: Titulares y portadas de revistas

Fuente: Barron's

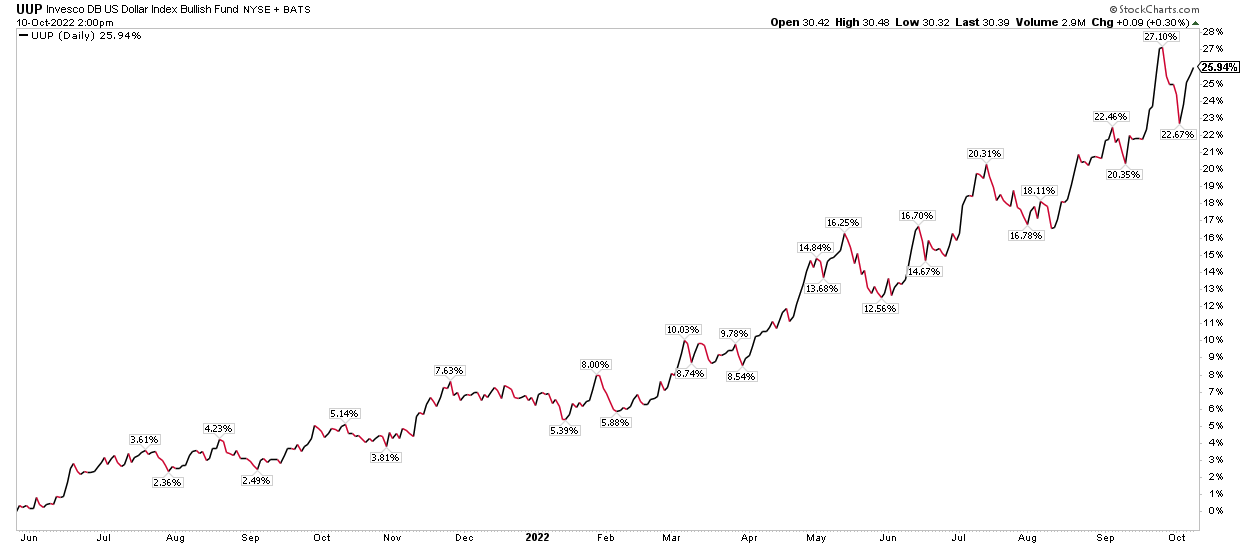

En los últimos 17 meses, de hecho, el dólar se ha disparado un impresionante 26%, medido por el ETF Invesco DB USD Bull (UUP). Esta subida ha provocado una gran conmoción en los mercados financieros mundiales: las acciones han descendido, el rendimiento de los bonos se encuentra en máximos de 15 años en muchos casos, y los mercados extranjeros lidian con movimientos monetarios históricos en sus economías.

ETF UUP: +26% desde mayo de 2021

Fuente: Stockcharts.com

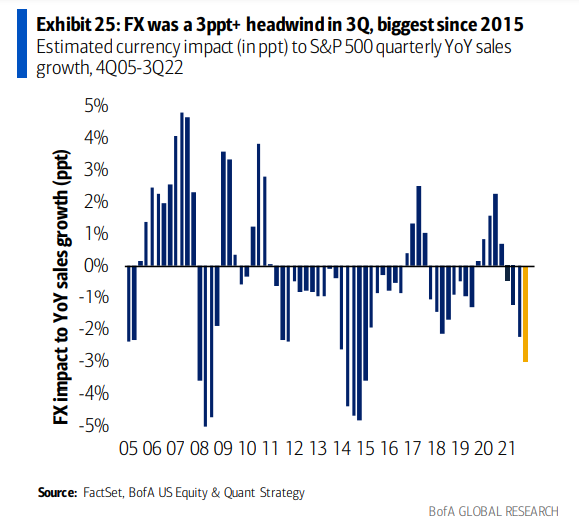

La cosa también está difícil para las empresas estadounidenses. A medida que nos embarcamos en la importante temporada de presentación de resultados del tercer trimestre, la caída del dólar desde hace un año significa que los resultados de las multinacionales con una importante exposición a los ingresos en el extranjero se verán afectados. Bank of America (NYSE:BAC) Global Research calcula que el impacto negativo de la divisa en los beneficios colectivos de las empresas será de tres puntos porcentuales. Éste sería el mayor impacto de las divisas en el crecimiento de las ventas desde principios de 2015.

Las reservas de divisas serán un importante lastre para los beneficios en esta temporada de presentación de resultados

Fuente: Bank of America Global Research

El dólar no sólo ocupó la portada de Barron's. Bloomberg Businessweek también puso al billete verde como noticia principal. ¿Hay consenso en el posicionamiento en largo en el dólar? ¿Deberían pensar los inversores en posicionarse del otro lado de la operación? Tal vez, pero no es necesario posicionarse directamente en corto en el UUP o en largo en las divisas individuales para propiciar una reversión.

Establecer un tope para el dólar

El mero hecho de poseer acciones, especialmente extranjeras, probablemente sirva para posicionarse en corto en el dólar. En lo que va de año, cuando el dólar ha subido, normalmente ha significado cosas malas para la mayoría de los activos de riesgo. Así, la gran subida del dólar en lo que va de año se ha correspondido con una terrible rentabilidad del S&P 500, y con unos resultados aún peores para las regiones sensibles al dólar, como los mercados emergentes. Por lo tanto, el simple hecho de estar posicionado en largo en cualquiera de esas áreas captaría un posicionamiento efectivo inverso al dólar.

¡Presta atención, Jay!

Algo que me he estado preguntando recientemente es cuánto pesa la fortaleza del dólar en la mente de los miembros de la Junta de la Reserva Federal. Afirmo que si hay algo que probablemente se desplome aún más en los mercados financieros mundiales, va a estar relacionado con el billete verde. Basta con echar un vistazo a la agitación de la libra esterlina a finales de septiembre.

El par GBP/USD registró mínimos históricos cuando la nueva primera ministra de Reino Unido, Liz Truss, anunció un estimulante recorte de impuestos fiscalmente. Esto iba en contra de la política monetaria agresiva del Banco de Inglaterra hasta ese momento. El hecho de que los bancos centrales y otros funcionarios del Gobierno no estén en la misma página obstaculiza el objetivo de la Fed de ajustar las condiciones financieras.

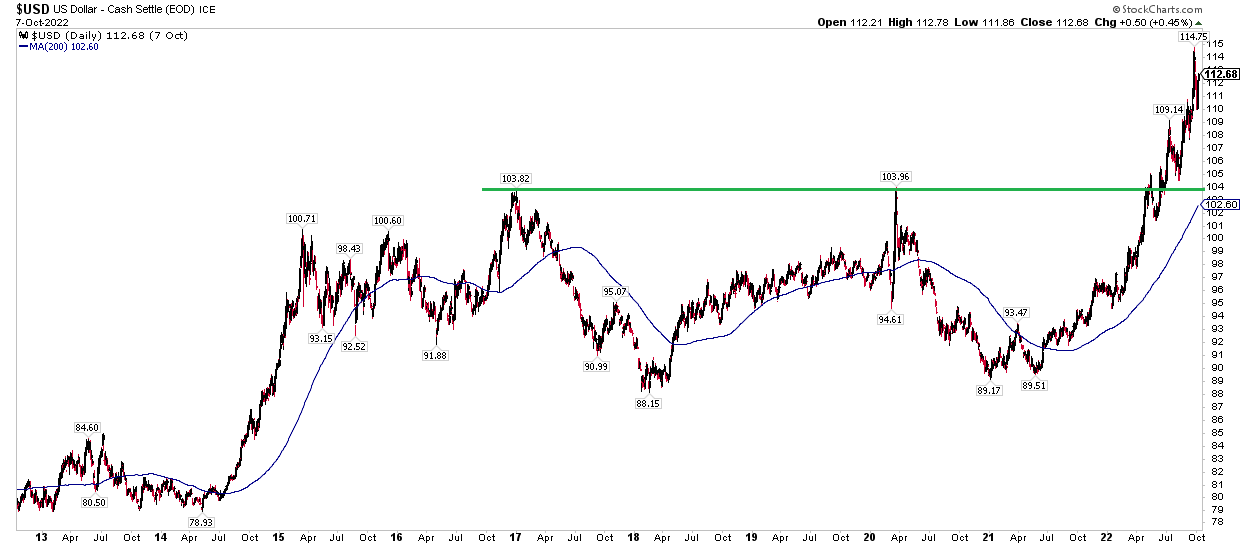

Una tendencia alcista hasta que se demuestre lo contrario

Por ahora, sin embargo, el fuerte impulso del dólar se pone de manifiesto en cualquier pequeña bajada, y los compradores simplemente vuelven a la carga. Creo que el dólar seguirá fuerte hasta que haya indicios por parte de la Fed de que va a quitar el pie del freno. Por ahora, no hay señales de ello. Si vemos un retroceso, busquen un soporte a largo plazo cerca del nivel 104 del índice dólar.

Índice dólar: Por encima del nivel de 104, casi un 10% por encima de su media móvil de 200 días

Fuente: Stockcharts.com

Conclusión

Un par de populares revistas de inversión han colocado al dólar estadounidense como noticia más importante de los últimos tiempos. Es una señal habitual de exceso de optimismo y de que podría producirse un cambio de tendencia. El billete verde será sin duda el protagonista de esta temporada de presentación de resultados y ha sido una herramienta de facto en la que se ha apoyado la Reserva Federal para infligir dolor a los mercados mundiales. Los inversores no deben olvidar que, aunque los indicadores de confianza son importantes, las tendencias de los precios suelen ganar.

Descargo de responsabilidad: Mike Zaccardi no posee ninguno de los valores mencionados en este análisis.