Las acciones cerraron la semana al alza tras el informe del IPC, que mostró un IPC subyacente más bajo de lo esperado. Una vez más, como he señalado en varias ocasiones, la fantasía inflacionista del mercado bursátil será más complicada a partir de ahora. Las comparaciones sencillas han quedado atrás y, para que la tasa de inflación general termine el año en torno al 3%, los precios tendrán que mantenerse planos el resto del año.

Puede que eso ocurra, y que los precios de los alquileres bajen lo suficiente como para que el IPC oscile a un lado y otro el resto del año. Para que el IPC termine por debajo del 3%, el índice tendría que caer en picado, y aunque eso puede suceder, las probabilidades de que ocurra me parecen escasas a menos que Estados Unidos entre en recesión o experimente una desaceleración considerable.

No creo que sea probable una recesión en 2023, dado que el crecimiento nominal sigue siendo elevado. A menos que el crecimiento nominal del PIB caiga por un precipicio en los próximos seis meses, creo que el mejor de los casos es que estamos entrando en la parte más obstinada del proceso de inflación, lo que significa que vemos poco o ningún progreso de cara al balance del año. Así que, de nuevo, creo que el periodo suave de desinflación ha terminado, y las esperanzas de que la Fed recorte los tipos al 0% están a punto de desvanecerse del mercado de valores.

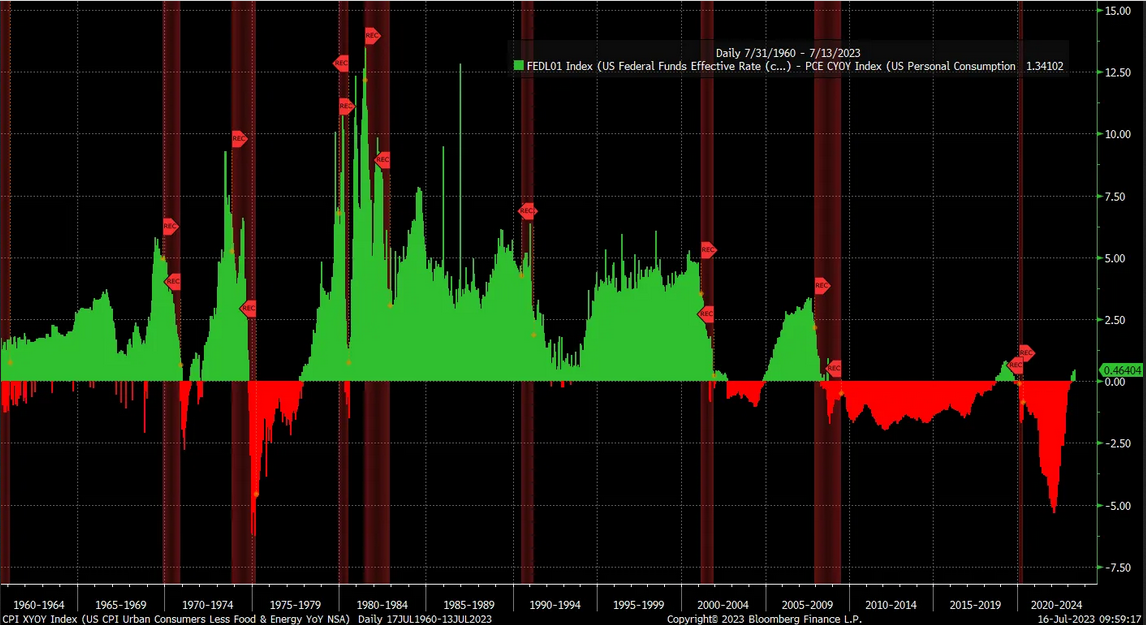

Así que aquí estamos ahora; me parece claro que la mayoría de la gente sigue viviendo en un mundo en el que creen que los tipos están al cero por ciento y que la Fed está llevando a cabo una expansión cuantitativa. Por desgracia, los tipos están ahora en el 5%, y el balance de la Fed se está reduciendo. La dinámica de los últimos tres años ya no existe, y eso limitará hasta qué punto pueden relajarse las condiciones financieras. Lo curioso del ciclo de subidas de tipos de la Fed, que creo que pocos entienden, es que cuanto más caiga la inflación, más restrictiva será la política monetaria sin que la Fed suba los tipos.

La política monetaria real, el tipo de los Fondos de la Fed menos el PCE subyacente, aún no ha alcanzado los niveles de 2018. Por lo tanto, hay que tener en cuenta que el efecto restrictivo de la política monetaria aún no se ha terminado de notar, incluso después de la última subida de tipos.

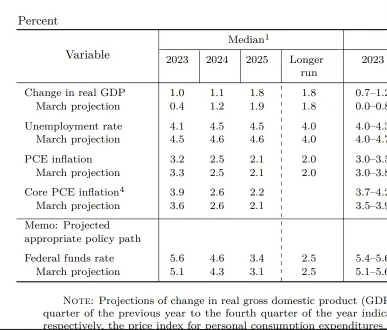

Basándonos en la base del resumen de proyecciones económicas de la Fed, el tipo real de los fondos federales debería ascender al 1,7% a finales de año, o el tipo de los fondos federales del 5,6% menos el tipo del PCE subyacente previsto del 3,9%, y se espera que ascienda al 2% en 2024, cuando el PCE subyacente caiga al 2,6% y los tipos de los fondos federales caigan al 4,6%. Lo irónico aquí es que el mercado piensa que la Fed recortará los tipos en 2024, pero lo que realmente está ocurriendo es que la Fed, al recortar los tipos más lentamente que el descenso previsto de la tasa de inflación, está ajustando la política monetaria.

Esto dificultará que las condiciones financieras se relajen mucho más según avanzamos hacia la segunda mitad del año. Esto es importante porque, como expliqué en el artículo de esta semana, según mis investigaciones, parece que la relajación de las condiciones financieras ha creado la oportunidad de que arraigue en el mercado de acciones una operación de dispersión de la volatilidad a corto plazo, que está creando este repunte alcista artificial.

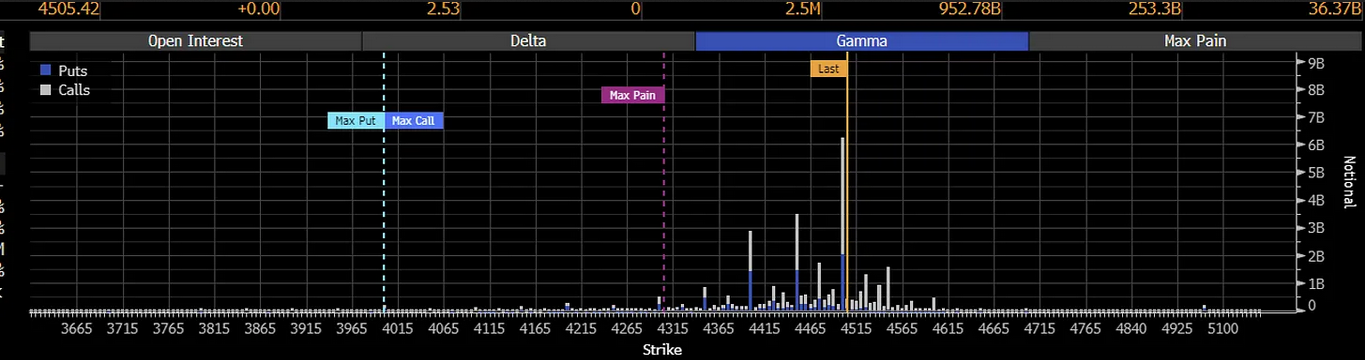

Como señalaba esta semana, el S&P 500 está ahora sobrecomprado tanto en el RSI como en la banda de Bollinger. Históricamente, cuando esto sucede, se produce un retroceso o un periodo de consolidación lateral.

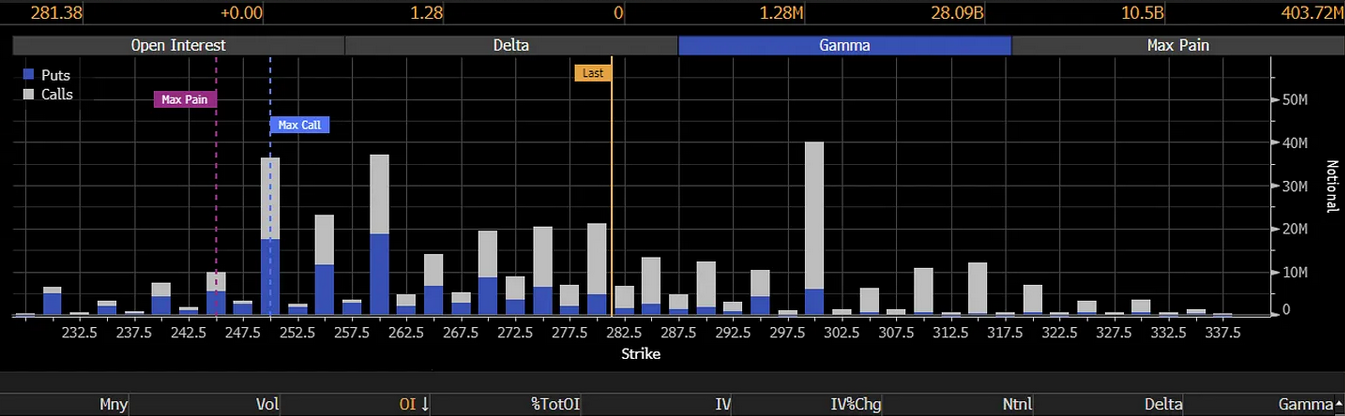

Además, a falta de que el call wall suba esta semana, tiene sentido un periodo de consolidación. Después de todo, el vencimiento de las opciones es hoy, y el call wall de compra del S&P 500 para el vencimiento del viernes está en 4.500, y a menos que el call wall de compra suba, moverse mucho más allá del nivel de 4.500 será difícil.

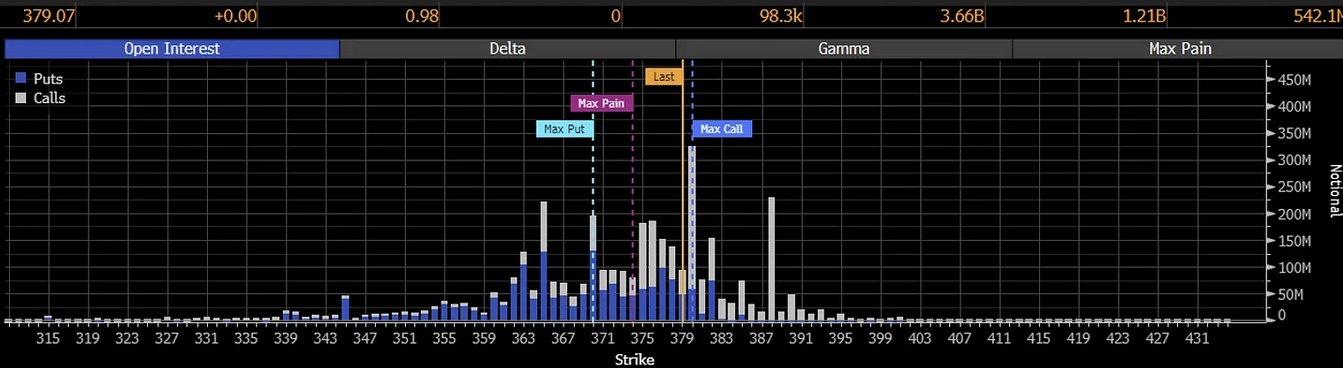

Lo mismo ocurre con el ETF Invesco QQQ Trust (NASDAQ:QQQ), que ha visto cómo su precio superaba su banda superior de Bollinger, mientras que su RSI se elevaba por encima de 70. Además, esto sugeriría que el índice debería consolidarse lateralmente o retroceder un poco.

El call wall del QQQ está en 380 dólares, y a menos que suba más, también indicaría que este ETF probablemente se mueva lateralmente o a la baja esta semana.

Esta condición de sobrecompra también está presente en Meta (NASDAQ:META) Platforms y sugiere que las acciones están a punto de retroceder o consolidarse lateralmente.

Tesla (NASDAQ:TSLA) también presentará resultados esta semana, y no sigo a esta empresa tan de cerca como cuando la tuve en mi cartera entre 2014 y principios de 2022. Aun así, sé que bajar los precios y vender más coches probablemente signifique que la empresa está sacrificando parte de ese margen bruto automovilístico que tanto preocupa a los inversores.

Las acciones se han separado de sus estimaciones de beneficios, y o bien han acertado al augurar una mejora de las estimaciones de beneficios para 2024, o se han adelantado a los acontecimientos. La gente siempre dirá la tontería esa de que los fundamentales no importan.

Sin embargo, en el gráfico siguiente se puede ver que gran parte del avance de las acciones ha sido impulsado por el aumento de las estimaciones de beneficios, y su descenso se debió a la caída de las estimaciones de beneficios. Así que sí, la tendencia y el rumbo de los fundamentales importan y mucho. La disminución de los márgenes debería traducirse en menos beneficios. Si los márgenes son débiles y las estimaciones de beneficios se reducen aún más, las acciones tendrán dificultades para mantener su impulso positivo.

Además, el call wall de Tesla esta semana parece estar en 300 dólares, por lo que, basándonos en esto, hay un margen de subida limitado tras estos resultados.

Creo que el de Taiwan Semiconductor Manufacturing (TSM) podría ser el informe de resultados más importante de la semana, ya que esos tíos fabrican la mayor parte del material para Nvidia (NASDAQ:NVDA). Las estimaciones de beneficios de los analistas para TSM no son muy halagüeñas y apenas han mejorado de cara a 2024, así que o bien las cosas fuera de Nvidia van mal, o ni siquiera el exitazo de la IA de Nvidia ha hecho mucho por mejorar las condiciones para TSM, o bien Nvidia podría haber errado en sus previsiones. Oye, que siempre pueden culpar a los problemas de la cadena de suministro si no se cumplen sus previsiones.

Está claro que las acciones de TSM se han visto impulsadas por todo el boom de la IA, pero por alguna razón tengo mis dudas. Si TSM no proporciona unas previsiones positivas y las estimaciones de beneficios no aumentan, ¿qué implica eso para Nvidia?