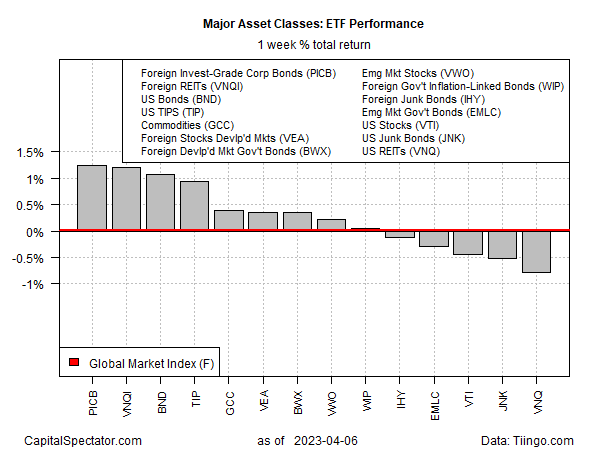

Los bonos emitidos por empresas de fuera de EE.UU. subieron por quinta semana consecutiva, asegurando el mejor rendimiento de las principales clases de activos, según un conjunto de ETFs en la operación de la semana pasada.

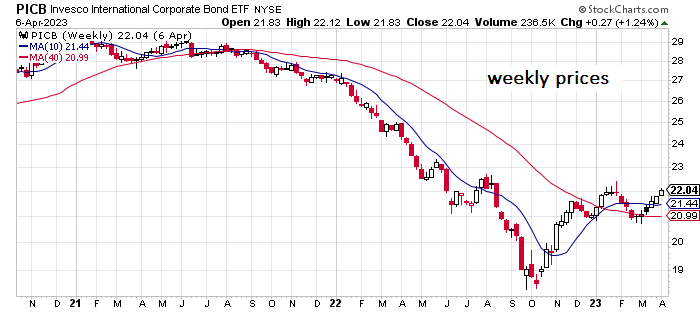

Invesco International Corporate Bond (PICB) subió un 1.2% en la semana de operación acortada por vacaciones hasta el jueves 6 de abril. La ganancia elevó el fondo a un avance del 4.7% en lo que va de año.

A pesar de su reciente fortaleza, el PICB sigue luchando por superar sus máximos recientes. Pero a medida que se reaviva el atractivo de los bonos, gracias a la especulación de que el ciclo de subidas de las tasas de interés está llegando a su fin, un repunte por encima de los niveles actuales indicaría que se avecinan más ganancias.

Las acciones inmobiliarias extranjeras (VNQI) y los bonos estadounidenses (BND) también registraron ganancias relativamente fuertes la semana pasada. Por el contrario, las acciones estadounidenses (VTI) y los fondos de inversión inmobiliaria estadounidenses (VNQ) retrocedieron; este último fue el mayor perdedor de la semana pasada.

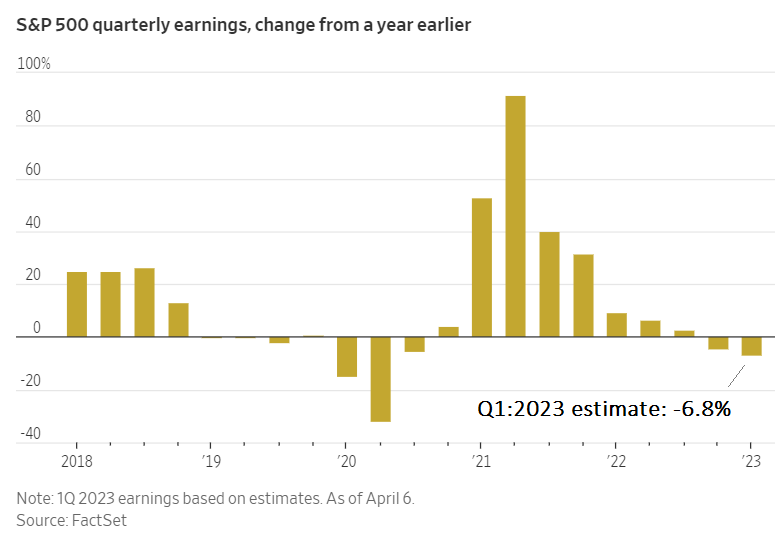

Los analistas predicen que la caída de los beneficios será un viento en contra para las acciones a corto plazo. "Desde el punto de vista de los beneficios empresariales, ya estamos en recesión", afirma Eric Gordon, responsable de renta variable de Brown Advisory.

Mientras tanto, el mercado de renta fija se centrará en la publicación esta semana de los datos de inflación al consumo de EE.UU. correspondientes al mes de marzo (miércoles, 12 de abril). "La inflación general sigue tendiendo a la baja, pero el avance de la inflación subyacente parece haberse estancado", afirma Alan Detmeister, economista senior y director ejecutivo de UBS (SIX:UBSG). Un descenso sólido del IPC reforzaría la compra de bonos para aprovechar los rendimientos relativamente altos y la perspectiva de que las tasas de interés hayan tocado techo.

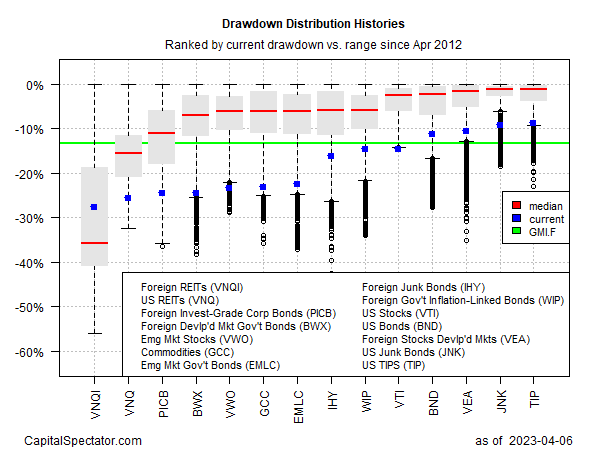

El Índice del Mercado Global (GMI.F) se mantuvo plano la semana pasada, tras tres semanas de ganancias. Este índice de referencia no gestionado contiene todas las principales clases de activos (excepto el efectivo) en ponderaciones de valor de mercado a través de ETFs y representa una medida competitiva para las estrategias de cartera multiactivo.

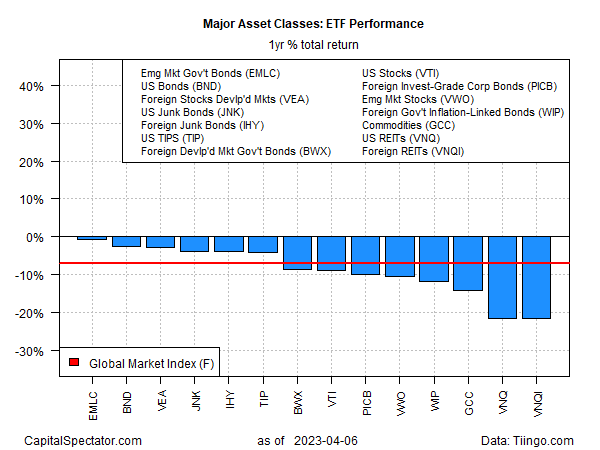

Todas las principales clases de activos siguen registrando pérdidas en la rentabilidad de un año. Los descensos van desde un ligero retroceso del 0.7% para la deuda pública emitida por los gobiernos de los mercados emergentes (EMLC) hasta fuertes pérdidas superiores al 20% para las acciones inmobiliarias estadounidenses y extranjeras (VNQ y VNQI, respectivamente).

GMI.F también ha caído en el último año, registrando una pérdida del 7.0%.

La comparación de las principales clases de activos desde el punto de vista de las caídas sigue mostrando descensos relativamente pronunciados desde los máximos anteriores en los mercados de todo el mundo. La caída más suave al final de la semana pasada: iShares TIPS Bond ETF (NYSE:TIP), que cerró la semana pasada con una pérdida del 8.7% de máximo a mínimo.

La caída más pronunciada de las principales clases de activos en este momento: las acciones inmobiliarias extranjeras, que terminaron la semana pasada con una caída cercana al 28% desde su máximo anterior.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Bonos corporativos fuera de EE.UU. son los que más ganaron la semana pasada

Publicado 10.04.2023, 19:09

Bonos corporativos fuera de EE.UU. son los que más ganaron la semana pasada

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.