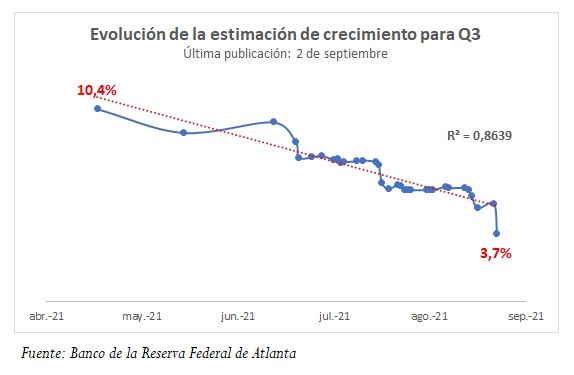

Tras unos datos de Nóminas no Agrícolas (NFP) decepcionantes, se aleja la posibilidad de que la Fed anuncie el tapering antes de la reunión del FOMC de noviembre. Preocupa la desaceleración de las dos principales economías del mundo, que confirma el escenario de estanflación que anunciamos la primera semana de julio en este mismo medio. En su última actualización del 2 de septiembre, el Banco de la Reserva Federal de Atlanta redujo su previsión de crecimiento de EE.UU. para el tercer trimestre hasta el 3,7%, desde el 5,3% anterior.

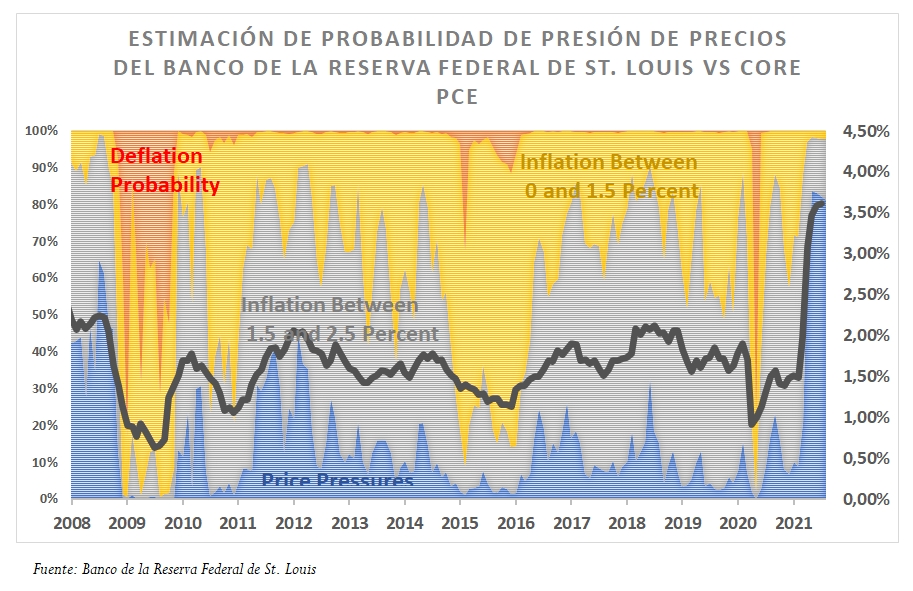

La inflación, por su parte, continúa su escalada en EE.UU. y se extiende a Europa, que ya ha alcanzado el 3%, un punto por encima del objetivo marcado por el BCE. El modelo de presión de precios de la propia Fed no trae buenas noticias sobre este aspecto, atribuyendo en más de un 80% de probabilidad al escenario de que el Personal Consumption Expenditure (PCE) sea superior al 2,5% en los próximos doce meses. Aún es pronto para saber si los niveles previstos por el modelo de la Fed se mantendrán o si prevén una suavización de la presión de precios en ellos próximos meses.

Los flujos netos de efectivo recibidos la semana pasada por ETFs de renta variable americana superaron a los de todo el mes de julio. Según datos de FactSet (NYSE:FDS), fueron más de 15.500 millones de dólares, de los cuales más de 10.000 recayeron en los principales ETFs que replican al S&P500 y al Nasdaq. Los ETFs de renta fija americana recibieron 3.700 millones de dólares durante la semana. Estos datos contrastan con los de Refinitiv Lipper, que valoran en 5.720 millones de dólares las salidas de efectivo de fondos de renta variable americana.

En los mercados de derivados, los institucionales mantuvieron su exposición al 95,7%, aunque el peso asignado a renta variable se redujo en 0,7%, a favor de renta fija y los commodities que se incrementaron en 0,5% y 0,2% respectivamente. En renta fija, el foco se puso en la parte corta de la curva de tipos.

A modo de referencia, el rango estimado por múltiplos para el mes de septiembre del S&P500 se encuentra entre 4.488 y 4.648, con un valor medio de 4.570. Nuestra cartera continúa apostando fundamentalmente por renta variable americana y materias primas.

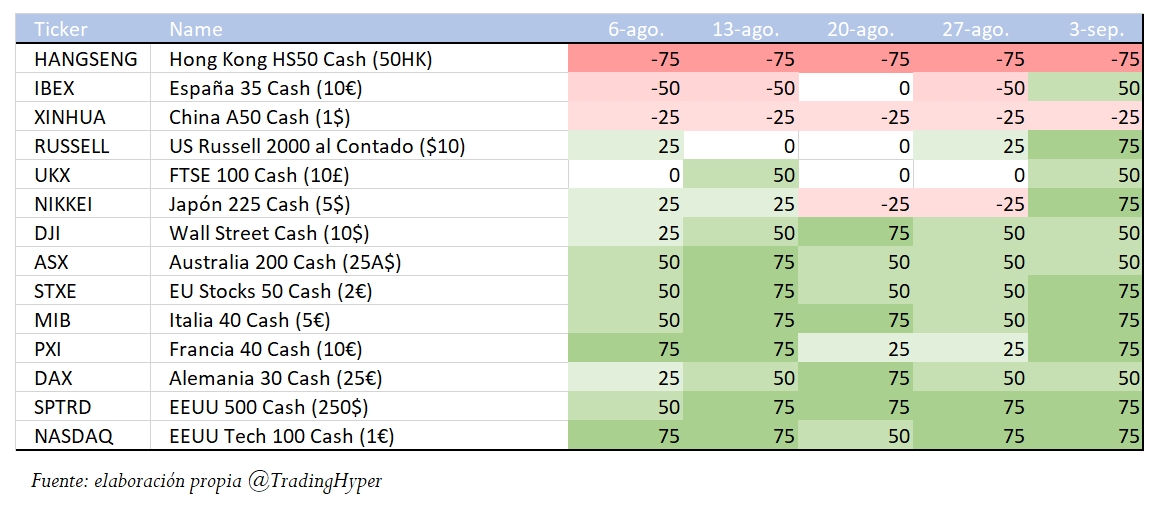

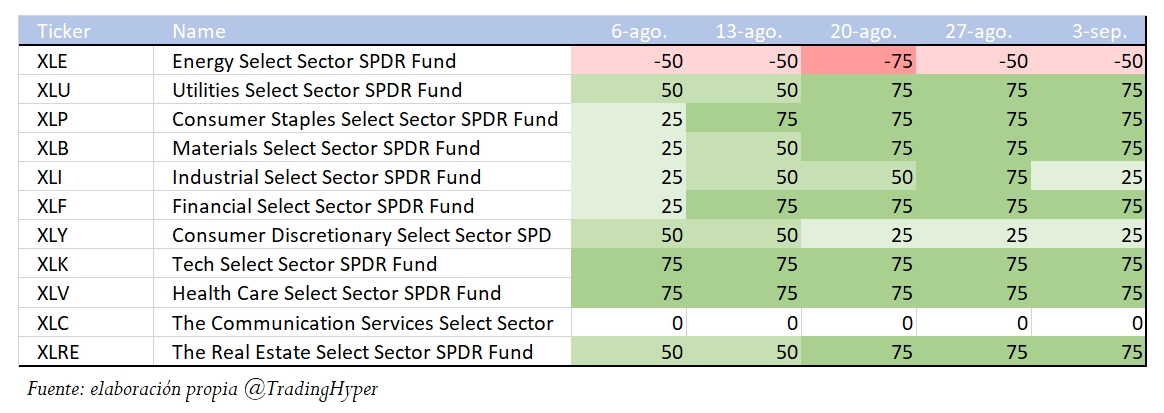

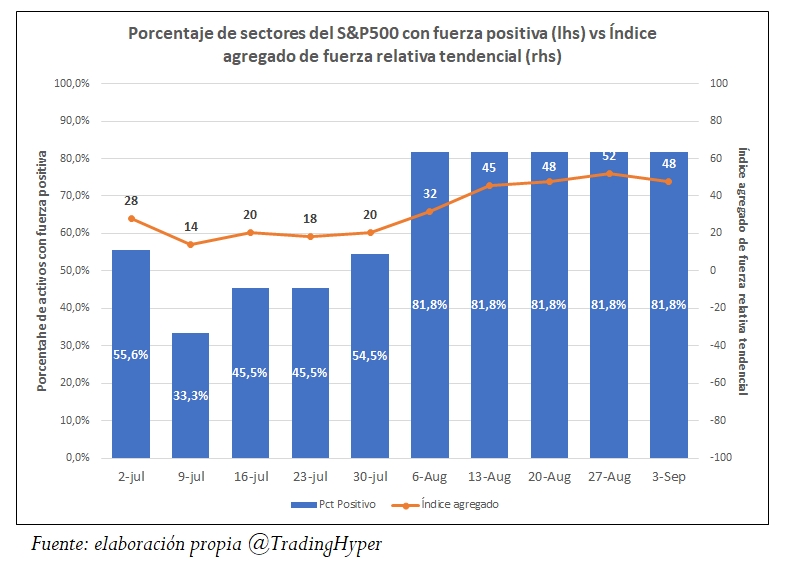

Seguimiento de la fuerza relativa tendencial

IBEX y DAX siguen siendo los más débiles, mientras que Dow Jones de Industriales ha recuperado de manera significativa su índice de fuerza relativa interna. La media de la variación semanal de los dos índices más débiles fue del -0,79%, frente al 0,31% de los índices que se encuentran por encima del nivel 25.

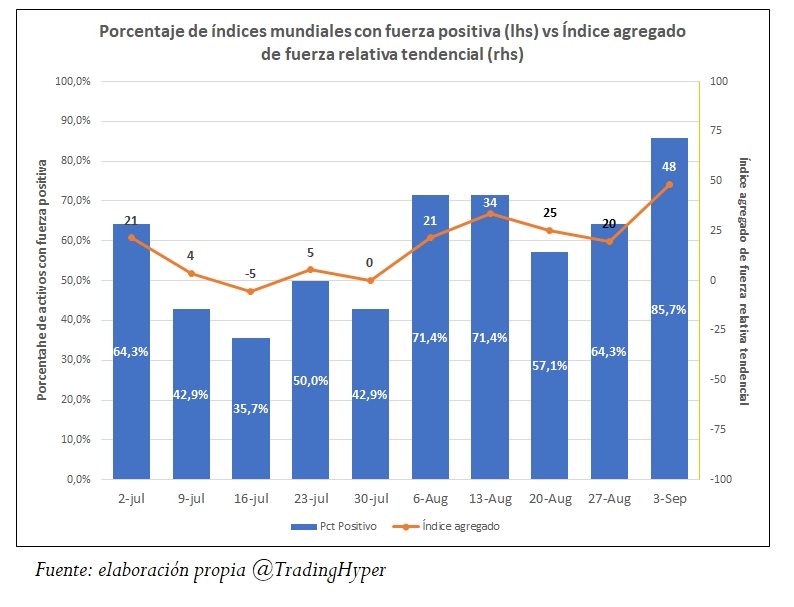

Los índices mundiales terminaron el viernes en el nivel más fuerte de las últimas 10 semanas, en línea con la idea de que las subidas cada vez son más generalizadas. La variación media de todos los índices durante la semana fue del 0,66%, destacando especialmente el 6,3% del Nikkei, que pasó el lunes a positivo para finalizar la semana en 75.

En relación con los sectores del S&P 500, notamos un ligero empeoramiento, pero continúan con porcentajes superiores al 80% con fuerza positiva, y un nivel conjunto de 48, muy superior al mínimo de 25 para considerar tendencia alcista.

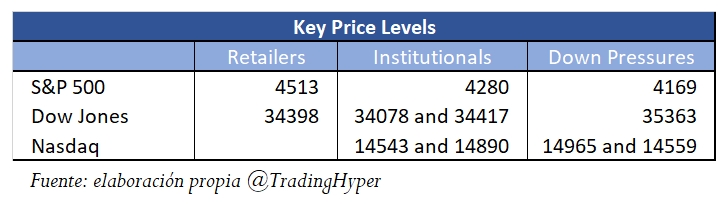

Actualización de niveles críticos

Los cambios de esta semana son relevantes. Los inversores minoristas cerraron posiciones al nivel de 4.440 y, una vez que el S&P500 se ha consolidado por encima de 4.500, han tomado nuevas posiciones largas. Su nivel de entrada es 4.513. Los institucionales, por su parte, se encuentran próximos a los niveles de la semana pasada, en 4.280, siendo éste el nivel más relevante para tener en cuenta. No anticipamos presiones bajistas por encima de estos niveles de referencia.

El Nasdaq, prácticamente sin cambios respecto de la semana pasada. Comenzarían las presiones vendedoras en 14.965, que podrían llevarle a 14.890.

Introducimos como novedad esta semana el índice Dow Jones de Industriales, del que también haremos seguimiento a partir de ahora. En caso de perder los 35.363 puntos, habría presión vendedora por parte de los Hedge Funds, lo que podría suponer riesgo de caída hasta los 34.400-34.450, nivel al que se encuentran tanto minoristas como institucionales.

Mientras el S&P 500 se mantenga por encima de 4.280, el Nasdaq por encima de 14.890, y el Dow Jones por encima de 34,450, esperaríamos una continuación de la tendencia principal.

¡Buena semana y buenas inversiones!