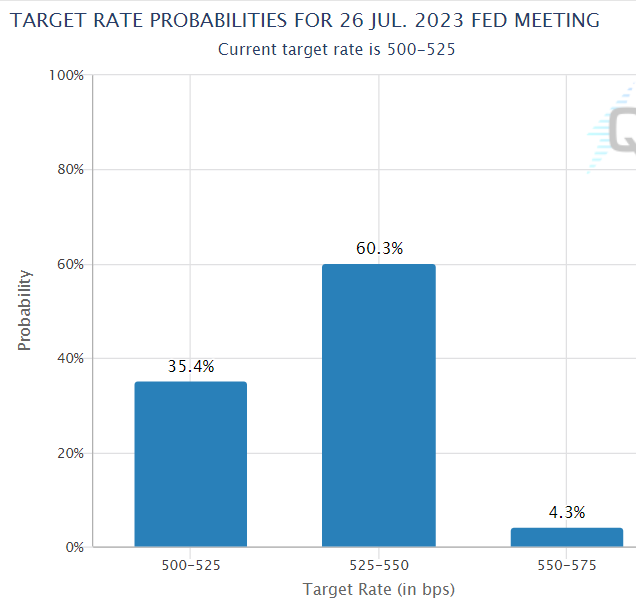

Los recientes registros de precios en la economía americana zanjan la posibilidad de conocer nulos cambios en la política monetaria FED durante la jornada; el índice de precios al consumidor experimentó una importante moderación en su cifra correspondiente al mes de mayo pasando de señalar un 4.9% a 4.0% anual, permitiendo considerar como efectivo el proceso restrictivo que lleva a cabo el ente rector desde marzo/2022 a la fecha, esto mientras el IPC subyacente, aquel que excluye alimentos y servicios, logra señalar contracciones pasando desde 5.5 a 5.3% calzando las expectativas del mercado. Hoy los operadores se mantienen pendiente a la reunión y posterior conferencia de prensa que llevará a cabo el presidente Jerome Powell, quien tiene la misión de calmar a los mercados frente a los temores de recesión que acechan a la economía americana al mismo tiempo que parece iniciar un periodo neutral en las tasas de referencia de la 1era economía del mundo. La atención más allá de la decisión de hoy, que parece definir una tasa al término de la jornada de 5.25% y un tono menos agresivo, preocupante pero conciliador desde el ente rector, comienza a enfocarse en las próximas instancias que tendría la FED durante lo que resta del presente año, teniendo en cuenta que las probabilidades señalan incrementos por sobre un 60% en la probabilidad de conocer un alza de 25ptos básico este próximo 26 de julio, situación que señala una distancia importante con el sentimiento del mercado ante la necesidad de establecer una pausa y que esta se prolongue en el tiempo con el propósito de no causar mayores daños en una economía que presenta una desaceleración durante los últimos 3 trimestres.

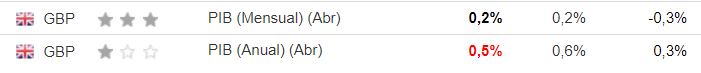

El índice de crecimiento en Reino Unido experimenta avances durante el mes de abril a diferencia de las señales que entregaban las cifras anticipadas de dinamismo protagonizadas por los reportes de PMI. El PIB anual logra expandirse durante el mes de abril hasta 0.5% por sobre el 0.3% antes indicado, si bien este no logra calzar las expectativas del mercado, el ritmo de crecimiento parece afianzarse en la economía británica en un entorno complejo. Las expectativas de revisar contracciones de cara a la 2da mitad se mantienen sin cambios.

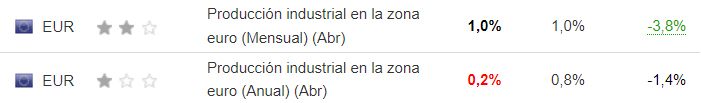

En tanto la producción industrial en la Zona Euro también da muestras de una mayor dinamismo durante el 4to mes del año; la producción señala un avance de 1.0% por sobre el -3.8% señalado el mes previo, el que contrasta con los temores de recesión que muestran otros indicadores económicos, al reconocer una recesión técnica en economías como la alemana.

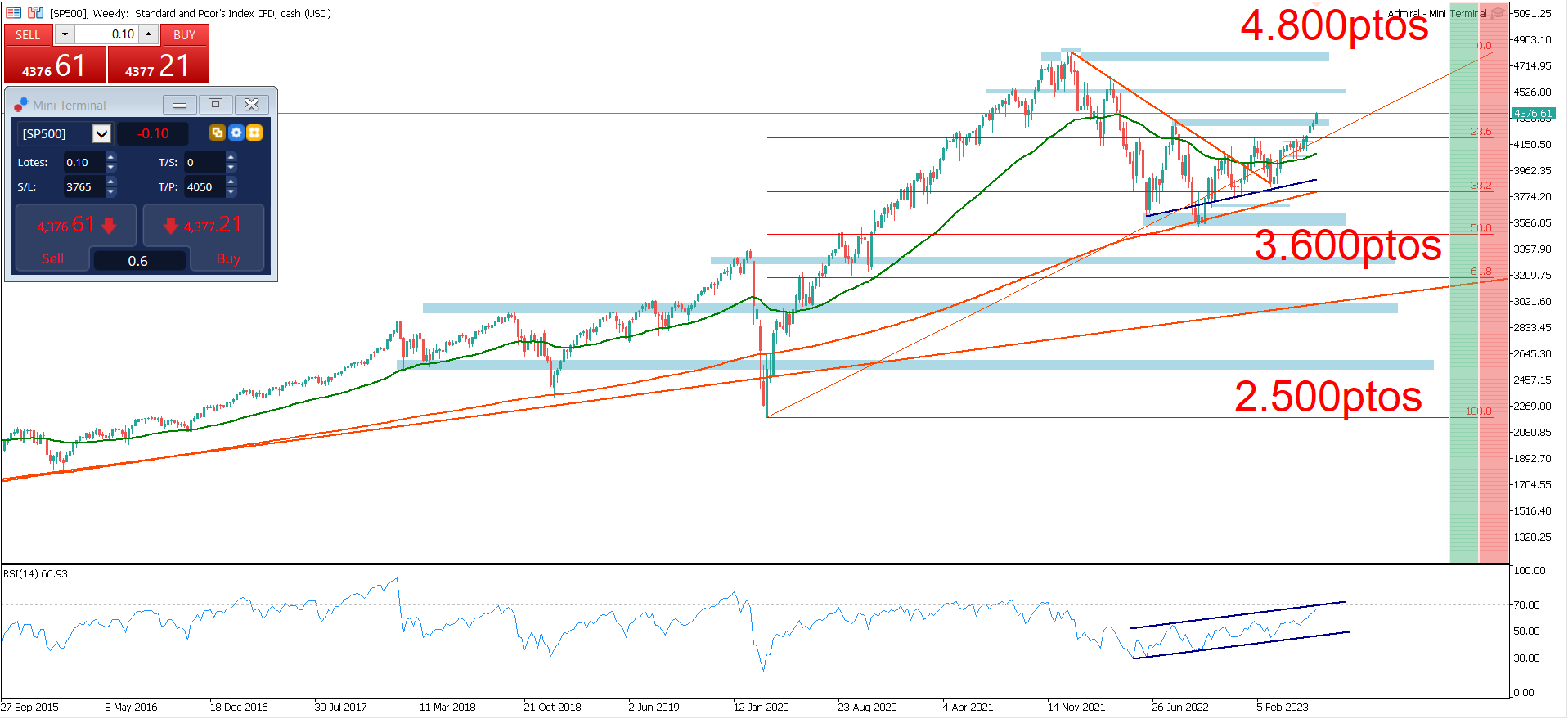

Las acciones en Wall Street que suben más de un 10% en lo que va de año y +20% desde los mínimos alcanzados en octubre/2022, se mantienen en terreno positivo esta semana buscando extender sus ganancias durante la 2da mitad de semana. Por sobre los 4.300 cotiza el selectivo que compone a las más de 500 compañías de mayor capitalización bursátil, el SP500, el que técnicamente tiene holgura suficiente para continuar extendiendo sus ganancias hacia 4.500 y la franja de máximos históricos en torno a 4.800ptos. Los compradores que miran desde octubre del año pasado el escenario de neutralidad y pronta flexibilización como el principal catalizador para impulsar el precio de las acciones, continuarían especulando con el tono flexible que pueda impartir el ente rector antes de finalizar este 2023 o a inicios de 2024, de acuerdo con las necesidades de la economía americana.

Las materias primas recuperan terreno a mitad de semana frente a la debilidad que vuelve a experimentar el dólar a nivel internacional y las especulaciones en torno a nuevos paquetes de estímulos que podría llegar a implementar China dentro de pronto. Se espera que el banco central chino recorte el jueves el costo de los préstamos a medio plazo por primera vez en 10 meses.

El dólar, que cae tras el reporte de inflación al considerar una eventual neutralidad producto de la baja necesidad de continuar restringiendo su economía, podría continuar experimentando contracciones o bien un tono de lateralidad dependiendo de las palabras del presidente FED al cierre de la sesión. Se espera, de acuerdo con los porcentajes de probabilidad, que el dólar se vea supereditado por las futuras decisiones del ente rector, el que podría actuar similar a lo hecho por el RBA de Australia y el BoC de Canadá, quienes tras una pausa decidieron volver a restringir su economía en reuniones posteriores sorprendiendo al mercado a inicios del presente mes.

El cruce local, USDCLP, experimenta ligeros cambios negativos al inicio de sesión esperando conocer la decisión de la FED; el mercado que ya a conocido de una menor inflación para la economía chilena en su último registro mensual, un compromiso del Banco Central de Chile por llevar a cabo una política responsable en post de la estabilidad de precios y un entorno económico mundial que revisa moderaciones en los precios, se apresta para definir su actuar durante la 2da mitad del año, la que parece centrarse en los riesgos de recesión y hasta donde podrán llegar las tasas de interés de los principales bancos centrales del mundo, afectando así el dinamismo de la economía. El cobre se permite recuperar terreno durante la sesión frente a la debilidad que señala el dólar a nivel internacional y las expectativas por conocer nuevas medidas de apoyo al dinamismo de la economía China, las que incentivarían la demanda de materias primas en general y por consecuencia un mayor ingreso a la billetera fiscal de Chile.

El tipo de cambio continúa cotizando en un rango lateral de corto plazo comprendido entre $812 y 788 pesos por dólar, el que posiblemente sea transgredido una vez se conozcan las directrices de la FED y los reportes de crecimiento de su economía de cara al término del 6to mes del año.

En el resto de LATAM las condiciones se vuelven aún más favorables para las monedas más riesgosas; el Real brasileño experimenta una caída por más de un 8% en lo que va del año, señalando mayores descensos a la cotización el cruce de cara a las próximas sesiones teniendo en cuenta el tono bajista que adquiere el dólar a nivel internacional al mirar con mayor probabilidad una neutralidad en las tasas de cara a la 2da mitad del año.

Este material no contiene ni debe interpretarse como que contiene consejos de inversión, recomendaciones de inversión, una oferta o solicitud de transacciones en instrumentos financieros. Ten en cuenta que dicho análisis de trading no es un indicador fiable de ningún rendimiento actual o futuro, ya que las circunstancias pueden cambiar con el tiempo. Antes de tomar cualquier decisión de inversión, debes buscar el asesoramiento de asesores financieros independientes para asegurarte de que comprendes los riesgos.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Decisión FED: ¿Pausa o restricción?

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.