La capacidad de los bancos centrales de darle la vuelta como a una tortilla a su discurso de un día para otro, sin que esto les suponga hacer ni una sola mueca de desagrado por tener que desdecirse, está sólo al alcance los mentirosos patológicos y de los faltos de conciencia.

La semana pasada, el presidente de la Fed, Jerome Powell, reconocía en su comparecencia ante la Comisión de Servicios Financieros de la Cámara de Representantes, que era el momento de eliminar la etiqueta “transitoria” al referirse a la inflación; por otra parte, Luis de Guindos, vicepresidente del Banco Central Europeo (BCE) advertía de la “persistencia de la inflación”, por lo que pedía que no se subieran los salarios para evitar que las actuales tensiones inflacionistas pudieran convertirse en un problema endémico en Europa cuando sólo unos días antes, ambas instituciones, Fed y BCE, sostenían en sus discursos oficiales la transitoriedad de la inflación. Si a eso añadimos que Christine Lagarde, el viernes pasado, se desmarcaba de su homólogo americano y de las declaraciones de su propio vicepresidente al volver a defender la transitoriedad de la inflación en Europa, aumenta la sensación entre los inversores de falta de rigor, de descontrol, y de credibilidad en estas instituciones.

En artículos anteriores, en particular en la Visión de Mercados publicada el 6 de septiembre, decíamos que los propios modelos del Banco de la Reserva Federal de St. Louis asignaban probabilidades muy altas de que la inflación estuviera por encima del 2,5% en los próximos doce meses. A pesar de ello, el mensaje oficial seguía siendo que la inflación era transitoria. Con datos de noviembre, este mismo modelo de presiones inflacionistas asigna una probabilidad del 90%, la más alta desde enero de 2006.

Al mismo tiempo, las presiones salariales aún pueden empeorar en EE. UU. Aunque el crecimiento de los salarios en el sector privado ha caído en noviembre hasta el 4,13%, desde el 4,99% anterior, supone una presión inflacionista que estimamos en 58 puntos básicos, y que en todo caso es muy superior a la media de 22 puntos básicos de las últimas dos décadas.

¿Qué va a ocurrir en los próximos meses con la inflación?

Como saben, las decisiones de acelerar o no la retirada de estímulos monetarios, así como la de subir tipos de interés durante el 2022 son directamente dependientes de la evolución de los precios. Sin embargo, hacer previsiones económicas es extremadamente complejo, tal y como se concluye a la vista de la cantidad de errores de bulto que comete el staff económico del FMI, de la OCDE, o de los bancos centrales, por nombrar algunas instituciones oficiales en materia económica. Con todo y con eso, según las proyecciones de nuestros modelos econométricos sobre el Consumer Price Index (CPI) de EE. UU., estaríamos próximos a ver los máximos, que se producirían entre los meses de noviembre y diciembre para, a continuación, comenzar a ceder algo de terreno durante el primer trimestre de 2022. Dado el contexto de incertidumbre económica, ir más allá en el tiempo es complejo y será necesario disponer de datos de la evolución de la economía durante los primeros meses del año próximo para estimar el efecto en los precios en meses ulteriores, ya que la potencial ralentización que se espera para entonces podría reducir en parte las tensiones inflacionistas en el corto plazo, lo que a su vez quitaría en cierta medida presión a la Fed para tener que aumentar la velocidad del tapering. Esto sería positivo para las bolsas, que ya han descontado la reducción del ritmo de compras en 15.000 millones de dólares mensuales anunciado por la Fed.

Flujos netos de efectivo

A pesar de la dureza de las caídas en la renta variable, la semana pasada fue muy positiva en lo que se refiere a los flujos netos de efectivo. Así, al menos, es lo que se deriva de los datos de FactSet (NYSE:FDS), que estima que los ETFs de renta variable americana recibieron más de 14.000 millones de dólares, frente a algo menos de 1.900 de renta fija.

Si atendemos a los datos de Refinitiv Lipper, las entradas netas en fondos de renta variable fueron de 13.000 millones de dólares, mientras que los de renta fija experimentaron una salida neta de 6.800 millones de dólares. Es la primera semana de las últimas cinco, en la que los inversores han sacado efectivo de fondos de renta fija, y no una cantidad pequeña precisamente.

No obstante, las inyecciones de efectivo en la renta variable deben matizarse por la cautela que se deriva de los 26.000 millones de dólares que se han retirado a fondos del mercado monetario. Por tanto, optimismo entre los inversores, sí, pero guardándose éstos balas en la recámara para poder tomar posiciones a precios más atractivos, en caso de que las caídas continúen.

En el mercado de derivados, el cambio más relevante, a nuestro juicio, es que los inversores institucionales han incrementado su exposición a bolsa en su cartera, que queda de la siguiente manera: 76,7% (+2,2%) en renta variable; 14,8% renta fija; y 8,2% en materias primas.

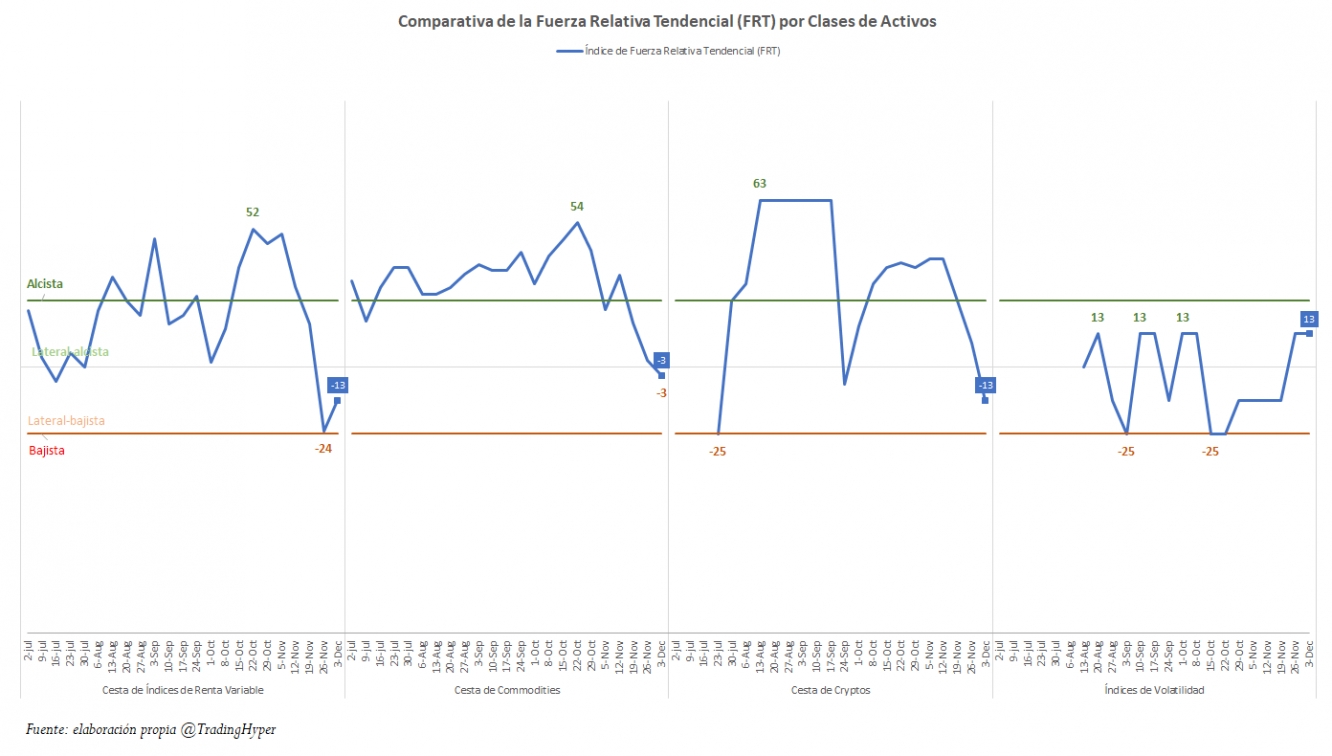

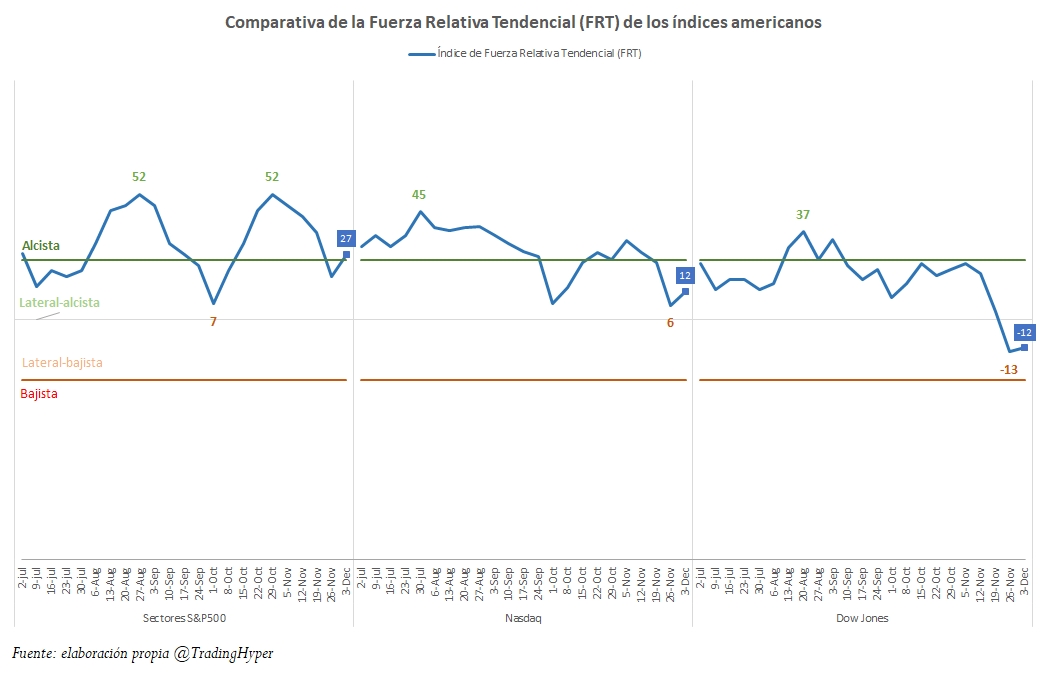

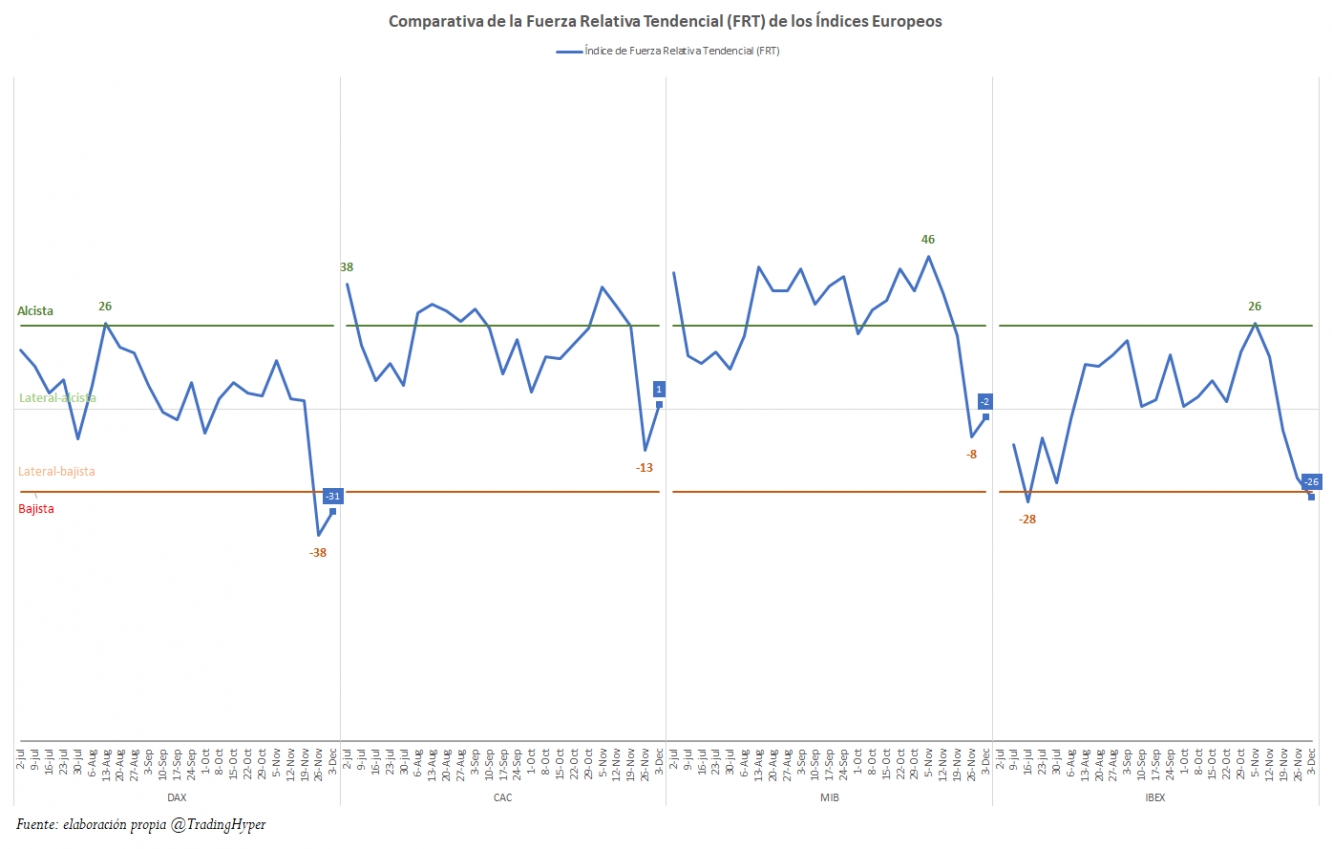

Seguimiento de la Fuerza Relativa Tendencial

La FRT ha continuado su caída en todas las clases de activos, por lo que a cierre del viernes, las tres clases sobre las que publicamos semanalmente datos, se encuentran en zona lateral-bajista. Los índices de volatilidad se mantienen en zona lateral-alcista, por lo que es de esperar que los mercados sigan mostrando debilidad en las próximas jornadas.

La cesta de materias primas de alimentación es la única que se mantiene en zona lateral-alcista. El resto de commodities se ha visto muy perjudicada por las caídas generalizadas en los mercados.

En la renta variable, la FRT del S&P 500 (+27) es la única que se mantiene en zona alcista, seguida por el Nasdaq. Entre los europeos, MIB italiano y CAC40 francés son los índices más fuertes, mientras DAX e IBEX, muestran mucha debilidad interna entre las compañías que los componen.

Actualización de los niveles críticos

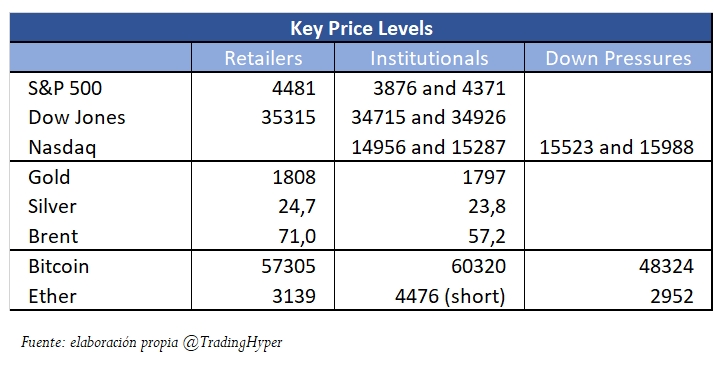

Como saben de artículos anteriores, nuestra predisposición es alcista mientras el precio de los distintos activos se encuentre por encima de los niveles en los que se encuentran los inversores institucionales y que se muestran en la tabla siguiente. Los niveles identificados de presión bajista son relevantes a los efectos de anticipar en qué zonas puede incrementarse temporalmente la volatilidad.

Por ese motivo, nuestra predisposición sigue siendo alcista en S&P 500 y Nasdaq, pero también en el Dow Jones de Industriales, ya que las caídas de la semana pasada han sido aprovechadas por los inversores institucionales para incrementar su exposición.

En el caso de las materias primas, mientras el Oro no sea capaz de superar 1.797, y la plata, 23,8, la predisposición es lateral. Los inversores institucionales siguen estando largos en estos activos, si bien han reducido su exposición en las últimas dos semanas. En el Brent, sin embargo, la predisposición sigue siendo alcista, al encontrarse por encima de los 57 dólares por barril, y donde la superación de 73,21 es clave para ver próximas recuperaciones en su precio.

Finalmente, la debilidad en las cryptos continúa incluso durante buena parte del fin de semana. La cotización de Bitcoin sigue por debajo del nivel en que se encuentran los inversores institucionales, en 60.320. Sin embargo, los inversores institucionales han incrementado su exposición, por lo que esperarían recuperaciones en el precio de la crypto con mayor capitalización del mundo. El caso del Ether es bien distinto, al haber tomado posiciones cortas en 4.476, como recogemos en la tabla, provocando importantes caídas. Mientras el precio no supere, por tanto, esta cota, es previsible que la debilidad en esta crypto continúe.

Actualizamos a continuación algunos de los niveles de prealerta que nos parecen más relevantes:

• S&P 500: la pérdida de 4.492 incrementaría significativamente el riesgo de caídas al nivel de institucionales en 4.369; superación de 4.556 consolidaría mínimos de la semana pasada.

• Dow Jones: la pérdida de 34.336 incrementaría el riesgo de caídas; superación de 34.800 consolidaría los mínimos de la semana pasada.

• Nasdaq 100: la pérdida de 15.540 incrementaría el riesgo de caídas; superación de 15.837 consolidaría mínimos de la semana pasada.

• Oro: la pérdida de 1.763 incrementaría riesgo de caídas; superación de 1.767 consolidaría mínimos de la semana pasada.

• Plata: la pérdida de 21,47 aumentaría el riesgo de caídas; superación de 22,35 consolidaría mínimos de la semana pasada.

• Crudo Brent: pérdida de 69,53 incrementaría riesgo de caídas; superación de 73,21 consolidaría mínimos de la semana pasada.

• Bitcoin: la pérdida de 44.687 incrementaría riesgo de caídas significativas; superación de 51.790 consolidaría mínimos de la semana pasada.

• Ether: la pérdida de 3.917 incrementaría el riesgo de caídas; superación de 4.080 consolidaría mínimos de la semana pasada.

¡Buena semana y buenas inversiones!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Donde dije digo, digo Diego. Institucionales cortos en Ether

Publicado 06.12.2021, 16:30

Actualizado 09.07.2023, 12:32

Donde dije digo, digo Diego. Institucionales cortos en Ether

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.