Los comentarios más agresivos del presidente FED Neel Kashkari junto a una consolidación en la expansión del índice Redbook de ventas minoristas blindan la idea de reservar una mirada neutral con sesgo restrictivo sobre la tasa de interés FED, mostrando un descalce una vez más entre la realidad y las expectativas del mercado, disminuyendo la probabilidad de recorte de cara al 9no mes del año. Los bonos a 10 años suben, la renta variable cae y el dólar avanza en la región y el mundo.

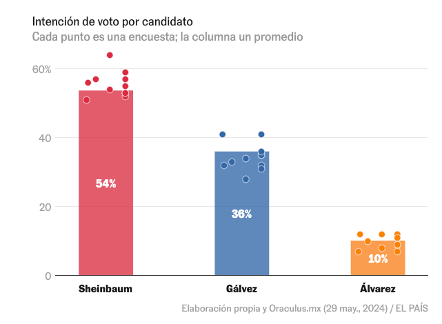

La recuperación del tipo de cambio mexicano, USDMXN, continúa sumando adeptos ad portas de llevarse a cabo los comicios electorales este domingo 2 de junio, llamando la atención de los especuladores ante la eventual victoria de Claudia Sheinbaum con un 92% de probabilidad de llegar a ser la próxima presidenta de México. La opositora Xóchitl Gálvez conserva una opción entre doce para imponerse por sorpresa.

El cruce como señalábamos, cosecha ganancias durante las últimas 2 semanas con un avance de 2.50% aproximadamente desprendiéndose de los mínimos en $16.60 mirando con ansiedad la franja de resistencia construida durante este 2024 en $17.35.

Gráfico USDMXN 1W – Plataforma MT5

En LATAM el tono es similar, el dólar gana terreno al considerar avances en la renta fija y la probabilidad de sostener en niveles actuales las tasas de interés durante un periodo más extenso. La recuperación del tipo de cambio local, USDCLP, vuelve a señalar valores por sobre $900 dejando en claro que un escenario alcista de corto/mediano plazo no está fuera de la mesa aún. Los operadores continuarán mirando de cerca la evolución de los precios en la 1era economía del mundo, teniendo en cuenta que este viernes conoceremos un nuevo reporte PCE que parece tirar por la borda la idea de moderación en los precios señalando nuevos avances en su registro mensual y anual. Un aumento en las posiciones extranjeras se ha evidenciado durante las últimas jornadas, por lo que no descartamos posibles avances que busquen como objetivo los $945 pesos por dólar de cara al mes de junio esperando conocer la decisión FED.

Gráfico USDCLP 1W – Plataforma Tradingview

Las acciones de Disney (NYSE:DIS) retroceden más de un 17% durante el 2do trimestre del año producto de malas perspectivas en torno al servicio de streaming y las dificultades que tiene para cerrar nuevos contratos, decepcionando a aquellos que esperaban buenas cifras en los registros de los parques.

El crecimiento de Estados Unidos no logra superar las expectativas al registrar un 1.3% por debajo del 1.6% esperado y los 3.4% registrados el trimestre anterior. Este antecedente brinda respiro para aquellos que esperan recortes en la tasa de interés ante la necesidad de estímulos que requiere la 1era economía del mundo. Las acciones suben rebotando desde mínimos de la semana, no obstante, la duda se encuentra en torno a la superación de antiguos mínimos y máximos que se pueden considerar como una resistencia en el corto plazo. El tono de la economía americana parece no ser positivo. En tanto, las nuevas peticiones de subsidio por desempleo suben hasta 219mil durante la última semana superando registros previos.

Gráfico SP500 4H – Plataforma MT5