Las acciones en Estados Unidos mantienen un tono favorable al cierre de la semana luego de conocer la decisión de política monetaria FED a mitad de semana como el reporte de PIB; las noticias no dejaron de traer sorpresa a los operadores que esperaban con amplia probabilidad un alza de 25ptos básicos acercándonos al término del proceso restrictivo que implementa el ente rector desde marzo/2022 a la fecha permitiendo que el reporte de precios registra una importante moderación en su último muestreo de un 3.0% anual. El crecimiento en Estados Unidos sorprende gratamente disminuyendo la probabilidad de recesión en la 1era economía del mundo. El crecimiento fue de 2.4% durante el 2do trimestre en su registro preliminar, dato por sobre el antes señalado en torno a un 2% y por sobre las expectativas del mercado que apuntaban a un crecimiento de 1.8%, lo que provocó un fuerte descenso en la renta variable ante la posibilidad de continuar considerando un mayor endurecimiento en las condiciones monetarias, la que al día de hoy alcanza un 5.50%. Las acciones en Wall Street suben más de 17% en lo que va de año entusiasmadas por la idea de conocer un tono neutral más pronto que tarde así como de la posibilidad de registrar recortes en la tasa de interés en el mediano/largo plazo con el propósito de respaldar una economía que presenta falencias importantes y amenaza con una recesión.

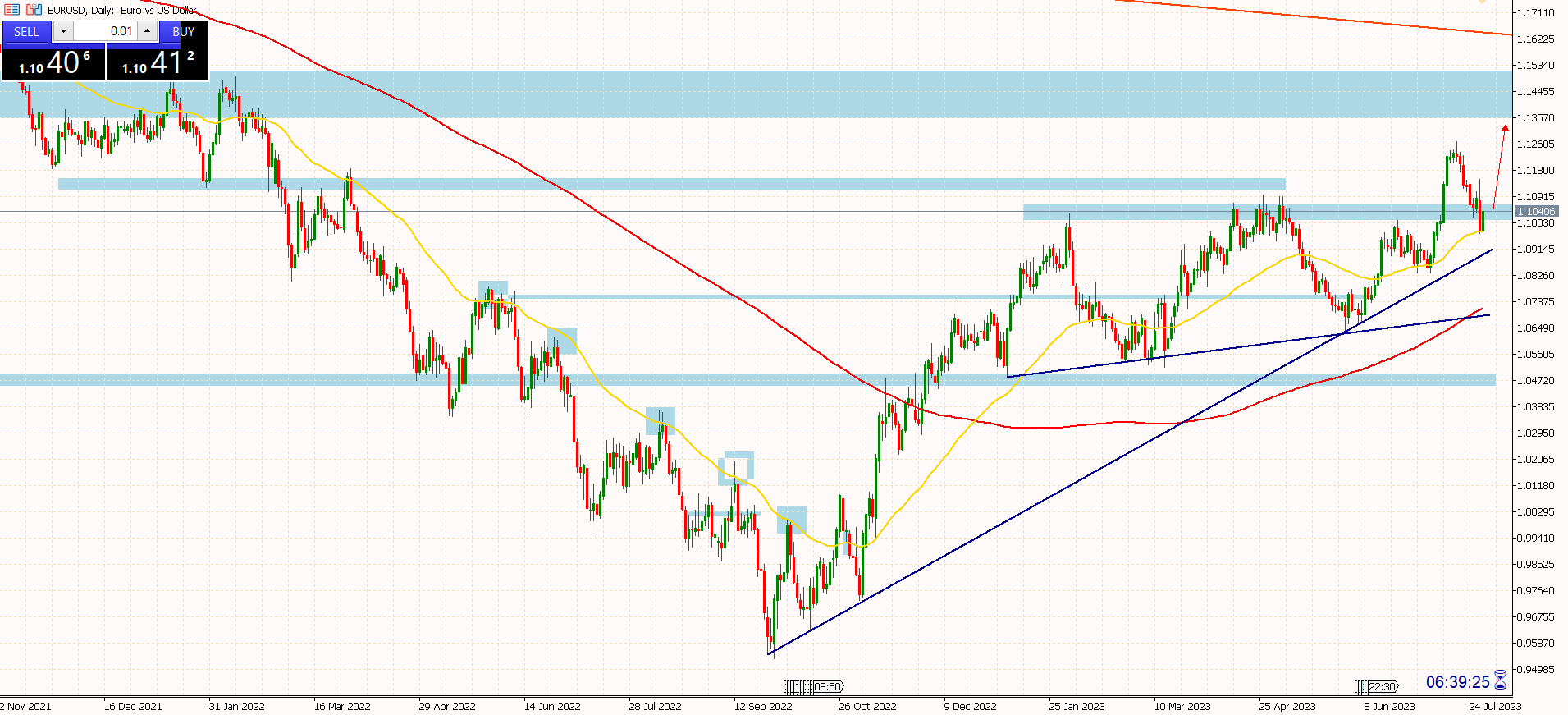

Gráfico 1D EURUSD Metatrader 5 SupremeEdition El fortalecimiento del billete verde se ha dejado notar esta semana ante las noticias señalas por la primera economía del mundo y los ajustes en la política BCE, la que pretende continuar restringiendo su economía señalando desajustes y preocupación por el dinamismo, lo que no evitará que continúen combatiendo los precios con una mayor cantidad de alzas en la tasa de referencia. El cruce busca apoyarse en la franja de máximos previos que podría ser considerado como soporte en torno a 1.1050 para buscar extensiones hacia nuevos máximos anuales en torno a 1.1390. Una caída por debajo de 1.10 incitaría a los vendedores.

El fortalecimiento del billete verde se ha dejado notar esta semana ante las noticias señalas por la primera economía del mundo y los ajustes en la política BCE, la que pretende continuar restringiendo su economía señalando desajustes y preocupación por el dinamismo, lo que no evitará que continúen combatiendo los precios con una mayor cantidad de alzas en la tasa de referencia. El cruce busca apoyarse en la franja de máximos previos que podría ser considerado como soporte en torno a 1.1050 para buscar extensiones hacia nuevos máximos anuales en torno a 1.1390. Una caída por debajo de 1.10 incitaría a los vendedores.

Las materias primas mantienen un tono optimista luego de las últimas medidas adoptadas por China para respaldar el correcto funcionamiento de su economía luego de la decepción revisada tras su reapertura económica desde el pasado 8/enero; el cobre vuelve a indicar avances en una sesión marcada por la decisión de política monetaria del BoJ (Bank of Japan), la decisión del Banco de Japón (BoJ) flexibilizará el control de la curva de rendimientos y mejorará la sostenibilidad de la política monetaria flexible. Matsunoha ha dicho que "espera que el BoJ lleve a cabo una gestión adecuada de la política monetaria."

El cruce USDJPY logra sostenerse sobre 140.00 yenes por dólar señalando un cambio importante en el corto plazo incentivando el apetito de los compradores que miran con atención la franja de máximos en torno a 144.60. La compra de dólares parece ser la posición más popular en el corto plazo luego de conocer un mejor dato de crecimiento preliminar así como una moderación mayor a la esperada en el dato de PCE, al que parece poner más atención el ente rector americano para llevara cabo sus decisiones de política monetaria. Los ingresos personales cayeron hasta 0.3% durante el mes de junio, restando presión a los precios, mientras el gasto personal terminó aumentando 0.5% durante el 6to mes del año.

Gráfico 1D USDJPY Metatrader 5 SupremeEdition

Este material no contiene ni debe interpretarse como que contiene consejos de inversión, recomendaciones de inversión, una oferta o solicitud de transacciones en instrumentos financieros. Ten en cuenta que dicho análisis de trading no es un indicador fiable de ningún rendimiento actual o futuro, ya que las circunstancias pueden cambiar con el tiempo. Antes de tomar cualquier decisión de inversión, debes buscar el asesoramiento de asesores financieros independientes para asegurarte de que comprendes los riesgos.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

EEUU crece más de lo esperado 2Q 2023

Publicado 28.07.2023, 16:35

EEUU crece más de lo esperado 2Q 2023

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.