El flujo de noticias volverá a ser intenso esta semana, con los informes de inflación, la reunión de la Fed, y la subasta de bonos del Tesoro en la franja horaria de las 19:00 horas (CET). Además, hoy, Nvidia (NASDAQ:NVDA) empezará a cotizar a su precio ajustado tras la división.

- ¿Cómo invertir esta semana volátil? ¡No lo dude! ¡Pruebe InvestingPro! ¡Suscríbase AQUÍ Y AHORA por menos de 9 euros al mes y consiga casi el 40% de descuento por tiempo limitado en su plan a 1 año!

El martes se publicarán los datos de las pequeñas empresas de la Federación Nacional de Empresas Independientes (NFIB), y los datos de este informe pueden ofrecernos un último anticipo de lo que puede deparar el informe del IPC del miércoles. En estos momentos, las expectativas de cara al informe del IPC del miércoles son relativamente bajas en cuanto a la cifra general, y los analistas estiman un aumento del 0,1% intermensual, por debajo del 0,3% de abril. Mientras tanto, se espera que el IPC interanual aumente un 3,4%, en línea con la cifra de abril. Todo apunta a que el IPC subyacente subirá un 0,3% intermensual y que se mantendrá sin cambio con respecto a abril. También se espera que el IPC subyacente suba del 3,6% al 3,5% interanual.

Por supuesto, la reunión de la Fed tendrá lugar ese mismo día. Aunque no se esperan cambios de política monetaria, parece razonable suponer que la Fed probablemente eleve sus perspectivas económicas, aumentando posiblemente su previsión de inflación al tiempo que reduce el número de recortes de tipos y potencialmente aumenta su tasa de ejecución a largo plazo.

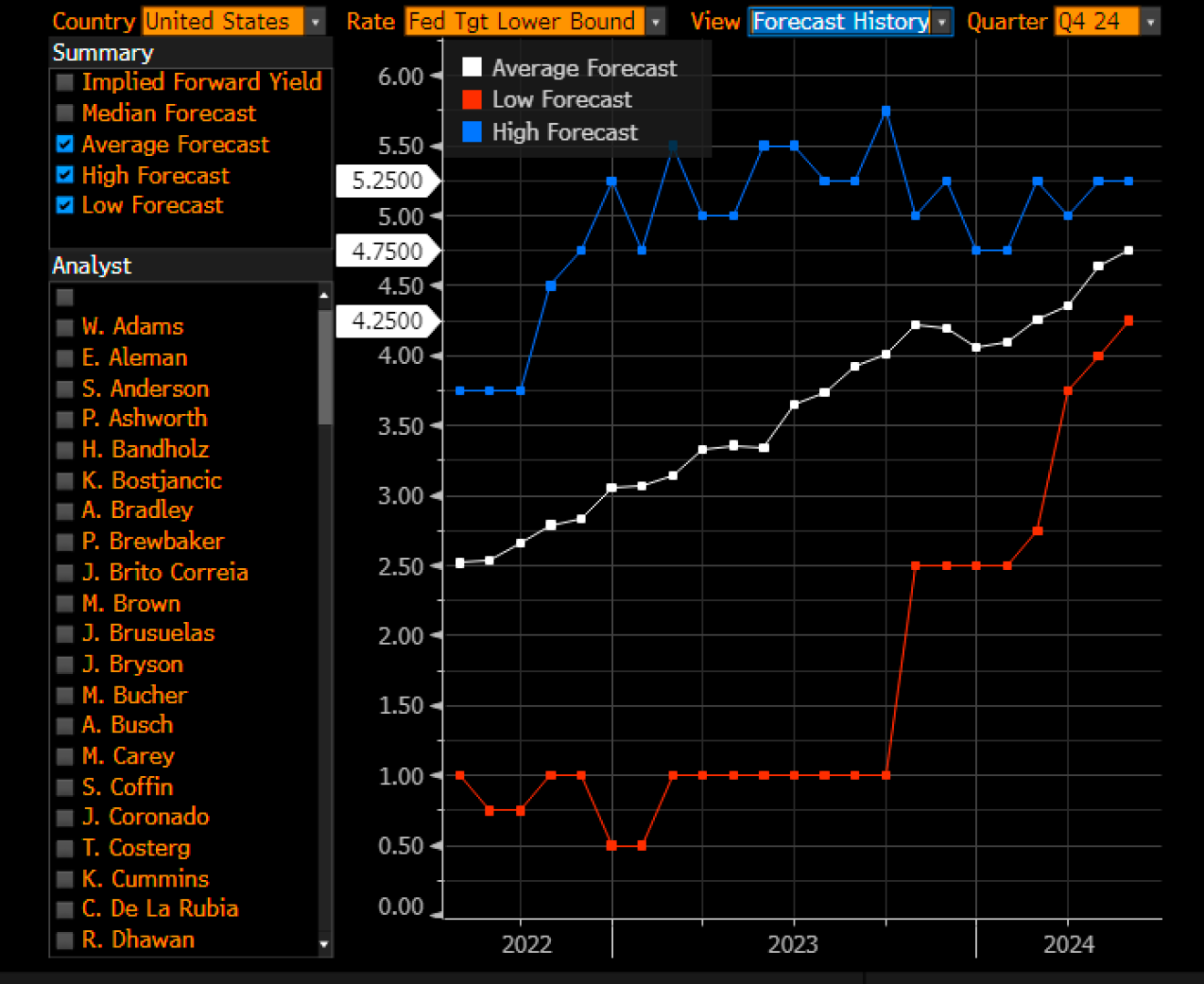

Aunque los mercados de bonos e incluso los de divisas ya han realizado ajustes y ahora prevén menos recortes de tipos en 2024, no está del todo claro que los mercados de valores lo hayan hecho. Esto puede sorprender a algunos, especialmente a los que siguen las expectativas del mercado de bonos tan de cerca como nosotros. Pero tanto JPMorgan (NYSE:JPM) como Citigroup, de hecho, han trasladado su primer recorte de tipos de, a ver si lo pillamos, ¿¡de julio!? Sí, julio. Vamos. Los analistas de Wall Street siguen pronosticando que el tipo de los fondos federales se situará en el 4,75% a finales de este año.

(BLOOMBERG)

Mientras tanto, los swaps de fondos de la Fed para diciembre sólo prevén un recorte de tipos. El mercado de bonos lleva augurando un único recorte de tipos básicamente desde mediados de abril. Mientras tanto, los analistas habían estado valorando que los tipos alcanzaran un 4,64% a mediados de abril, lo que está más cerca de tres recortes de tipos.

Así que, cuando se habla de que al mercado de valores no le importan los recortes de tipos, hay que tener cuidado: no es que no le importen. Parece que el mercado de valores nunca ha estado de acuerdo con el punto de vista del mercado de bonos. Incluso ahora, los analistas siguen esperando dos recortes de tipos en 2024.

Así que cuidado con pensar que al mercado de valores no le importa; al mercado de renta variable sí le importa; le importa porque el avance se ha ralentizado considerablemente en los últimos meses, y el Dow —que no incluye sin Nvidia— y el Russell cuentan una historia diferente que el S&P 500 y el Nasdaq 100.

Yo esperaría que, tras esta semana, aún menos vendedores esperen recortes de tipos porque mi mejor conjetura tras escuchar a los portavoces de la Fed es que los puntos medios estaban casi divididos entre dos y tres recortes de tipos en marzo y es probable que ahora se dividan entre 0 y 1 recorte de tipos en junio y que suba la tasa de ejecución a largo plazo.

Mientras tanto, los datos del informe de empleo y de los salarios ponen en duda, en mi opinión, dónde se encuentra la política monetaria. Sé que se ha hablado mucho en redes sociales sobre lo malos que eran los datos. Sin embargo, me ha costado encontrar los datos malos. El crecimiento indicado en el informe de empleo no agrícola ha sido saludable, y la encuesta sobre los hogares es siempre muy volátil.

La tasa de desempleo ascendió al 3,96% en mayo, por lo que basta con que se incorporen unos cuantos miles de nuevos trabajadores para que vuelva a caer al 3,9%. Es como todos los que opinaban el año pasado que la inflación estaba desapareciendo porque si se quita esto y se pone aquello, la tasa del IPC asciende al 2%.

Por desgracia, las cosas no funcionan así; no podemos elegir los datos que nos gustan y omitir los que no. Nos importan las tendencias, y la tendencia general del empleo es sólida e incoherente con una inflación del 2%, con un crecimiento salarial del 4,1% y una productividad del 0,2% en el primer trimestre. Aunque el IPC se sitúe en el 0,1% este mes, se necesitarán casi seis meses de lecturas del 0,1% y el 0,2% para estar seguros de que se está batiendo a la inflación, y no creo que eso ocurra pronto.

Por lo tanto, cuando miramos los tipos a 2 años en este momento, vemos lo que podría ser un patrón gigante de taza y asa. Si esto es correcto, los tipos a 2 años apuntan mucho más alto y podrían superar los máximos registrados en octubre de 2023 en torno al 5,25%.

Mientras tanto, el par USD/CAD rompió al alza el viernes, tal y como se esperaba. Si esta ruptura se consolida y empezamos a ver cómo vuelve y alcanza el nivel de 1,385, probablemente vendría acompañada de una caída de los precios de las acciones.

Mientras tanto, el S&P 500 ha alcanzado la extensión del 100% desde los mínimos de marzo de 2023 y parece haber formado un triángulo diagonal final. Si los 2 años rompen al alza y el USD/CAD sube, parece que las probabilidades de un retroceso considerable del S&P 500 podrían materializarse finalmente.

¿Cómo seguir aprovechando las oportunidades del mercado? Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan anual de InvestingPro por menos de 9 euros al mes. Use el código INVESTINGPRO1 y obtenga un 40% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!