Tras una semana en la que la zona de Nueva York y Nueva Jersey ha sido testigo de un terremoto, un eclipse y un precioso día primaveral de 24 grados, es hora de volver al trabajo.

Del informe del IPC de ayer no se esperaba nada especialmente bueno. Uno de los mayores enigmas del comportamiento de los mercados en los últimos tiempos ha sido la cuestión de por qué los inversores parecían seguir muy confiados en que la Fed recortaría los tipos varias veces este año, incluso aunque las previsiones sobre el futuro rumbo de la inflación han disminuido con respecto a las del año pasado (cuando la mayoría de los analistas preveían que el IPC subyacente volvería plácida y obedientemente al entorno del 2% este año). Las previsiones de consenso a priori para el dato de ayer del IPC eran de una subida de un 0,28% intermensual en cuanto a la lectura subyacente y de un 0,33% en lo que refiere a su lectura general. El mercado Kalshi se ajustó a estas previsiones, aunque los swaps del IPC se situaron algo por debajo del IPC general, en el +0,29% (ajustado estacionalmente, pero los swaps del IPC se negocian con el IPC NSA). No es una maravilla: una lectura subyacente del 0,28% se anualizaría en un 3,4% interanual.

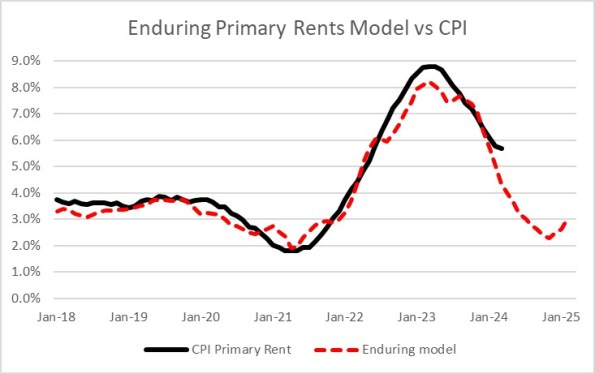

El supuesto ha sido que incluso si en marzo anualizáramos al 3,4%, la próxima desaceleración de los alquileres empujará todo de nuevo a donde tiene que estar. El problema con esto siempre ha sido (a) la fuerte creencia en que los alquileres entrarían en deflación este año nunca se basó en un buen análisis, y lo que es más importante, (b) que esto suponía que no ocurriría nada imprevisto en la otra dirección. Es característico de los periodos inflacionistas, por supuesto, que las cosas malas sucedan al alza. Así que esto siempre fue una especie de “suponer que tenemos un abrelatas”,[1 ] aunque al menos las previsiones para los datos actuales reflejaban que estas cosas aún no habían sucedido. Para ser justos, el consenso sobre la inflación subyacente ha sido bajo en relación con los datos reales durante cuatro meses consecutivos, pero al menos se pronostica un 3,5% en lugar de un 2,0%.

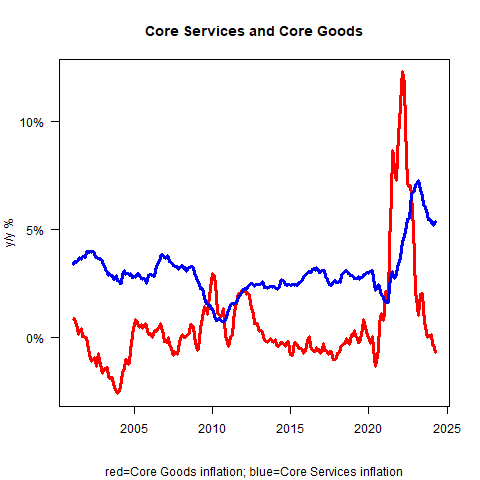

Ahora, repasemos otra cosa antes de ver algunos gráficos. La historia reciente se reduce a esto: alquileres rígidos, salarios rígidos. Mientras que los productos de primera necesidad han estado lastrando la inflación subyacente, ese juego se estaba quedando sin espacio. La siguiente parte de la desaceleración de la inflación subyacente depende de frenar los imparables alquileres y eliminar los salarios rígidos.

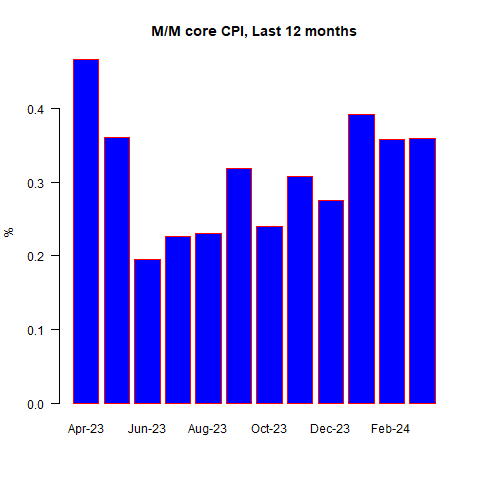

Y aquí estamos. El dato de ayer fue una subida del 0,36% del IPC subyacente y del 0,38% del general (ambos ajustados estacionalmente). Esto hace que los 3 últimos IPC subyacentes hayan ascendido al 0,39%, el 0,36% y el 0,36%. El siguiente gráfico de las cifras mensuales del IPC subyacente no da realmente la impresión de una tendencia a la desaceleración.

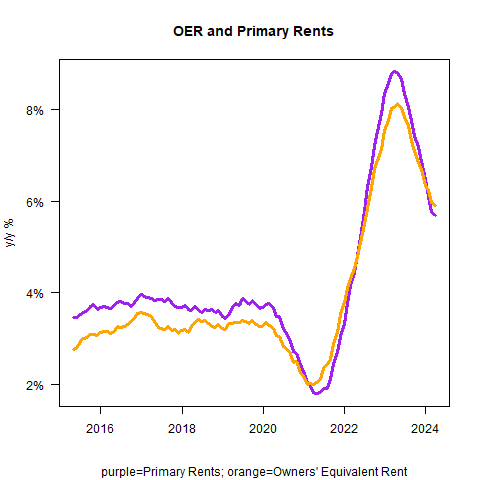

En estos días siempre nos fijamos primero en los alquileres, porque son muy importantes para la historia de la desinflación. El alquiler de la vivienda principal ha aumentado en un 0,41% intermensual, frente al 0,46% del mes pasado. El Alquiler Equivalente de Propietarios (OER) se mantuvo estable, en el +0,44%. Recordemos que hubo cierta alarma hace dos meses, cuando el OER de enero se disparó hasta el 0,56%, en el sentido de que se debía a un nuevo método o cobertura de la encuesta y que se iba a repetir en el futuro.

Siempre fue bastante improbable, pero ahora llevamos dos meses en los que básicamente se ha vuelto al nivel anterior y la cifra de enero parece ser un caso atípico. El 0,41% de la cifra principal y el 0,44% en el OER no es una cifra alta, sino baja. No está subiendo; simplemente no está bajando muy rápido.

Los alquileres seguirán bajando. Pero el hecho de que no caigan en deflación es una fuente —quizás LA fuente— del gran error de previsión cometido por los economistas sobre el IPC de 2024.

Nuestro modelo basado en el coste de los alquileres primarios, que nunca se acercó ni remotamente a la deflación, ha fijado una tendencia definitivamente al alza, con los mínimos registrados en noviembre. Los alquileres no se han desacelerado tan deprisa como nuestro modelo preveía, pero en todo caso eso es motivo de preocupación en el lado más alto.

Al margen de los alquileres, la inflación subyacente excluida la vivienda aumentó hasta el 2,38% interanual. Eso suena a que "la mayor parte de la economía ha alcanzado el objetivo fijado", pero la inflación no funciona así. Hay una distribución, y si la parte de "alquileres" de la distribución va a ser superior al objetivo, entonces todo lo demás tiene que situarse en una media algo por debajo del objetivo.

No estamos en ese punto. Y como he señalado antes, hemos exprimido todo lo que hemos podido de los productos básicos de consumo. De hecho, los productos de primera necesidad han descendido un -0,7% interanual gracias en parte a los continuos descensos de los coches de segunda mano (-1,1% intermensual) y a cierto descenso este mes de los coches nuevos (-0,2%). Creo que esto último podría reflejar en parte los descuentos en la parte de la flota de los vehículos eléctricos, donde los coches a la venta se han ido acumulando a medida que los fabricantes, sometidos a una gran presión política, han ido fabricando muchos más de los que demanda la población.

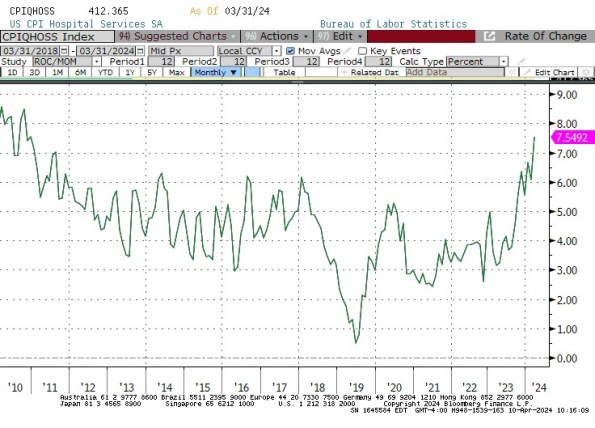

Obsérvese que los servicios básicos, incluso con el descenso de los alquileres interanuales, subieron este mes del 5,2% al 5,4% interanual. Parte de esta subida se debió al auge de la asistencia médica, que aumentó un 0,49% intermensual impulsada por otro aumento (+0,98% intermensual) de los servicios hospitalarios. La subida interanual de los servicios hospitalarios es ahora del 7,55%, la más alta desde octubre de 2010.

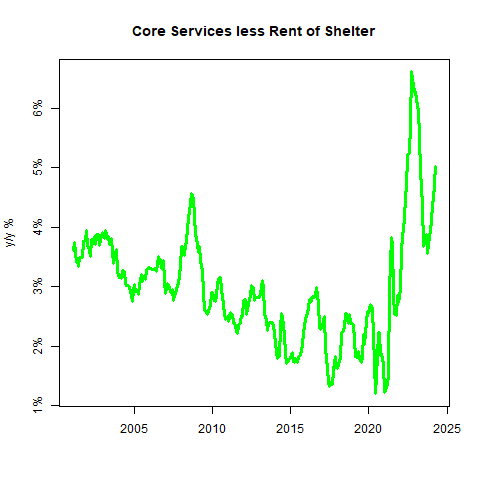

Impulsado en parte por los servicios hospitalarios, el "súper-núcleo" (servicios básicos excluidos los alquileres) sigue reacelerándose.

Una vez más, esto no es lo que la Fed quería ver; y viene impulsado en parte por la rigidez de los salarios. El seguimiento del crecimiento salarial de la Fed de Atlanta se ha desacelerado, pero sigue en el 5,0% interanual. Éste no es el material del que está hecha la inflación subyacente del 2%.

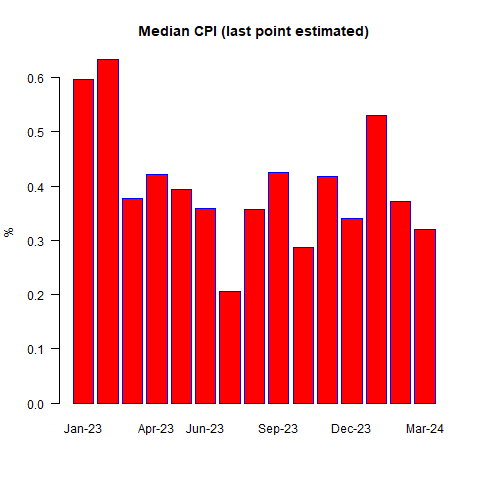

Dediquemos un momento a analizar una buena noticia del informe. Mi estimación del IPC medio para este mes —mi variable de previsión al no estar sujeto a valores atípicos como el IPC subyacente— es del +0,32%. Como tengo que estimar los datos estacionales de las cifras regionales de vivienda, la mediana real podría ser un poco más alta o más baja, pero en cualquier caso, el gráfico del IPC medio es mucho menos alarmante que el gráfico del IPC subyacente.

Debo señalar que las noticias no son del todo buenas, ya que una de las características de los entornos inflacionistas es que los extremos son alcistas, es decir, que el IPC subyacente se mantiene persistentemente por encima de la mediana. Eso fue cierto durante la fase alcista, pero durante la moderación el núcleo ha vuelto a situarse por debajo de la mediana. Sin embargo, hay que vigilarlo, y si la lectura del núcleo empieza a estar sistemáticamente por encima de la mediana, será una señal negativa. Por ahora, sin embargo, la mediana del IPC es una buena noticia. Relativamente.

Hablemos de política económica.

La Administración siempre parece confundida acerca de por qué, a pesar de las positivas cifras de empleo, los consumidores manifiestan constantemente su insatisfacción con la situación económica. En realidad no debería haber ninguna confusión. Los consumidores, especialmente los que no pertenecen a las clases altas, odian los impuestos. Y además de una elevada recaudación directa del Gobierno en impuestos explícitos, los consumidores también se enfrentan a una persistente inflación que la Administración dice que no existe. La inflación es un impuesto, y es peor que los impuestos directos porque no se puede reorganizar el consumo para evitarla. (Se puede reorganizar la cartera de inversiones, pero un número sorprendentemente pequeño de personas parece haber podido hecho incluso tres años después de este episodio de inflación). Si tiene curiosidad por saber cómo, debería visitar Enduring Investments y preguntar).

La otra cuestión es la política monetaria, y eso es cosa de la Fed: No veo ningún argumento racional para recortar los tipos en junio. En realidad, con los datos que tenemos a mano no se me ocurre ningún argumento para recortar los tipos en 2024, excepto el que la Fed no tiene en cuenta y es que los tipos de interés no afectan a la inflación. Para recortar el tipo a un día, la Fed tendría que basarse en previsiones de que la inflación va a mejorar. Y hacer eso ahora, cuando las previsiones han sido persistentemente erróneas (y no sólo un poco, sino en toda la trayectoria) desde 2020, sería increíblemente arrogante. Al final, los miembros del FOMC son seres humanos, así que nunca digas nunca. Y los datos de inflación deberían mejorar a medida que avance el año y se moderen los alquileres. Sencillamente no veo ninguna señal de que vaya a moderarse lo suficiente como para decir 'hemos alcanzado la estabilidad de los precios'. Una inflación persistente entre máximos de 3s y mínimos de 4s creo que es donde nos vamos a quedar.

[1] Un físico, un ingeniero y un economista están atrapados en una isla desierta con nada más que una caja de comida en lata. "¿Cómo vamos a conseguir la comida que hay dentro de estas latas?", pregunta uno. El físico dice: "Bueno, podríamos calentar las latas con cuidado, en un crisol que fabricaríamos con arcillas oceánicas. Al final, el calor hará que la lata reviente y podremos sacar la comida que hay dentro". El ingeniero dice "eso llevaría demasiado tiempo. Lo que tenemos que hacer es coger algunos de estos cocos, elevarlos a gran altura con una serie de cuerdas que yo puedo diseñar y dejar que se estrellen contra las latas, rompiéndolas". Y entonces el economista dice: "Tengo una solución mucho más fácil que todo lo que proponéis. Haremos lo siguiente. Primero, supongamos que tenemos un abrelatas...".

-----

¿Quiere probar las herramientas que maximizan su cartera en momentos volátiles? Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan anual de InvestingPro por menos de 9 euros al mes. Use el código INVESTINGPRO1 y consiga casi el 40% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!